Penjelasan gambar diatas :

Untuk Pemeriksaan lapangan yang dilakukan oleh Direktur Jenderal Pajak dilakukan di tempat kegiatan usaha, tempat tinggal wajib pajak, atau tempat lainnya yang sudah ditentukan oleh Direktur Jenderal Pajak (Ditjen Pajak). Jangka waktu Pemeriksaan lapangan yang dilakukan oleh Direktur Jenderal Pajak dalam jangka waktu paling lama 8 bulan untuk pemeriksaan dalam rangka menguji kepatuhan wajib pajak dan maksimal 4 bulan untuk pemeriksaan pajak tujuan lain, terhitung sejak Surat Pemberitahuan Pemeriksaan Lapangan (SP2) diberikan atau disampaikan kepada Wajib Pajak, wakil, kuasa maupun pegawai, yang telah dewasa dari Wajib Pajak yang bersangkutan sampai tanggal Surat Pemberitahuan Hasil Pemeriksaan Pajak (SPHP) disampaikan kepada Wajib Pajak, wakil, kuasa atau pegawai yang telah dewasa dari Wajib Pajak yang bersangkutan. Pemeriksaan Lapangan dapat diperpanjang apabila terjadi hal-hal sebagai berikut :

- Pemeriksaan lapangan dapat di perluas ke Masa Pajak, Bagian Tahun Pajak, atau Tahun Pajak lainnya apabila dianggap perlu oleh pemeriksa pajak.

- Konfirmasi atau permintaan data maupun keterangan kepada pihak ketiga yang belum lengkap.

- Ruang lingkup pemeriksaan lapangan meliputi seluruh jenis pajak atau jenis pajak tertentu berdasarkan pada pertimbangan kepala unit pelaksanaan pemeriksaan. Sedangkan terkait dengan Wajib pajak kontraktor kontrak kerja sama minyak dan gas bumi atau yang sering disebut Wajib Pajak Migas, wajib pajak dalam satu grup, atau wajib pajak yang terindikasi melakukan transaksi transfer pricing (TP) atau transaksi khusus lain yang memungkinkan adanya rekayasa transaksi keuangan dapat diperpanjang untuk jangka waktu pemeriksaannya paling lamanya 24 bulan dan sesuai dengan kebutuhan waktu untuk melakukan pengujian.

Pemeriksaan Kantor merupakan pemeriksaan yang dilakukan di kantor Direktur Jenderal Pajak tempat wajib pajak terdaftar (KPP terdaftar). Jangka waktu pemeriksaan kantor dilakukan dalam waktu paling lama 14 hari dalam rangka pemeriksa pajak tujuan lain dan maksimal 6 bulan untuk pemeriksaan dalam rangka pengujian kepatuhan wajib pajak terhitung sejak tanggal wajib pajak, wakil, kuasa atau pegawai dari wajib pajak memenuhi surat panggilan dalam rangka pemeriksaan kantor sampai dengan dengan SPHP disampaikan ke wajib pajak, wakil, kuasa maupun pegawai dari wajib pajak. Dan dapat diperpanjang, kecuali untuk pemeriksaan atas keterangan lain yang berupa data konkret yang diperoleh maka pemeriksaan kantor tidak bisa diperpanjang. Hal tersebut dapat terjadi dalam hal sebagai berikut :

- Pemeriksaan kantor diperluas ke Masa Pajak, Bagian Tahun Pajak, atau Tahun Pajak lainnya apabila dirasa perlu oleh pemeriksa pajak.

- Konfirmasi permintaan data ataupun keterangan kepada pihak ketiga yang dilakukan oleh pihak pemeriksa pajak apabila data yang dibutuhkan belum lenkap.

- Ruang lingkup pemeriksaan pajak. Jenis Pemeriksaan Kantor meliputi seluruh jenis pajak ataupun jenis pajak tertentu atau berdasarkan pada pertimbangan kepala unit pelaksana pemeriksaan. Pemeriksaan kantor ini dilakukan di kantor pajak /Kantor Pelayanan Pajak (KPP) tempat wajib pajak terdaftar

Lingkup Pemeriksaan pajak

Ruang Lingkup Pemeriksaan pajak adalah bertujuan untuk menguji pemenuhan kepatuhan dan kewajiban perpajakan yang meliputi satu, beberapa atau seluruh jenis pajak, baik untuk satu atau beberapa masa pajak, bagian tahun pajak atau tahun lalu maupun tahun berjalan. Pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan wajib pajak harus dilakukan terhadap wajib pajak yang mengajukan permohonan pengembalian kelebihan pembayaran pajak sebagaimana yang dimaksud dalam Pasal 17B Undang-undang KUP (Ketentuan Umum Perpajakan). Pemeriksaan untuk menguji kepatuhan pemenuhan kewajiban perpajakan dilakukan antara lain sebagai berikut :

- Wajib Pajak yang menyampaikan Surat Pemberitahuan Tahunan yang menyatakan lebih bayar pajak (SPT Lebih Bayar/SPT LB)

- Wajib Pajak patuh/resiko rendah (berdasarkan analisa dari DJP) yang telah diberikan pengembalian pendahuluan kelebihan pembayaran pajak

- Wajib Pajak yang menyampaikan Surat Pemberitahuan Tahunan yang menyatakan Rugi atau yang sering disebut dengan SPT Rugi

- Wajib Pajak yang melakukan penggabungan, peleburan, pemekaran, likuidasi, pembubaran ataupun yang akan meninggalkan Indonesia untuk selama-lamanya maupun wajib pajak yang meninggal dunia.

- Wajib Pajak yang melakukan perubahan tahun buku atau metode pembukuan atau karena dilakukan penilaian kembali atas aktiva tetapnya

- Wajib Pajak yang tidak menyampaikan atau menyampaikan Surat Pemberitahuan Tahunan atau yang sering disebut SPT, tetapi telah melampui jangka waktu yang telah ditetapkan dan telah mendapatkan surat teguran dan yang terpilih untuk dilakukan pemeriksaan berdasarkan analisis risiko

- Wajib Pajak yang telah menyampaikan Surat Pemberitahuan (SPT) yang terpilih oleh Direktur Jendral Pajak untuk dilakukan pemeriksaan pajak berdasarkan analisis risiko yang dilakukan oleh DJP

Tahapan-tahapan dalam pemeriksaan pajak antara lain adalah :

- Wajib pajak akan yang di periksa , maka akan menerima Surat Perintah Pemeriksaan Pajak atau yang sering disebut dengan SP2 dan undangan untuk menghadiri pertemuan dengan pemeriksa pajak. Biasanya yang diundang dalam panggilan pertama ini adalah direktur perusahaan bersangkutan

- Pemeriksa pajak memperkenalkan diri dan memberikan tanda pengenal serta menjelaskan maksud serta tujuan dari pemeriksan pajak serta menjelaskan hak dan kewajiban wajb pajak dan pemeriksa

- Permintaan data atau dokumen. Wajib pajak harus memberikan data atau dokumen sesuai dengan surat permintaan data yang diberikan oleh pemeriksa pajak. Maupun dokumen lainnya yang dibutuhkan oleh pemeriksa pajak. Dalam bentuk hard copy maupun soft copy

- Dalam pelaksanaan proses pemeriksaan pajak. Wajib pajak harus dapat memberikan informasi maupun keterangan yang dibutuhkan oleh pemeriksa pajak.

- Apabila pemeriksan dilakukan oleh kuasa wajib pajak. Maka harus dibuatkan surat kuasa khusus berdasarkan aturan pajak yang berlaku

- Pemeriksa akan memberikan kepada wajib pajak Surat Pemberitahuan Hasil Pemeriksaan Pajak atau yang sering disebut dengan SPHP. Dimana dalam SPHP terdapat daftar pos-pos dan jenis pajak yang dilakukan koreksi oleh pemeriksa serta dasar hukum yang digunakan oleh pemeriksa pajak .

- Wajib Pajak berhak menanggapi SPHP, dengan memberikan tanggapan berupa surat tanggapan secara tertulis yang disampaikan paling lambat 3 hari kerja sejak SPHP diterima oleh wajib pajak untuk pemeriksaan kantor dan 7 hari kerja sejak SPHP diterima untuk pemeriksaan lapangan

- Pemeriksa pajak mengirimkan undangan kepada wajib pajak yang diperiksa untuk melakukan pembahasan akhir (closing). Dapat dihadiri oleh direktur atau diwakilkan dengan mengunakan surat kuasa khusus.

- Apabila masih terdapat sengketa pajak maka wajib pajak berhak meminta untuk mengajukan kepada tim QA (Quality Assurance). Tim QA ini dari Kanwil. Dengan cara wajib pajak mengajukan surat terlebih dahulu untuk meminta melibatkan tim QA

- Pembahasan akhir hasil pemeriksaan pajak . Pemeriksa akan menerbitkan Risalah pembahasan akhir dan Berita Acara Pembahasan Akhir serta Ikhtisar hasil pembahasan akhir. Dalam ikhtisar tersebut dapat terlihat dengan jelas jenis pajak apa saja yang dikoreksi dan pajak yang terhutang yang harus dibayarkan oleh wajib pajak, serta apakah wajib pajak setuju atau tidak setuju atas hasil pembahasan akhir

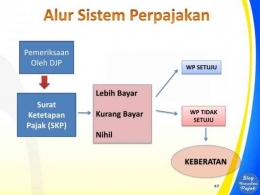

- Direktur Jenderal Pajak melakukan nota perhitungan sebelum menerbitkan ketetapan pajak (SKP).

- Produk hukum dari pemeriksaan pajak yaitu berupa Surat Ketetapan Pajak Kurang Bayar (SKPKB), Surat Ketetapan Pajak Lebih Bayar (SKPLB) , Surat Ketetapan Pajak Nihil (SKPN) atau Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT).

- Dan apabila wajib pajak tidak setuju dengan hasil pemeriksaan yang dilakukan oleh pemeriksa pajak, maka wajib pajak dapat mengajukan ke upaya hukum lanjutan yaitu berupa Keberatan yang diajukan oleh wajib pajak dalam jangka waktu 3 bulan sejak diterima surat keputusan dan proses keberatan ini dilakukan di tingkat Kanwil.

Pemeriksaan pajak dengan pendekatan seni

Pemeriksaan pajak dengan pendekatan seni. Karena kita harus memiliki pemahaman terkait pemeriksaan pajak. Dalam pemeriksaan pajak apabila dilihat dari pendekatan seni yaitu merupakan seni memahami. Dimana dalam pemeriksaan pajak maka adanya interaski antara wajib pajak dengan pemeriksa pajak. Hubungan ini harus tetap dijaga dan dibentuk komunikasi yang baik antara pemeriksa pajak dengan wajib pajak. Disinilah pendekatan seni dibutuhkan. Apabila komunikasi dalam pemeriksaan pajak tidak terbentuk dengan baik sehingga sering kali timbul kesalah pahaman.

Dalam praktek dilapangan sering sekali terjadi perbedaan persepsi antara pemeriksa pajak dengan wajib pajak. Yang kadang kalah aturan itu abu-abu, sehingga dapat menimbulkan multi tapsir. Apabila dalam pembahasan akhir pemeriksaan pajak atau yang sering disebut dengan closing, terdapat perdebatan antara pemeriksa pajak dengan wajib pajak terkait aturan pajak, maka wajib pajak berhak mengajukan permohonan pembahasan dengan team QA (Quality Assurance).