Nama: Nur Azizah

NIM: 55520110057

Magister Akuntansi

CONTROLLED FOREIGN COMPANIES (CFC)

Pengertian Controlled Foreign Companies (CFC)

Menurut Dado dan Sedmihradsky (2004 : 127), istilah CFC biasanya digunakan di suatu konteks rejim, yg didesain untuk menyerang persinggahan laba-laba penduduk pada negri ke daerah yang rendah atau tak terdapat pengenaan pajaknya (low or no tax jurisdiction). Controlled Foreign Companies (yang selanjutnya disingkat CFC) artinya suatu konstruksi sah berasal banyak sekali macam hukum perpajakan dari Dado dan Sedmihradsky (2004 : 127), kata CFC umumnya dipergunakan di suatu konteks rejim, yang dirancang buat menyerang persinggahan laba-laba penduduk pada negri ke tempat yang rendah atau tidak ada pengenaan pajaknya (low or no tax jurisdiction). Controlled Foreign Companies (yang selanjutnya disingkat CFC) artinya suatu konstruksi sah asal berbagai macam hukum perpajakan.

CFC diakui sebagai suatu entitas yang dapat dikenakan pajak secara terpisah (separate taxable entities) yang berada dalam jurisdiksi luar negri dan secara tidak langsung menjadi subjek pajak Negara domisili pemegang saham (Fontana, 2008). Hal ini relatif mudah bagi Wajib Pajak untuk mentransfer pendapatannya, khususnya dividen, bunga, dan royalti ke perusahaan luar negeri dan kemudian menunda pemajakan atau mungkin menghindari pemajakan di negaranya sendiri (Lang et al, 2004). Dalam bukunya, Anang Mury (2011 : 239) menyatakan bahwa praktek CFC memungkinkan terjadi karena adanya tax haven country atau negara-negara yang mengenakan pajak rendah daripada Negara asal. Rendahnya tarif pajak di tax haven country dimanfaatkan untuk menunda pengenaan pajak yang dikombinasikan dengan level pemajakan, sehingga nantinya yang akan ditanggung, yaitu sebagai berikut :

- Pajak yang dikenakan atas dividen di Negara tempat anak perusahaan berkedudukan;

- Pajak yang dikenakan atas dividen di Negara tempat holding company berkedudukan;

- Pajak yang dikenakan atas dividen di Negara tempat pemegang saham berkedudukan.

Indonesia pertama kali memperkenalkan CFC rules Dalam Undang-undang PPh Nomor 36 Tahun 2008 dalam pasal 28 ayat (2) dimana inti dari pasal tersebut adalah Menteri Keuangan bebas menetapan dividen pada penyertaan modal Nonbursa Luar Negeri dengan melihat dua ketentuan, yaitu :

- Penyertaan modalnya minimal 50%

- Atau secara bersama-sama dengan wajib pajak lain yang juga menyertakan modalnya minimal 50%.

Seiring berjalannya waktu, Indonesia mengeluarkan sebuah Peraturan Menteri Keuangan Nomor 256 Tahun 2008 dengan tata cara pelaporan dan pengkreditannya diatur sendiri dalam PER 59 Tahun 2010. Hingga pada tahun 2017 ini kebijakan mengenai CFC rules diperbarui dengan dikeluarkannya Peraturan Menteri Keuangan Nomor 107 Tahun 2017 (inline dengan BEPS Action Plan ke-3 yang membahas mengenai “strengthen CFC rules”). CFC rules sendiri diartikan sebagai ketentuan yang digunakan untuk foreign company tertentu yang memang sengaja dibuat/didirikan untuk mengalihkan harta (profit shifting) oleh pemegang saham atau WPDN yang memiliki pengaruh besar.

Pernyataan ketentuan umumnya ditujukan untuk mencegah Wajib Pajak dari penundaan atau penghindaran pajak dalam negeri dengan mengalihkan pendapatan ke luar negeri dengan maksud untuk menghindari pajak dalam negeri (Lang, 2004). CFC rules yang berlaku di Indonesia menerapkan designated jurisdiction atau pada entitas yang berkedudukan di wilayah tertentu dan membuat pengecualian pada Badan WPLN yang diperdagangkan di bursa efek. Kedudukan Negara[1]negara tertentu itu tertuang dalam lampiran KMK No.650/KMK.04/1994.

Pasal 18 ayat 2 UU PPh Nomor 17 Tahun 2000 mengecualikan aturan pemajakan dipercepat (akrual) terhadap badan yang menjual sahamnya di bursa efek. Ketentuan tersebut tidak melihat jumlah kuantitatf maupun kualitatif (baik porsi saham maupun tempat bursa tersebut berada). Dengan demikian, tidak ada batasan suatu Badan Usaha yang menjual sahamnya di bursa untuk mendapatkan pengecualian dari percepatan pemajakan dividen. Pemerintah mengatur ketentuan tersebut dengan tujuan mendorong perusahaan untuk memperdagangkan sahamnya di bursa.

Karena dengan mendorong perusahaan Luar Negeri untuk melantai dibursa berarti mendorong transparansi laporan keuangan dan mengikutsertakan masyarakat dalam pengendalian badan tersebut. CFC rules di Indonesia mengalami evolusi yang cukup signifikan, melihat dari pembaharuan yang dilakukan untuk meningkatkan pertahanan pajak Indonesia terhadap praktek CFC.

Tahukah anda salah satu penyebab tidak tercapainya target Penerimaan Pajak?

Tidak tercapainya target penerimaan pajak, salah satunya disebabkan oleh keengganan wajib pajak untuk membayar pajak atau cenderung untuk menghindari pembayaran pajak. Penghindaran pajak ini dilakukan dengan memanfaatkan perbedaan tarif dan peraturan perpajakan antar negara untuk mendapatkan keuntungan perpajakan.

Di era globalisasi yang meningkat, mobilitas modal dan tenaga kerja saat ini memungkinkan perusahaan untuk menangkap peluang investasi di lokasi yang berbeda untuk memaksimalkan keuntungan. Salah satu strateginya antara lain dengan menerapkan konsep Controlled Foreign Corporations (CFC), yang menandakan terjadinya entitas korporasi yang beroperasi di luar yurisdiksi negara asal, sedangkan pengendali berada di negara asal. Implikasinya adalah bahwa entitas perusahaan akan tunduk pada peraturan pajak negara tempat ia tinggal. Akibatnya, pengendali dapat menargetkan negara-negara yang menawarkan keringanan pajak atau bahkan surga pajak dalam mengejar penghindaran pajak.

Salah satu bentuk profit shifting yang sangat merugikan yaitu controlled foreign companies (yang selanjutnya disingkat CFC) juga semakin marak dilakukan oleh investor dalam negeri dengan cara memecah-mecah saham atau membagi dividennya ke anak perusahaan terkendali yang sengaja didirikan pada Negara dengan tarif pajak rendah (low tax jurisdiction). Praktik CFC ini sulit untuk dijangkau dan dilakukan investigasi karena pelaku utamanya adalah MNC yang tidak memperdagangkan sahamnya di bursa dan juga mengalihkan hartanya ke Negara dengan proteksi yang tinggi (Negara yang menerapkan territory system).

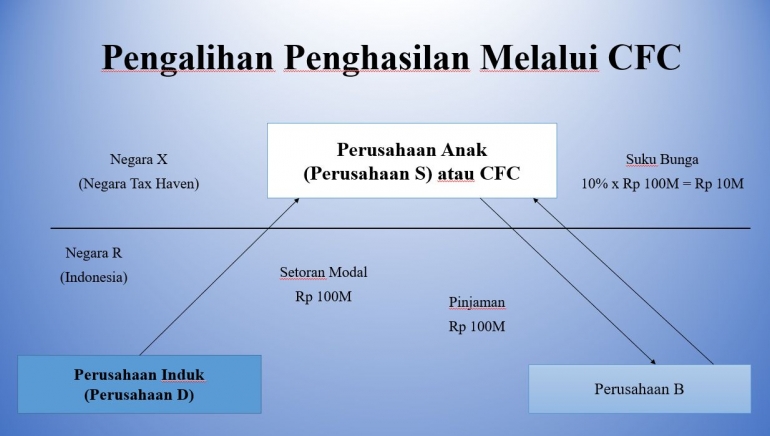

Secara garis besar skema dari praktik controlled foreign companies menggambarkan perusahaan anak yang didirikan di negara lain (foreign subsidiary) yang dapat dikendalikan oleh pemegang sahamnya, dalam literatur perpajakan dinamakan sebagai “controlled foreign companies” atau sering disingkat dengan sebutan CFC. Controlled foreign companies or corporation (CFC) ini sendiri didefinisikan sebagai entitas yang didirikan di luar negeri dan wajib pajak dalam negeri memiliki pengendalian atas entitas tersebut.

CFC diakui sebagai suatu entitas yang dapat dikenakan pajak secara terpisah (separate taxable entities) yang berada dalam yurisdiksi luar negeri dan secara tidak langsung menjadi subjek pajak Negara domisili pemegang saham Sebagai contoh Perusahaan S bertindak sebagai foreign subsidiary sedangkan Perusahaan D merupakan perusahaan pengendalinya. Praktik CFC dalam skema gambar di atas dapat menghemat pembayaran pajak Perusahaan D sampai dengan Rp 2,5 Miliar karena pembayaran pajak sudah melalui Perusahaan S yang didirikan di tax haven country dan memiliki tarif pajak yang lebih rendah sehingga aliran dana yang diterima oleh Perusahaan B melalui perusahaan S (sebagai anak perusahaan) bukan langsung dari Perusahaan D.

Fenomena CFC di Indonesia

Fenomena CFC yang terjadi di Indonesia yaitu pada perusahaan Asian Agri Group (Berita Satu, 2014) dengan cara memindahkan subjek pajak atau objek pajak ke tax haven country yang memiliki tarif pajak rendah (low tax jurisdiction), memindahkan kantor pusat ke suatu negara yang menganut territory system, dan melalui transaksi intragroup yang memanfaatkan ambang batas kepemilikan sebesar 50% yang dinilai terlalu rendah.

Fenomena CFC di Dunia

Fenomena CFC di dunia Internasional mulai merebak dengan adanya skema “Double Irish and Dutch Sandwich” yang 2016 silam dilakukan oleh perusahaan raksasa Google. Skema tersebut dinamakan Double Irish and Dutch Sandwich karena melibatkan dua anak perusahaan (Subsidiaries company) di Negara Irlandia (Irish) dan melibatkan Treaty Haven di Negara Belanda (Dutch) (Thorne, 2013). Dari segi CFC praktik tersebut memanfaatkan celah CFC rules di Amerika dengan membuat satu perusahaan aktif di Irlandia yang diberi nama Google Ireland Limited (GIL) dan membuat Controlled Company di Belanda untuk mengalihkan penghasilan yang diperoleh dari GIL.

Praktik penghindaran pajak ini dianggap oleh banyak negara telah menyebabkan tergerusnya basis pemajakan domestik (base erosion) dan pergeseran keuntungan (profit shifting). Kesamaan yang dihadapi negara – negara di dunia inilah yang memicu terangkatnya isu base erosion and profit shifting (BEPS) ini dalam forum public, yaitu G20 dan OECD.

Untuk memandu pembuat kebijakan, OECD dan G20 merilis laporan berjudul OECD/ G20 BEPS Project Action 3 tentang Merancang Aturan Perusahaan Asing Terkendali yang Efektif Tahun 2015 (BePS Action Plan). Berkaitan dengan hal tersebut, Rencana Aksi BEPS mengartikulasikan empat pertimbangan kebijakan bersama yang menandakan pentingnya pengaturan CFC.

- Aturan CFC menciptakan efek jera dengan mencegah wajib pajak mengalihkan pendapatannya ke yurisdiksi pajak rendah. Hal ini penting untuk memastikan bahwa keuntungan yang dihasilkan oleh suatu kelompok atau perusahaan tetap berada dalam basis pajak induk perusahaan.

- Aturan CFC penting untuk memastikan harga yang disesuaikan secara adil yang dibebankan di antara pihak-pihak terkait. Dalam beberapa kasus, pembayaran bunga atau perhitungan transfer pendapatan pihak terkait tidak mempertimbangkan prinsip kewajaran.

- Kebijakan apa pun tentang CFC harus mempertimbangkan aturan efektif yang tidak secara tidak proporsional meningkatkan biaya kepatuhan dan beban administrasi.

- Aturan CFC juga penting untuk mencegah pajak berganda atau non-pajak ganda dan memastikan alokasi keseimbangan dan kekuatan perpajakan.

Penetapan kebijakan CFC perlu mempertimbangkan keseimbangan indikatorindikator yang berlawanan. Dalam kaitan ini, kebijakan CFC membutuhkan keseimbangan antara repatriasi pendapatan asing dan daya saing untuk menarik investor. Dalam hal ini, peraturan CFC yang kuat menyiratkan risiko disinsentif perusahaan untuk memiliki perusahaan lepas pantai di yurisdiksi lain. Kebijakan CFC juga harus mempertimbangkan keseimbangan antara perlindungan terhadap yurisdiksi basis pajak luar negeri atau melindungi yurisdiksi lepas pantai dan erosi basis pajak asing-ke-asing. Pertimbangan ini merupakan trade-off karena pemerintah harus menentukan pendapatan yang tunduk pada aturan CFC itu sendiri.

Selain pertimbangan tersebut, ada enam rekomendasi building block untuk merancang aturan CFC (Prettl, 2017) yaitu:

- Definisi CFC

- Pengecualian CFC dan Persyaratan Ambang Batas

- Definisi Penghasilan

- Perhitungan Pendapatan

- Atribusi Pendapatan; dan

- Pencegahan dan Penghapusan Pajak Berganda.

Oleh karena itu, negara-negara anggota direkomendasikan untuk mengikuti hal tersebut di atas dalam membangun peraturan CFC mereka. Di antara enam blok bangunan, ada dua aspek utama yang perlu menjadi fokus dalam merancang regulasi CFC, yaitu definisi CFC.

Dalam hal kualifikasi pendapatan, Rencana Aksi BEPS tidak merinci rekomendasi secara eksplisit mengenai jenis-jenis pendapatan yang termasuk sebagai objek pajak dalam aturan CFC. Namun, Rencana Aksi BEPS menyatakan bahwa sementara pendapatan yang berasal dari penjualan dan pendapatan jasa umumnya tidak menimbulkan kekhawatiran terhadap peraturan CFC, sebagian besar masalah muncul dalam lingkup pendapatan pasif, seperti pendapatan bunga, asuransi, dividen dan royalti. Hal ini menjadi perhatian karena dalam kasus-kasus sebelumnya, sebuah perusahaan penyalur di yurisdiksi pajak yang lebih rendah sering digabungkan untuk mengakumulasi pendapatan mereka di seluruh dunia. Penghasilan luar negeri ini dapat dikecualikan atau dikreditkan terhadap penghasilan kena pajak dalam negeri melalui konsolidasi.

Ada dua jenis metode keringanan pajak yang dikenal luas untuk menghindari pajak berganda, yaitu metode pembebasan dan metode kredit. Dalam hal ini, kedua metode mengakui bahwa keringanan pajak harus diberikan oleh negara penerima, bukan negara sumber (Haufler et al., 2014). Kedua cara yang berbeda tersebut memiliki konsekuensi tersendiri, tergantung dari tujuan peraturan itu sendiri.

Metode pembebasan mengakui bahwa sebagian dari penghasilan luar negeri akan dibebaskan dari perhitungan penghasilan kena pajak entitas induk dalam negeri, sedangkan metode kredit mengakui bahwa pajak yang dibayarkan karena penghasilan luar negeri, dapat dikreditkan terhadap kewajiban pajak dalam negeri setelah pajak dalam negeri. dan pendapatan luar negeri dikonsolidasikan dan dihitung.

Era disrupsi memungkinkan ekonomi yang saling terhubung yang memunculkan banyak transaksi lintas batas dalam rantai nilai global. Sementara globalisasi mengundang keuntungan pembangunan, ada juga risiko dan tantangan yang tersirat, terutama dalam adaptasi dan penerapan peraturan perpajakan dalam kaitannya dengan kegiatan bisnis perusahaan multinasional. Dalam pengertian ini, prevalensi pajak penghasilan merupakan hal yang fundamental sebagai salah satu sumber penerimaan negara, yang selanjutnya mendorong pertumbuhan ekonomi bagi bangsa. Oleh karena itu, kebijakan, birokrasi, dan regulasi di bidang perpajakan memerlukan pengembangan yang berkesinambungan, guna menjamin ketepatan waktu dan kepastian hukum dalam lanskap kegiatan usaha yang terus berubah. Namun, dalam mengejar keuntungan maksimal, pengusaha dapat mendirikan Controlled Foreign Corporation (CFC) sebagai upaya untuk melakukan penghindaran pajak di yurisdiksi asing yang menawarkan lebih sedikit kewajiban pajak kepada korporasi. Oleh karena itu, CFC dapat dimasukkan untuk melemahkan peraturan pajak penghasilan yang berlaku di yurisdiksi domestik, dan akibatnya menyebabkan kerugian negara asal dalam bentuk pengurangan basis pajak (Poterba, 2013). Hal ini tercermin dari total tarif pajak Indonesia yang jauh lebih rendah dibandingkan negara-negara ASEAN, dunia, bahkan Jerman.

Dalam pengertian ini, CFC adalah fenomena di mana perusahaan lepas pantai diciptakan sementara pengendali perusahaan tetap berada di dalam yurisdiksi domestik. Konsorsium Jurnalis Investigasi Internasional memperkirakan sekitar 214.000 perusahaan lepas pantai didirikan di berbagai yurisdiksi surga pajak dengan banyak alasan yang mencurigakan (WalshFühring, 2018). Karena itu, negara-negara ditantang untuk mencapai keseimbangan antara melindungi basis pajak dari penghindaran pajak karena perencanaan pajak yang agresif dapat mengurangi kepercayaan terhadap keseluruhan bisnis dan pertumbuhan ekonomi negara.

Menyikapi pertumbuhan CFC, telah dilakukan beberapa upaya pengaturan CFC di dunia internasional. Pada tahun 2015, Organization for Economic Cooperation and Development (OECD) dan Group of Twenty (G20) memprakarsai Action Plan on Base Erosion and Profit Shifting (BEPS Action Plan) sebagai seperangkat rekomendasi yang menjadi landasan bagi CFC regulasi (D'Ascenzo, 2018). Setelah itu, ada beberapa negara yang mengadopsi kebijakan nasional yang memberlakukan pengenaan pajak bagi pengendali CFC, termasuk Indonesia dan Jerman sebagai anggota G20. Saat ini, Indonesia mengatur CFC melalui Peraturan Menteri Keuangan No. 93/PMK.03/2019, yang fokus utamanya adalah memastikan pendapatan dari kegiatan asing dipulangkan kembali ke negara asal (OECD, 2013).

Di samping itu, Dibandingkan dengan Indonesia, Jerman dinilai lebih berhasil menerapkan regulasi CFC yang kuat sebagaimana terlihat dari perbandingan arus keluar Penanaman Modal Asing (FDI) antara Indonesia dan Jerman. Aliran keluar FDI mencerminkan semakin besar akses yang diperoleh pelaku domestik di pasar internasional, yang menyebabkan peningkatan ekspor dan devisa. Namun, situasi ini juga meningkatkan risiko praktik penghindaran pajak dengan pembentukan CFC.

KESIMPULAN

Meningkatnya aktivitas ekonomi antar negara ruang bagi perusahaan untuk membentuk perusahaan terkendali yang berada di luar negeri (Perusahaan Asing Terkendali) sehingga menyebabkan naiknya risiko penggelapan pajak. OECD dan G20 merekomendasikan Base Erosion and Profit Shifting (BEPS) Action Plan agar negara-negara dapat mengadopsi peraturan yang ideal terkait CFC. Oleh karena itu, Indonesia merilis Peraturan Menteri Keuangan no. 93/PMK.03/2019, dimana Jerman juga mengadaptasi peraturan CFC ini melalui German Foreign Transaction Act 1972. Namun, Jerman dinilai lebih berhasil dalam melindungi basis pajk negaranya dalam ruang lingkup CFC. Maka, riset ini dilakukan untuk membandingkan antara peraturan CFC di Indonesia dengan Jerman serta OECD BEPS Action Plan dalam aspek kontrol, kualifikasi pendapatan, serta keringanan beban pajak.

DAFTAR PUSTAKA

REFERENSI Cahyono, WH, & Aisyah, RHS (2020). Kewenangan Pejabat Kantor Pelayanan Perbendaharaan Negara dalam Pengelolaan Keuangan Negara di Daerah.JuristDiction, 3(2), 745. https://doi.org/10.20473/jd.v3i2.18216 D., K. (2018).

Peta jalan strategis untuk pencegahan fraktur sekunder: Tinjauan hasil setelah pertemuan puncak pada Juli 2017.Osteoporosis Internasional,29(1)

D'Ascenzo, M. (2018). Sorotan BEPS: Erosi dan Keuntungan Bisnis Pergeseran. Jurnal Elektronik SSRN. https://doi.org/10.2139/ssrn.3146712

Fleming Jr., JC, Peroni, RJ, & Shay, SE (2009). Lebih Buruk Dari Pengecualian. Jurnal Hukum Emory, 59, 79–150.

Gomes, ML (2018). Perpajakan Internasional dan Tantangan bagi Multilateralisme dalam Konteks Instrumen Multilateral OECD. Buletin untuk Perpajakan Internasional, 72(2), 87–98.

Note:

Materi diambil dari Sub-CPMK 11 Pajak Internasional - Controlled Foreign Corporation (CFC) (CPMK 5)