PENDAHULUAN

Penerapan system Self-assessment di Indonesia dimana pemerintah memberikan kewajiban terhadap proses menghitung, melapor dan menyetorkan pajaknya sendiri, namun DJP akan bertindak untuk melakukan kepatuhan Wajib Pajak dalam mengoptimalkan prosesnya, sedangkan minim sekali tingkat kepatuhan Wajib Pajak akan kesadarannya untuk membayar pajak.

Sejak pembaharuan ketentuan peraturan perpajakan pada tahun 1983 dengan mengganti peraturan perpajakan yang telah dibuat oleh kolonial Belanda, sistem perpajakan yang dianut oleh Indonesia saat itu adalah sistem self assessment, dimana wajib pajak diberi wewenang dan kepercayaan untuk menghitung, menyetorkan, dan melaporkan kewajiban perpajakannya. Peran otoritas pajak, khususnya Direktorat Jenderal Pajak, hanya memantau serangkaian tindakan pengawasan dan penegakan hukum di sektor perpajakan. Menurut Made Ari, wajib pajak dalam sistem self-assessment mungkin cenderung memahami kewajiban perpajakannya dan kemudian mencari peluang untuk melakukan fraud (Wahyuni, 2020).

Pada tahun 2022, OECD menerbitkan panduan Manajemen Risiko Kepatuhan (Compliance Risk Management) untuk mengurangi tingkat risiko terhadap kepatuhan pajak di negara seluruh dunia.

DJP sendiri mulai secara bertahap menerapkan CRM untuk skala nasional dengan system modernisasi digital atau komputerisasi, khususnya didalam pemeriksaan pajak. Penggunaan model ini menunjukkan Langkah yang baik kedepan karena diterapkan sesuai rekomendasi maupun arahan dari OECD.

Penelitian ini bertujuan untuk mengetahui system Pemeriksaan Pajak sebelum dan sesudah menerapkan model Compliance Risk Management serta menilai dampak dan mengetahui hambatan yang mungkin terhadi terhadap penerapan ini dalam proses pemeriksaan pajak di Indonesia.

Penelitian ini merupakan penelitian deskriptif kualitatif dengan metode pengumpulan data melalui penelitian kepustakaan. Hasil penelitian ini mengungkapkan bahwa CRM memberikan dampak yang positif terutama pada proses sebelum pemeriksaan pajak dilakukan. Model CRM ini juga dapat membantu menetapkan skala prioritas Wajib Pajak berdasarkan tingkat risiko kepatuhannya.

Pada 26 Desember 2021, Menteri Keuangan Republik Indonesia, melaporkan atas penerimaan pajak neto sebesar 1.232,87T. Dimana jumlah tersebut setara dengan 100,19% dan telah melampaui target APBN tahun anggaran 2021 yaitu sebesar 1/229,6T, hal ini merupakan fenomena sejarah yang belum pernah terjadi sebelumnya bahkan dalam decade terakhir ini.

Sebelumnya, target penerimaan pajak tidak pernah achieve selama kurang lebih 10 tahun. Pencapaian penghasilan dari sector pajak sangat bergantung pada pergerakan harga komoditas penting seperti tambang dan juga kelapa sawit. Pasalnya selama 2002-2020 penerimaan pajak selalu memperlihatkan pertumbuhan, kecuali tahun 2020 akibat dampak pandemic Covid-19.

DJP mengatakan, euphoria atas pencapaian target penerimaan pajak tidak perlu di besar-besarkan karena tantangan kedepannya akan semakin berat, karena pada 2022 menjadi tahun yangs angat penting dikarenakan tahun terakhir deficit APBN bisa melebi 3%, dan untuk 2023 defisit ini seharusnya sudah lebih berkurang. Namun disisi lain, masih adaketidakpastian dari risiko yang terjadi karena pandemic Covid-19, karena pemerintah sendiri mengumumkan menjadi endemi.

DJP memiliki misi untuk melakukan hal yang korporatif dalam proses pengumpulan pendapatan negara dalam sector perpajakan dan melakukan pengawasan lebih untuk peningkatan kepatuhan seluruh Wajib Pajak. Indonesia sebagai negara berkembang yang menerapkan system perpajakan dengan system self-assessment, marking kepatuhan akan dikaitkan dengan besaran penerimaan pajaknya. Tax Compliance diartikan sebagai komitmen Wajib Pajak dalam bernegara untuk mematuhi seluruh peraturan perpajakan di negaranya (Purwanto, 2015). Masalah kepatuhan merupakan masalah yang selalu menjadi topik hangat yang harus dihadapi oleh otoritas pajak di berbagai negara, baik di negara maju maupun negara berkembang. Penagawasan yang belum ideal biasanya disebabkan oleh keterbatasan sumber daya manusianya sendiri tentang pemahaman aturan perpajakan serta ketidakmampuan fiscus untuk mengikuti perkembangan jaman yang sudah semakin pesat dan mengarah ke modernisasi era digital.

Peran perpajakan merupakan hal yang sangat penting dalam mendukung roda pertumbuhan ekonomi, pajak adalah pungutan koersif, namun pemerintah masih perlu membutuhkan dana yang bersumber dari pajak untuk proses pembangunan serta pemerataan di Indonesia. Otoritas pajak menanggung beban yang signifikan dalam mengemban amanah didalam pengawasan penerimaan pendapatan pajak, oleh karena itu keterbatasan yang dimiliki oleh otoritas pajak diharapkan oleh pemangku kepentingan menjadikan Lembaga ini tetap menjunjung tinggi profesionalisme, serta kemampuan yang memadai dan kompeten di bidangnya agar pelayanan perpajakan yang diberikan dapat mempercepat target penerimaannya.

Otoritas pajak seringkali menghadapi berbagai haling dan rintang dalam menjalankan tugasnya, karenanya tata Kelola pemerintahan yang tidak efisien, birokrasi dan teknologi yang masih tertinggal jauh telah mengakibatkan turunnya kepercayaan publik. Selain itu, shadow economi yang sulit untuk diidentifikasi adalah risiko yang dikategorikan tinggi dan dapat mempengaruhi tingkat efisiensi fiscus didalam negara berkembang berdasarkan literatur yang ada (Kahrisma, 2020).

Dari sekian banyaknya hambatan yang terjadi sehingga menghalangi tingkat kepatuhan Waib pajak, maka DJP melakukan pendekatan dengan cara membuat kebijakan yang lebih lunak untuk menjaga kepatuhan Waib Pajak dengan memberikan fasilitas-fasilitas pajak seperti adanya perpanjangan batas waktu dalam penyampaian SPT Tahunan, pemberian insentif pajak dengan syarat dan kurun waktu tertentu, fasilitas pajak badan yang dapat diangsur, serta permohonan untuk pengurangan atau penghapusan sanksi administrasi.

Pendekatan metode sanksi dan penalty serta melakukan pemeriksaan pajak mungkin efektif dalam membrantas kasus penggelapan pajak yang terjadi (Franzoni, 1998).

Waib Pajak yang patuh seyogyanya mengharapkan perlakukan yang berbeda dari otoritas pajak dibandingkan dengan WP yang tidak comply. Namun kepatuhan yang ditegakkan lebih mahal (Ayres dan Braithwaite, 1992; Welsh, 2009) dan bukan strategi yang tepat bagi DJP sebagai otoritas pajak di Indonesia (Rizal, 2021).

OECD dan Uni Eropa (UE) mengeluarkan pedoman dalam hal pengelolaan untuk meningkatkan kepatuhan WP. Pedoman yang berisikan kerangka kerja dan proses yang sistematis tentang cara mengelola risiko kepatuhan dan memaksimal kepatuhan waib pajak secara sifat sukarela. Panduan ini memulainya dari mengidentifikasi, memberikan penilaian serta penentuan prioritas risiko kepatuhan sistemik, menentukan rentang perlakuan berdasarkan informasi serta memahami risiko dari perilaku WP yang sedang diamati.

Dalam menggunakan system CRM yang digunakan oleh DJP dapat membantu menentukan profil risiko dan perlakuan yang tepat, efisien dan efektif bagi Wajib Pajak. Dan DJP menganggap perlu dikembangkannya system CRM ini demi mendukung kinderja terhadap pengawasan, pemberian pelayanan serta pemeriksaan didalam tata kelola system self-assessment wajib pajak.

Didalam mekanisme pemeriksaan pajak yang harus dilakukan oleh DJP berdasarkan lingkup, kriteria dan sifat pemeriksaannya untuk menguji kepatuhan WP terhadap ketentuan yang berlaku sesuai peraturan perundang-undangan perpajakan/ Sebagaimana tertuang dalam PMK Nomor 184/PML.-3/2015, pemeriksaan adalah kegiatan untuk menguji tingkat kepatuhan WP terhadap pemenuhan kewajiban perpajakannya dan untuk tujuan lain dalam memenuhi komitmen WP di bidang perpajakan. Pemeriksaan dilakukan secar obyektif serta mengikuti ketentuan pemeriksaan yang berlaku. Ada kriteria pengujian sesuai dengan latar belakang pemeriksaan, terbagi menjadi dua, pertama, pemeriksaan rutin menguji kepatuhan Wajib Pajak terhadap pemenuhan kewajiban perpajakannya. Kedua, pemeriksaan khusus yang dilakukan berdasarkan analisis risiko yang mengakibatkan kesenjangan ketidakpatuhan WP. Berdasarkan luang lingkupnya, pemeriksaan terbagi menjadi dua jenis, pertama, pemeriksaan lapangan yang dilakukan di tempat tinggal WP, tempat kerja ataupun tempat kegiatan usaha, tempat sesuai domisili atau kerja mandiri atau tempat lain yang ditentukan oleh DJP. Kedua, pemeriksaan kantor dilakukan di Direktur Jenderal Pajak atau Kantor Pelayanan Pajak (KPP).

DJP memiliki kewenangan dalam melakukan pengawasan dalam proses pemeriksaan pajak, berdasarkan pasal 1 ayat 23 UU Nomor 16 Tahun 2009 tentang Ketentuan umum dan tata cara perpajakan, pemeriksaan pajak adalah serangkaian proses atau kegiatan untuk mengumpulkan dan mengolah data, keterangan serta bukti yang diuji secara objektif dan professional berdasarkan standar pemeriksaan pengujian kepatuhan kewajiban perpajakan untuk tujuan lain.

Masa pemeriksaan pajak dibagi menjadi 2 (dua), yaitu pertama, Masa Pengujian, yang terdiri dari pemeriksaan lapangan, paling lambat 6 (enam) bulan sejak tanggal Surat Pemberitahuan Pemeriksaan Lapangan disampaikan kepada Wajib Pajak sampai dengan tanggal Pemberitahuan Hasil Pemeriksaan Pajak (PHP) disampaikan kepada wajib pajak. Kedua, pemeriksaan kantor, paling lambat 4 (empat) bulan sejak tanggal Wajib Pajak datang untuk memenuhi Surat Panggilan Pemeriksaan Kantor sampai SPHP disampaikan kepada Wajib Pajak. Terakhir, terdapat Jangka Waktu Pembahasan Akhir Hasil Pemeriksaan dan Pelaporan, yang dilakukan paling lambat 2 (dua) bulan sejak tanggal SPHP disampaikan kepada Wajib Pajak sampai dengan Laporan Hasil Pemeriksaan (LHP).

Mengikuti rekomendasi dari OECD, otoritas pajak perlu mengurangi beban ataupun sanksi administrasi pajak untuk meningkatkan kesukarelaan untuk patuh pajak. Selain itu, otoritas pajak juga diharapkan mampu memahami perilaku dan motivasi WP apakah mematuhi peraturan yang berlaku atau justru menghindari atau tidak mematuhi. Memahami perilaku WP setidaknya dapat membantu fiscus untuk mendorong kepatuhan WP secara sukarela.

Pada September 2019, DJP menggunakan model Compliance Risk Management. CRM dapat membantu untuk memudahkan pemetaan kriteria-kriteria WP berdasarkan klasifikasi tingkat kepatuhannya untuk menghasilkan segmentasi yang berbeda untuk setiap WP berdasarkan tingkat risikonya. Berdasarkan Surat Edaran (SE) Nomor 24/PJ/2019 sebagaimana telah diubah sesuai Surat Edaran (SE) Direktur Jenderal Pajak Nomor 39/PJ/2021 tentang penerapan Manajemen Risiko Kepatuhan dan Business Intelligence.

CRM adalah Langkah pemetaan, mitigasi dan juga evaluasi secara komprehensif berdasarkan kelas atau klasifikasi tingkat risiko tax compliance WP. Tujuan utama fiscus adalah menciptakan kepatuhan setinggi mungkin untuk memastikan pendapatan penerimaan negara sesuai dengan target yang telah ditentukan.

Menurut OECD (2004), CRM adalah proses terstruktur untuk mengidentifikasi, menilai dan mengelola risiko kepatuhan pajak yang dilakukan secara berulang sebagai Langkah untuk manajemen risiko. Secara umum, CRM juga berguna untuk mendukung pengambilan keputusan dalam penegakkan kepatuhan.

Dapat disimpulkan bahwa CRM merupakan rangkaian proses yang terstruktur dan sistematis yang digunakan sebagai alat pengambilan keputusan berdasarkan prinsip manajemen risiko dalam menentukan Langkah yang harus diambil untuk menentukan skala atau tingkatan kepatuhan WP.

STUDI LITERATUR

Penelitian kepustakaan yang dilakukan dari hasil studi kepustakaan dan juga relevansi hukum yang berkaitan dengan teori ini (Ormrod, 2001). Berbagai sumber literatur tidak hanya terbatas pada penelitian sebelumnya tetapi juga memanfaatkan sumber perpustakaan lain, yaitu buku, jurnal ilmiah, peraturan perundang-undangan, dan makalah yang berkaitan dengan isu-isu yang dibahas dalam penyusunan makalah. Sebuah studi pustaka dilakukan untuk memperoleh landasan teori pembahasan Tugas Akhir ini. Selain itu, dalam penelitian ini, penulis membahas hal-hal yang belum dibahas dalam penelitian sebelumnya dan membandingkan data sebelumnya dengan temuan terbaru. Selain itu, penulis juga menggunakan kajian pustaka terhadap peraturan perundang-undangan perpajakan yang berlaku terkait penerapan model Manajemen Risiko Kepatuhan.

OECD (2001) memberikan rekomendasi dalam proses sistematis yang diciptakan untuk menanggapi kendala dan tantangan yang mungkin terjadi di masa depan. Proses ini juga merupakan bagian dari Manajemen risiko dengan jaminan akan tercapainya tujuan administrasi perpajakan dengan pemanfaatan sumber data dengan efektif. Dengan rancangan desain yang baik, manajemen risiko dapat membantu fiscus dalam mengidentifikasi, memberikan penilaian, menentukan skala serta prioritas untuk menangani risiko kepatuhan secara efektif (IRM, 2992: ECD,2010a). Selain itu, literatur yang ada juga menunjukkan otoritas pajak untuk lebih proaktif dan inovatid utnuk mencari solusi dalam pengelolaan risiko (OECD, 2004).

Studi empiris telah dilakukan sebelumnya, menyatakan bahwa rezim pajak yang lebih ketat dalam menerapkan ketentuan (enforcemen) cenderung menghasilkan tingkat kepatuhan yang lebih tinggi (Andreoni, Erard dan Feinstein, 1998; Sandmo, 2004).

METODE PENELITIAN

Penelitian ini menggunakan metode deskriptis kualitatif guna memahami pola akan situasi setelah penerapan CRM didalam pemeriksaan pajak. Metode deskriptif kualitatis merupakan bagian dari metode kualitatif. Metode ini berfokus pada proses kontekstual secara teori dan keterlibatan peneliti didalam penelitiannya. Menurut Williams dalam metode penelitiannya (Williams, 2007), metode kualitatif memiliki karakteristik memiliki latar alami, peneliti sebagai instrumen kunci, berbagai sumber data, analisis data induktif, makna partisipan, desain yang muncul, lensa teoritis, interpretasi, dan akun. Penulis dalam penelitian ini akan mengumpulkan data sendiri melalui dokumentasi dan wawancara dengan informan. Penulis berarti tidak hanya mengumpulkan data dari satu sumber tetapi dapat mengambil data yang dimaksud melalui wawancara dan dokumentasi.

Selain itu, didalam hal pengumpulan data untuk melengkapi tulisan ini, penulis juga menggunakan studi dokumentasi untuk mengumpulkan data sekunder, yaitu mengumpulkan data melalui berbagai sumber, seperti media cetak, jurnal ilmiah, dan sumber lainnya.

Penulis menggunakan studi dokumentasi untuk mengumpulkan data sekunder, yaitu mengumpulkan data yang diinginkan melalui berbagai sumber data seperti media cetak, jurnal ilmiah, buku, dan sumber lainnya. Dokumentasi akan mencakup pelajaran atau pola yang ditemukan yang berhubungan dengan teori.

HASIL DAN PEMBAHASAN

Pemeriksaan pajak sebelum dan sesudah penerapan model Manajemen Risiko (CRM).

Masa pemeriksaan pajak cukup panjang yaitu 12 bulan dimulai dengan mengeluarkan surat perintah dalam kasus inspeksi maupun sampai dengan SP2. SP2 yaitu surat pemberitahuan mengenai adanya peninjauan Kembali. Jangka waktu pemeriksaan terkait pajak akan dihitung dari surat pemberitahuan terkait keberadaan pemeriksaan telah disampaikan kepada WP. Sampai dengan laporan hasil yang menyatakan bahwa pemeriksaan telah dilakukan atau biasa disebut sebagai Laporan Hasil Penelitian (LHP), maka akan diterbitkannya surat penilaian terkait pajak atau disebut SKP. Namun berakhir atau selesainya pemeriksaan, WP berhak mengajukan upaya hukum dengan mengajukan keberatan atau banding apabila WP memiliki sudut pandang atau pemikiran yang berbeda dengan pemeriksa atau dari hasil pemeriksaan. Oleh karena itu, penerimaan pajak yang bersumber dari pemeriksaan belum tentu akan dihasilkan atau diperoleh dalam kurun waktu tahun yang sama saat SP2 diterbitkan. Bahkan beberapa kasus, pemeriksaan tidak menghasilkan penerimaan sama sekali sesuai target dalam hasil analisis risiko WP yang diperiksa, artinya DJP harus memperbaiki proses pemeriksaannya sebelum dimulainya eksekusi pemeriksaan terhadap WP yang akan diperiksa.

Sejak tahun 2014, DJP telah melakukan manahemen risiko, dikelola oleh tim persiapan CRM hingga tahun 2019 model CRM mulai digunakan. Compliance Risk Management dalam pemeriksaan dilakukan sebelum Wajib Pajak mulai diperiksa dan akan dipilih dengan berbagai tahap dan analisis jenis-jenis pajak maupun ratio risiko tingkat kepatuhannya.

Sejak tahun 2015, DJP mulai melakukan perbaikan system administrasi perpajakan dengan diterbitkannya PER-46/PJ/2015, berhubungan dengan sector IT perencanaan stratejik. DJP menerapkan model CRP dengan McFarlan Strategic Grid untuk memetakan aplikasi sistem informasi, termasuk high potential grid quadrant. Aplikasi system informasi yang berpotensi untuk meningkatkan penerimaan pajak didalam high possible grid quadrant, namun sayangnya tidak ada bukti secara obyektif mengenai pembayaran potensial. Sebelum menggunakan model CRM, dengan diberlakukannya SE Nomor 24/PJ/2019, Direktur Jenderal Pajak menggunakan Benchmark Behavioral Model (BBM) mengikuti SE Nomor 02/PJ/2016.

Benchmark Behavioral Model (BBM) merupakan tools untuk mensupport serta menggali exposure perpajakan berdasarkan pemetaan skala risiko ketidakpatuhan WP yang secara entitas atau Namanya terdaftar didalam data system administrasi DJP.

BBM ditentukan dengan pertimbangan terhadap kinerja keuangan berdasarkan Laporan keuangan yang telah diaudit oleh Kantor Akuntan Publik Wajib Pajak badan dalam rentang skala sesuai dengan industry atau kegiatan usaha yang sejenis. Namun Benchmark behavioral Model bukan merupakan tools menghitung langsung berapa pajak yang terhutang bagi WP yang akan menjadi sasaran didalam model CRM ini.

Sebaliknya, kinerja keuangan didalam BBM disusun berdasarkan rasio-rasio keuangan yang dihasilkan dari SPT Tahunan wajib pajak yang dilaporkan. Rasio-raio tersebut ialah Gross profit margin (GPM), Operating Profit Margin (OPM) Profit margin before tac (PPM) dan corporate tax turn over ratio (CTTOR) dan juga net profit margin ratio (NPM) dan rasio terkait lainnya.

Kantor Wilayah DJP akan membuat atau melakukan pembaharuan BBM setiap tahunnya dengan jumlah minimul 6 kelompok usaha, BBM juga akan digunakan sebagai tools atau dasar penyusunan Kertas Kerja Analityc (KKA) yang akan diberikan kepada WP sebagai proposal atau basis pemeriksaan yang akan dilakukan.

Namun sayangnya, BBM hanya bisa digunakan untuk menggali potensi WP, tidak sampai dengan mengatur skala usaha, sehingga hasil dari perbandingannya kurang tepat sasaran, selain itu, rasio-rasio yang digunakan juga belum bisa menggambarkan sepenuhnya kemampuan eknomi WP, terutama dalam pemenuhan kewajibannya di bidang perpajakan karena pemeriksaan biasanya dilakukan selama masa pajak yang sudah berlalu, dan penetapan atau ketentuannya belum berakhir.

Tidak semua WP yang akan didaftarkan kedalam model system CRM oleh DJP, karena keterbatasan secara sumber daya maupun secara teknis dan sisi ekonomisnya, namun hal ini tidak mempengaruhi perbedaan perlakuan antar WP, oleh karena itu, biasanya fiscus akan melakukan secara selektif dengan mempertimbangkan berberapa kondisi dari WP itu sendiri.

Umumnya, Ketika WP mendapati surat pemeriksaan pasti bertanya alasan kenapa diperiksa, terutama WP yang dilakukan pemeriksaan khusus untuk tujuan lain berdasarkan analisis risiko (Risk based Tax Audit). Pemeriksaan khusus dilakukan dari rasio yang dihitung secara manual maupun system komputerisasi berdasarkan informasi atau data yang tersedia.

Manajemen Risiko Kepatuhan (Compliance Risk Management) dilakukan sebelum pemeriksaan, dan menentukan WP mana yang akan diperiksa. Kemudian penyiapan sasaran esensial bagi WP prioritas yang terpilih untuk penggalian lebih mendalam terkait potensial risiko pajaknya, dalam hal ini disebut DSP3 dan sasaran krusial bagi WP yang dipilih untuk diperiksa atau biasa disebut DSPP. Sebelum penerapan model CRM, penyusunan SDP3 dan DSPP yang didasari pada SE nomor 15/PJ/2018. Adapun sebelum penerapannya, pertama, melakukan penyusunan pemetaan klasifikasi kepatuhan berdasarkan KLU atau bidang usaha WP atau hal-hal lain yang relevan, kedua, penetapan DSP3 berbasis KLU atau industry lain dengan integritas kepatuhan rendah yang berasal dari fakta lapangan, ketiga, pemetaan kepatuhan dan DSP3 harus dilampirkan laporan resmi atau Berita Acaranya, keempat, berdasarkan DSP3, kepala kantor pelayanan pajak menentukan WP mana yang akan dimasukkan dalam DSPP dengan menelaah lebih lanjut besaran atau target penerimaannya seperti mirroring dari historical Riwayat pemeriksaan pajak, tunggakan pajak dari pemeriksaan pajak, kelima, penyusunan peta kepatuhan, DSP3 dan DSPP dilakukan oleh kepala kantor pelayanan pajak, dibantu oleh seksi-seksi terkait dan pengawas fungsional pemeriksa pajak.

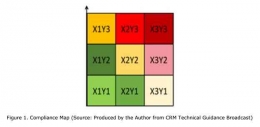

Gambar diatas menunjukkan kerangka kerja atau matriks pemetaan atas kepatuhan dalam CRM yaitu Extensification Function, yang memuat Sembilan kategori risiko mulai dari X1Y1 hingga X3Y3. Kategori X1Y1 berisi Wajib Pajak dengan risiko kepatuhan terendah.

Sedangkan kategori X3Y3 berisi Wajib Pajak dengan risiko kepatuhan tertinggi.

Secara keseluruhan, matriks menunjukkan tiga kelompok signifikan risiko yang dihadapi.

- Pertama, wajib pajak dengan kategori X1Y1, X2Y1, dan X1Y2 memiliki risiko kepatuhan yang rendah.

- Kedua, kategori X1Y3, X2Y2, dan X3Y1 merupakan titik tengah yang mencakup wajib pajak dengan risiko kepatuhan sedang.

- Ketiga, poin paling berisiko yang mendapat perhatian penuh dalam kegiatan pengawasan dan pemeriksaan pajak adalah kategori X2Y3, X3Y2, dan X3Y3 karena mengandung wajib pajak dengan risiko ketidakpatuhan yang tinggi.

Dampak penerapan model Manajemen Risiko Kepatuhan terhadap kegiatan pemeriksaan pajak

Pemeriksaan memberikan kontribusi terhadap penerimaan pajak yang cenderung rendah, namun pemeriksaan juga masih diperlukan untuk menjaga tingkat kepatuhan WP.

Setelah menggunakan model CRM, DJP khususnya dalam scope pemeriksaan cukup memberikan dampak positif karena model ini setidaknya dapat memenuhi ketersediaan data secara langsung untuk mentrigger data-data lainnya yang diperlukan dalam proses persiapan proposal pemeriksaan berdasarkan penilaian risiko kepatuhan WP secara pengukuran kuantitatif dan objektif.

Selain itu, model CRM dapat memberikan dampak efisien untuk tugas pemeriksa dalam melakukan pemetaan WP mana yang menjadi sasaran untuk diberikan (jika pemeriksa pajak diminta untuk membuat DSPP -- Daftar Sasaran Prioritas Pemeriksaan Pajak). Dampak negative atau kekurangan dari model CRM ini, kurangnya analytic kualitatif dari pemeriksa pajak, meskipun CRM memberikan data yang diberikan terkait kebenaran potensinya, namun belum dapat mengidentifikasi penerapan peraturan perpajakan kepada WP secara khusus dan juga tidak bisa untuk menyimpulkan proses bisnis sceara mendetail atau actual jika hanya bersumber melalui rangkaian data.

Hambatan dan Tantangan dalam Penerapan Model Manajemen Risiko Kepatuhan (CRM) dalam Pemeriksaan Pajak

Model CRM dilakukan sebelum dimulainya pemeriksaan, mulai dari selection WP hingga penyusunan rencana atau proposal pemeriksaan. Dengan model CRM, pemeriksa dapat dengan mudah mengklasifikasikan berdasarkan skala prioritas atau urutan tingkat risikonya yang akan menentukan perlakuan yang akan diberikan saat pemeriksaan, oleh karena itu penugasan pemeriksaan lebih di fokuskan untuk mempertimbangkan SDM, beban kerja dan informasi atau data yang tersedia (Data-Driven Risk Based Audit Case Selection). Misalnya, DJP menggunakan model CRM menerapkan dengan skala prioritas yang akan digunakan untuk penentuan daftar WP yang berpotensi dalam peningkatan penerimaan pajak jika penggalian akan potensi pajaknya di eksplor lebih jauh. Pemeriksa pajak sering kali menghadapi kendala pada data seperti penyesuaian data variable yang digunakan dalam CRM dengan peraturan perpajakan yang berubah-ubah atau saling tumpeng tindih, dan juga menyesuaikan aturan yang berlaku saat ini dan mengklasifikasikan kuadran tingkat risiko dari kepatuhan WP tidak terlalu tinggi sejalan dengan penggalian potensi pajaknya.

Kendala penerapan model CRM, solusi yang dapat diberikan ialah aplikasi Approweb yang digunakan oleh Account Representative (AR) untuk menampilkan hisoti dari pemeriksaan pajak sebagai mirroring dalam Analisa risikonya.

Dengan demikian, pemeriksa pajak nantinya tidak lagi mereview atau menganalisa tingkat kepatuhan WP yang akan diperiksa, namun dapat langsung memeriksa Kembali pada aplikasi Approweb yang digunakan oleh AR.

Tujuan pemeriksaan pajak sebaiknya lebih memfokuskan pada Laporan Hasil Pemeriksaan (LHP) yang baik sehingga dapat memberikan efek jera kepada WP yang memiliki usaha sejenis, daripada memfokuskan kepada target penerimaannya.

Perwakilan Rekening dan Kepala Seksi Pengawasan dapat menentukan prioritas berdasarkan kuadran Wajib Pajak. Dapat dibuat Integrasi Data, berisi kombinasi seluruh data pemenuhan kewajiban perpajakan Wajib Pajak yang terhubung secara real-time dengan model Compliance Risk Management (CRM) pada akun DJP Online Wajib Pajak. Sebagai contoh, WP menerima pemberitahuan langsung diakun DJP online, karena kelalaian atau ketidak sengajaan untuk memenuhi kewajiban perpajakannya. Dalam hal ini artinay WP akan menerima "Red Flag" yang berarti WP yang dikategorikan sebagai WP dengan tingkat risiko kepatuhan yang tinggi atau masuk kedalam kuadran yang berisiko tinggi.

Dengan model Manajemen Risiko Kepatuhan dan setelah terbitnya SE Nomor 24/PJ/2019, manajemen risiko dalam proses penyusunan DSP3 dan DSPP dapat dilakukan lebih awal lagi. Sinergi dan kolaborasi antara AR, Fungsional Pemeriksa Pajak, Fungsional Penilai Pajak, JSPN, dan Investigator semakin meningkat. Kualitas usulan pemeriksaan wajib pajak strategis (LHP2DK) tetap terjaga karena telah dibahas dengan Account Representative, Kepala Seksi Pengawasan, dan Pengawas Pemeriksa Pajak.

KESIMPULAN

Sebelum digunakannya model CRM, dalam menentukan WP yang akan diaudit dengan BBM berdasarkan Analisa klasifikasi bidang usaha atau industry (KLU). Kendala utama yang dihadapi dilapangan adalah WP yang tidak patuh dan patuh pun akan mendapat perlakuan yang sama, dan hal ini menyebabkan pemeriksaan nya menghasilkan penerimaan yang tinggi karena tidak adanya pembanding, selain itu hal ini juga dapat menurunkan tingkat kepercayaan WP kepada DJP.

Model CRM yang do,I;ao setelah terbitnya surat edaran nomor 24/PJ/2019 dan meskipun tidak dicabutnya edaran nomor SE-15/PJ/2018, menghasilkan beberapa perubahan dalam pemeriksaan pajak diantaranya keterlibatan pemeriksa pajak yang diwakili oleh pengawas dalam rangka penyusunan proposal pemeriksaan pajak.

Daftar Sasaran Prioritas Wajib Pajak strategis, perintah pemeriksaan keuangan (SP2) yang diterbitkan sejatinya memiliki risiko analisis yang jauh lebih baik dan juga telah mempertimbangkan tingkat risiko kepatuhan WP. Pemeriksa juga dapat langsung menggunakan data yang tersedia didalam model CRM sehingga pelaksanaan Tax Audit dapat menghasilkan penerimaan yang sesungguhnya, alias menghukum WP yang memang pada dasar hasil analisanya menghasilkan rasio tingkat ketidakpatuhan yang tinggi dan menimbulkan efek jera juga kepada WP tersebut.

Menggunakan model Manajemen Risiko Kepatuhan dalam kegiatan pemeriksaan pajak merupakan langkah maju karena Direktorat Jenderal Pajak telah menerapkan teknologi sesuai rekomendasi OECD. Model Compliance Risk Management (CRM) membantu petugas pajak di Kantor Pelayanan Pajak menetapkan prioritas berdasarkan tingkat risiko Wajib Pajak, yang kemudian akan diperiksa. Penerapan CRM dalam kegiatan audit memberikan dampak positif.

Bagi pemeriksa pajak, dapat mempercepat analisis risiko ketidakpatuhan wajib pajak dan membantu pemeriksa pajak menentukan fokus pemeriksaan, terutama dalam membuat Rencana Audit dan Program Pemeriksaan. Dan kemudian penugasan audit yang diterima oleh pemeriksa pajak berdasarkan hasil olahan model Risiko Kepatuhan. Manajemen (CRM) sehingga tidak diragukan lagi dapat menargetkan wajib pajak dengan risiko ketidakpatuhan yang tinggi. Selain itu, dampak negatifnya adalah model Compliance Risk Management (CRM) hanya memproses data dari laporan wajib pajak secara kuantitatif. Sehingga wajib pajak yang tidak melaksanakan kewajiban formal akan dikategorikan dalam kuadran X3Y3 namun belum tentu memiliki potensi pajak yang tinggi. Kemudian, perlu dikaji ulang karena terkadang ada kesalahan analitik. Sebagai contoh, CRM dalam membandingkan data belum mempertimbangkan data eksternal karena data dipisahkan menjadi data pemicu dan data pengujian untuk ditindaklanjuti secara terpisah.

Berbagai kendala dan tantangan saat menerapkan model Compliance Risk Management (CRM) dalam kegiatan audit. Data variabel yang digunakan dalam model Compliance Risk Management (CRM) dengan peraturan pajak yang sering harus disesuaikan dengan aturan saat ini dan klasifikasi kuadran. Akibatnya, tingkat risiko kepatuhan Wajib Pajak belum sejalan dengan potensi pajak Wajib Pajak. Selanjutnya, untuk menghadapi berbagai kendala dalam penerapan model Compliance Risk Management (CRM), solusi yang dapat diberikan adalah aplikasi Approweb yang digunakan oleh Account Representative untuk menampilkan riwayat pemeriksaan Wajib Pajak yang akan dilakukan analisis risiko. Kemudian, dapat ditambahkan menu kerjasama kerja antara Account Representative dengan Fungsional Pemeriksa Pajak dalam melakukan analisis risiko terhadap Wajib Pajak yang akan diusulkan untuk diperiksa. Penggabungan semua variabel yang digunakan dalam model Compliance Risk Management (CRM) dengan data pemicu dan data pengujian dan jika ada data lain yang akan digunakan sebagai dasar penentuan kuadran risiko kepatuhan Wajib Pajak. Diharapkan Integrasi Big Data dapat diimplementasikan yang berisi kombinasi seluruh data kepatuhan pajak Wajib Pajak yang terhubung secara real-time dengan model Compliance Risk Management (CRM) pada akun DJP Online Wajib Pajak. Direktorat Jenderal Pajak menerapkan model Manajemen Risiko Kepatuhan (CRM) dengan tujuan memetakan wajib pajak sesuai tingkat risikonya. Bagi Pemeriksa Pajak, dapat membantu menentukan fokus pemeriksaan sehingga tujuan pemeriksaan lebih baik dari segi penerimaan pajak dan lamanya dampak yang dihasilkan (deterrent effect).

DAFTAR PUSTAKA

Barrett AO, P. (2014) New development: Risk management---how to regain trust and confidence in government. Public Money & Management, 34(6), 459--464. doi:10.1080/09540962.2014.962376

Carlsson-Wall, M., Kraus, K., Meidell, A., & Tran, P. (2018). Managing risk in the public sector: The interaction between vernacular and formal risk management systems. Financial Accountability & Management. doi:10.1111/faam.12179

Chooi, A. (2020). Improving Tax Compliance: Establishing a Risk Management Framework. The Governance Brief, vol. 39.

Damayanti. (2004). Pengaruh Keadilan dan Komunikasi Terhadap Kepatuhan Sukarela Melalui Kepercayaan Sebagai Variabel. Tax & Accounting Review.

Gunadi. (2021). Analisis Pemeriksaan Pajak dengan Model Compliance Risk Management (CRM) dalam Meningkatkan Penerimaan Pajak pada KPP Pratama Senen.

Lipniewicz, R. (2017). Tax Administration and Risk Management in the Digital Age. Information System in Management, 6(1), 26--37. https://doi.org/10.22630/isim.2017.6.1.3

Organization For Economic Co-Operation And Development (OECD). (2004). Compliance Risk Management: Managing and Improving Tax Compliance. Centre for Tax Policy and Administration (CTPA), October, Hal: 1-73. https://www.oecd.org/tax/administration/33818656.pdf

PMK Nomor 184/PMK.03/2015

Rizal, H. Z. (2021). Penerapan Compliance Risk Management (Crm) Engine Dalam Pemeriksaan Pajak Di IndonesIA.

Surat Edaran Direktur Jenderal Pajak Nomor SE-29/PJ/2012 tentang Kebijakan Penagihan Pajak.

Surat Edaran Direktur Jenderal Pajak Nomor SE-24/PJ/2019 tentang Implementasi Compliance Risk Management dalam Kegiatan Ekstensifikasi, Pengawasan, Pemeriksaan, dan Penagihan di Direktorat Jenderal Pajak.

Surat Edaran Dirjen Pajak Nomor SE-39/PJ/2021 Vinnari, E., & Skaerbaek, P. (2014). The uncertainties of risk management. Accounting, Auditing & Accountability Journal, 27(3), 489--526. doi:10.1108/aaaj-09-2012-1106

Wahyuni, M. A. (2020). TAX EVASION: Dampak dari Self Assessment System.