PENDAHULUAN

Penerapan system Self-assessment di Indonesia dimana pemerintah memberikan kewajiban terhadap proses menghitung, melapor dan menyetorkan pajaknya sendiri, namun DJP akan bertindak untuk melakukan kepatuhan Wajib Pajak dalam mengoptimalkan prosesnya, sedangkan minim sekali tingkat kepatuhan Wajib Pajak akan kesadarannya untuk membayar pajak.

Sejak pembaharuan ketentuan peraturan perpajakan pada tahun 1983 dengan mengganti peraturan perpajakan yang telah dibuat oleh kolonial Belanda, sistem perpajakan yang dianut oleh Indonesia saat itu adalah sistem self assessment, dimana wajib pajak diberi wewenang dan kepercayaan untuk menghitung, menyetorkan, dan melaporkan kewajiban perpajakannya. Peran otoritas pajak, khususnya Direktorat Jenderal Pajak, hanya memantau serangkaian tindakan pengawasan dan penegakan hukum di sektor perpajakan. Menurut Made Ari, wajib pajak dalam sistem self-assessment mungkin cenderung memahami kewajiban perpajakannya dan kemudian mencari peluang untuk melakukan fraud (Wahyuni, 2020).

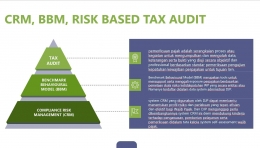

Pada tahun 2022, OECD menerbitkan panduan Manajemen Risiko Kepatuhan (Compliance Risk Management) untuk mengurangi tingkat risiko terhadap kepatuhan pajak di negara seluruh dunia.

DJP sendiri mulai secara bertahap menerapkan CRM untuk skala nasional dengan system modernisasi digital atau komputerisasi, khususnya didalam pemeriksaan pajak. Penggunaan model ini menunjukkan Langkah yang baik kedepan karena diterapkan sesuai rekomendasi maupun arahan dari OECD.

Penelitian ini bertujuan untuk mengetahui system Pemeriksaan Pajak sebelum dan sesudah menerapkan model Compliance Risk Management serta menilai dampak dan mengetahui hambatan yang mungkin terhadi terhadap penerapan ini dalam proses pemeriksaan pajak di Indonesia.

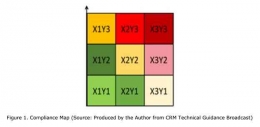

Penelitian ini merupakan penelitian deskriptif kualitatif dengan metode pengumpulan data melalui penelitian kepustakaan. Hasil penelitian ini mengungkapkan bahwa CRM memberikan dampak yang positif terutama pada proses sebelum pemeriksaan pajak dilakukan. Model CRM ini juga dapat membantu menetapkan skala prioritas Wajib Pajak berdasarkan tingkat risiko kepatuhannya.

Pada 26 Desember 2021, Menteri Keuangan Republik Indonesia, melaporkan atas penerimaan pajak neto sebesar 1.232,87T. Dimana jumlah tersebut setara dengan 100,19% dan telah melampaui target APBN tahun anggaran 2021 yaitu sebesar 1/229,6T, hal ini merupakan fenomena sejarah yang belum pernah terjadi sebelumnya bahkan dalam decade terakhir ini.

Sebelumnya, target penerimaan pajak tidak pernah achieve selama kurang lebih 10 tahun. Pencapaian penghasilan dari sector pajak sangat bergantung pada pergerakan harga komoditas penting seperti tambang dan juga kelapa sawit. Pasalnya selama 2002-2020 penerimaan pajak selalu memperlihatkan pertumbuhan, kecuali tahun 2020 akibat dampak pandemic Covid-19.

DJP mengatakan, euphoria atas pencapaian target penerimaan pajak tidak perlu di besar-besarkan karena tantangan kedepannya akan semakin berat, karena pada 2022 menjadi tahun yangs angat penting dikarenakan tahun terakhir deficit APBN bisa melebi 3%, dan untuk 2023 defisit ini seharusnya sudah lebih berkurang. Namun disisi lain, masih adaketidakpastian dari risiko yang terjadi karena pandemic Covid-19, karena pemerintah sendiri mengumumkan menjadi endemi.

DJP memiliki misi untuk melakukan hal yang korporatif dalam proses pengumpulan pendapatan negara dalam sector perpajakan dan melakukan pengawasan lebih untuk peningkatan kepatuhan seluruh Wajib Pajak. Indonesia sebagai negara berkembang yang menerapkan system perpajakan dengan system self-assessment, marking kepatuhan akan dikaitkan dengan besaran penerimaan pajaknya. Tax Compliance diartikan sebagai komitmen Wajib Pajak dalam bernegara untuk mematuhi seluruh peraturan perpajakan di negaranya (Purwanto, 2015). Masalah kepatuhan merupakan masalah yang selalu menjadi topik hangat yang harus dihadapi oleh otoritas pajak di berbagai negara, baik di negara maju maupun negara berkembang. Penagawasan yang belum ideal biasanya disebabkan oleh keterbatasan sumber daya manusianya sendiri tentang pemahaman aturan perpajakan serta ketidakmampuan fiscus untuk mengikuti perkembangan jaman yang sudah semakin pesat dan mengarah ke modernisasi era digital.