Saya kerap kali merayakan peningkatan kesadaran masyarakat akan perencanaan finansial utamanya Milenial. Senang rasanya melihat teman sebaya sudah mencoba berinvestasi meskipun beberapa diantaranya bahkan belum memiliki penghasilan tetap.

Terkadang saya sampai berekspektasi "berlebihan" akan masa depan keuangan masyarakat melihat kemajuan kesadaran finansialnya.

Ah...lebay ya Kompasianer ?

Fenomena melek investasi juga diikuti dengan tumbuhnya beragam financial planner. Misalnya Jouska, yang begitu populer di kalangan anak muda. Terlepas dari proses hukum yang sedang berjalan, Saya mengapresiasi bagaimana Jouska mengemas informasi seputar finansial dengan kekinian, sehingga berhasil membuat Milenial jatuh cinta dengan investasi.

Kendati demikian, terkuaknya kasus Jouska baru-baru ini menjadi sebuah tamparan keras. Saya baru memahami poin penting bahwa kesadaran finansial anak muda, tidak serta merta diikuti dengan pengetahuan yang mumpuni sebagai bekal berinvestasi.

Beberapa keluh kesah teman-teman sering saya dengar kala diskusi di warung kopi...

"Nabung lama, coba main saham tapi setiap lihat perkembangannya bikin susah tidur cuy"

"Kalau dipikir-pikir investasi deposito untungnya kecil, kapan gue bisa kaya?"

"Gue punya duit 20 juta, saran dong bro enaknya investasi apa ya?"

Dari sana dapat ditarik kesimpulan, investasi berkembang menjadi sebuah tren yang digandrungi anak muda. Investasi berubah menjadi status, kalau tidak investasi maka kurang gaul. Begitulah kira-kira gambarannya. Sehingga, kemungkinan besar investasi yang dipilih juga ikut-ikutan pasar, tanpa benar-benar melakukan pertimbangan matang.

Jadi siapa yang salah jika malah buntung yang didapat ?

Mengenali Profil Risiko adalah "Jalan Ninjaku" untuk Berinvestasi

Dalam sebuah diskusi finansial, Radit menerangkan, bahwa poin penting dalam berinvestasi adalah mengenali diri, dan tahu profil risiko masing-masing. Sebuah kesalahan jika kita mengira produk investasi cocok untuk semua orang. Karena setiap orang punya kemampuan menanggung risiko berbeda, sehingga beberapa produk investasi mungkin cocok mungkin juga tidak.

Mari Kenali profil risiko diri, agar tahu dengan produk investasi mana kita berjodoh.

Tipe Konservatif (Risk Averter)

Milenial yang suka dengan zona aman dan tidak mau ambil risiko besar dapat digolongkan ke dalam tipe konservatif. Secara sederhana tipe ini lebih mengutamakan produk investasi yang aman dimana hasil diketahui secara pasti disertai keuntungan yang layak. Investasi bisanya bertujuan meningkatkan kualitas hidup diri dan keluarga dengan periode investasi relatif panjang.

Tipe Moderat (Risk Neutral)

Berbeda dengan Tipe Konservatif, beberapa Milenial mempertimbangkan risiko dan keuntungan secara proporsional (50:50). Tipe ini merupakan Risk Neutral atau Moderat. Salah satu karakter utama dari tipe moderat adalah selalu berhati-hati dalam memilih jenis investasi.

Tipe Agresif (Risk Taker)

Bagi Milenial yang ingin berinvestasi dengan waktu yang relatif pendek umumnya tergolong tipe agresif. Tipe ini merupakan Risk Taker, dimana mengharapkan keuntungan yang besar dalam waktu yang singkat. Eits, namun perlu diingat potensi untung yang tinggi juga diikuti risiko yang tinggi. Nah biasanya tipe agresif memang seorang Risk Taker, cenderung berani mengambil risiko.

Kita semua memahami bahwa saham adalah produk investasi yang High Risk-High Return. Apakah jika kita termasuk tipe konservatif dan moderat, lantas saham cocok untuk kita? Jawabannya mungkin iya mungkin tidak, perlu pertimbangan lebih jauh.

Namun, jika Kompasianers termasuk tipe investor konservatif, Kompasianers dapat memilih Surat Berharga Negara yang dijamin undang-undang, Reksadana Campuran atau instrumen investasi lainnya yang lebih rendah risikonya.

Duo Keuntungan SBN, Cuan sekaligus Wujudkan SSK

Begitu pula dalam berinvestasi, Milenial punya alasan tersendiri untuk memilih SBN. Terbukti, di tengah pandemi jumlah investor terbesar yang membeli ORI017 lalu berasal dari generasi milenial, yaitu sebanyak 18.452 (43% total investor).

Kompasianer mungkin bertanya bagaimana investasi SBN dapat Membantu Negeri?

Melalui APBN yang ditetapkan setiap tahunnya, pemerintah menetapkan besaran belanja negara untuk kepentingan masyarakat. Diantaranya untuk infrastruktur, pendidikan, kesehatan, dan pertahanan keamanan. Kebutuhan belanja ini sudah pasti, sehingga setiap rupiah yang dibelanjakan akan dilaksanakan pada tahun berjalan.

Di lain sisi, pemerintah juga telah merencanakan pendapatan negara melalui sektor pajak dan nonpajak. Namun, penerimaan negara besarnya tidak pasti, sangat tergantung pada geliat ekonomi nasional dan internasional.

Terlebih selama pandemi ini, pendapatan masyarakat menurun sehingga konsumsi masyarakat juga berkurang. Hal ini berimbas pada pendapatan nasional yang mengakibatkan pertumbuhan ekonomi terkontraksi sebesar 5,32% pada triwulan II. Sementara itu, pembelajaan negara terus meningkat berkenaan dengan penanganan Covid-19 dan pemulihan ekonomi nasional.

Saat jumlah belanja negara lebih besar dari penerimaan negara akan terjadi defisit, sehingga diperlukan instrumen pembiayaan untuk menutupi kebutuhan pada tahun ini. Instrumen pembiayaan bisa didapatkan dari pinjaman melalui lembaga keuangan internasional atau penerbitan SBN.

Investasi masyarakat pada SBN dapat melanjutkan kembali pembangunan sehingga memutar roda perekonomian. Lebih jauh lagi, SBN merupakan salah satu produk keuangan yang merupakan cakupan dari Kebijakan Makroprudensial, yang dijalankan oleh Bank Indonesia, Kemenkeu dan stakeholder terkait.

Nah sampai disini tentu paham jika berinvetasi melalui SBN sama saja menjadi pahlawan keuangan, utamanya di tengah situasi ketidakpastian akibat pandemi. Selain itu, masih bisa cuan Kompasianer !

Mengenal Lebih Jauh Surat Berharga Negara

Karakteristik SBR mirip dengan tabungan atau deposito Bank. Produk ini memiliki fasilitas Early Redemption yaitu fasilitas yang memungkinkan investor menerima sebagian pelunasan pokok SBR oleh Pemerintah sebelum jatuh tempo.

Sukuk Tabungan (ST)

Sukuk Tabungan adalah produk investasi syariah yang diterbitkan oleh Pemerintah kepada individu (WNI) yang aman, mudah, terjangkau, menguntungkan. Secara struktur ST hampir sama dengan SBR.

Obligasi Negara Ritel (ORI)

Obligasi Negara Ritel atau ORI merupakan salah satu instrumen SBN yang ditawarkan kepada individu atau perseorangan Warga Negara Indonesia melalui Mitra Distribusi di Pasar Perdana.

Sukuk Ritel (SR)

Sukuk Ritel adalah produk investasi syariah yang ditawarkan oleh Pemerintah kepada individu (WNI),sebagai instrumen investasi yang aman, mudah, terjangkau, dan menguntungkan. Secara umum SR mirip dengan ORI namun berbasis syariah.

Keuntungan Investasi SBN

Berinvestasi SBN artinya secara langsung menikmati ragam manfaat yang bisa jadi tak ditemukan pada instrumen investasi lainnya.

Tidak Percaya ? Nih simak penjelasan berikut.

Dijamin Undang-undang (100% Aman)

Pembayaran imbal hasil dan pokok investasi dijamin oleh undang-undang, sehingga aman 100%. Sejauh ini tidak pernah permasalahan terkait pembayaran hasil dan pokok investasi pada berbagai SBN. Cincai-lah pokoknya.

Tingkat Keuntungan Hingga 6%/Tahun

Meskipun dengan risiko rendah, namun keuntungan investasi pada SBN tidak bisa diremehkan begitu saja. Saya kasih bocoran jika tingkat keuntungannya bahkan di atas bunga deposito bank BUMN atau (+/- 6%/ tahun).

Nikmati Keuntungan Tiap Bulan

Meskipun jangka waktu investasi 2-3 tahun, bukan berarti sepi transfer masuk. Jangan khawatir karena imbal hasil atau keuntungan akan dikirimkan langsung ke rekening secara rutin tiap bulan atau periode lainnya sesuai dengan ketentuan produk investasi yang dipilih. Gimana ? sedap bukan.

e-SBN Anti Ribet

Sebagai sesama Milenial, Saya paham jika kemudahan menjadi poin utama dalam berinvestasi karena kita generasi anti ribet. Milenial pasti senang karena proses investasi Surat Berharga Negara mulai dari pendaftaran hingga masa tenggat nanti 100% dilakukan secara online. Tak sampai disitu, pembayaran juga bisa dilakukan dari 6 bank pilihan baik melalui ATM, teller bank, maupun internet banking.

Dana Bisa Dicairkan Lebih Awal

Meski jangka waktu ditetapkan 2/3 tahun, namun terkadang musibah bisa terjadi di luar rencana. Tenang, investor bisa melakukan pencairan awal maksimal 50% dari total pembelian. Namun ini hanya berlaku bagi Saving Bonds Ritel (SBR) dan Sukuk Tabungan (ST).

Sudah tidak sabar ? Mari Kita ulas satu per satu langkah investasi pada SBN.

1. Pembelian Hanya Saat Periode Penawaran

Tiap produk investasi SBN memiliki periode masa penawaran, maka penting untuk mengetahui periodenya. Sementara, untuk proses pendaftaran hanya perlu menyiapkan KTP dan NPWP.

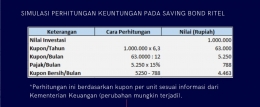

Contoh Kasus : Misalnya, Udin membeli Saving Bonds Ritel (SBR) sebanyak Rp 10.000.000 (10 unit).

2. Pencatatan SBN sesuai Nama Investor

Bisanya satu minggu setelah masa penawaran berakhir, Kementrian Keuangan akan melakukan pencatatan surat berharga atas nama Udin, sesuai dengan nama investor saat registrasi.

3. Pengiriman Surat Kepemilikan

Paling lambat dua minggu setelah pencatatan, surat kepemilikan akan diterima oleh Udin melalui e-mail.

4. Pembagian Imbal Hasil (Tiap Bulan)

Imbal hasil (dipotong pajak) akan langsung dikirimkan ke rekening Udin rutin tiap bulannya hingga jatuh tempo selama 2 tahun. Tentu masa jatuh tempo menyesuaikan setiap instrumen investasinya.

5. Dapat dilakukan Pencairan Awal

Setelah setahun, Udin memiliki kebutuhan mendesak sehingga memilih melakukan pencairan awal. Namun perlu diingat maksimal pencairan dana sebesar 50% dari total pembelian, dimana dalam kasus ini yaitu Rp 5.000.000.

6. Jatuh tempo

Pada tanggal jatuh tempo, sisa kepemilikan dan imbal hasil yang tersisa otomatis dikirimkan ke rekening Udin. Agar lebih terang, berikut simulasi perhitungan keuntungan investor pada SBR.

Terbukti keuntungan investasi pada SBN lebih besar dari deposito Bank BUMN.

Udin bahagia bukan kepalang, dapat untung sekaligus bantu negara.

Ingin seperti Udin ? Mari Ramai-ramai Investasi Surat Berharga Negara.

Kesempatan Investasi SBN di Depan Mata !

Beruntungnya Kompasianer karena periode penawaran Sukuk Ritel seri SR013 telah dibuka per 28 Agustus hingga 23 September. Langsung eksekusi dan jangan sia-siakan kesempatan emas ini, karena kapan lagi Kita dapat cuan sekaligus membangun negeri melalui investasi ?

Informasi lebih lanjut melalui laman resmi Kemenkeu berikut.

Referensi