Wajib Pajak (WP) memiliki kewajiban untuk menghitung, membayar, dan melaporkan pajak atas setiap kegiatan ekonomi yang dilakukan. Sistem pemungutan yang berpusat pada diri wajib pajak sendiri disebut self assesment system. Meski demikian, petugas dan otoritas pajak yang berwenang akan memeriksa perhitungan, pembayaran, dan pelaporan pajak yang dilakukan oleh wajib pajak.

Selain itu juga akan dilakukan penagihan atas utang pajak yang belum dibayarkan oleh wajib pajak. Aturan mengenai penagihan tersebut dinyatakan dalam Peraturan Menteri Keuangan Republik Indonesa Nomor 189/PMK.03/2020 tentang Tata Cara Pelaksanaan Penagihan Pajak atas Jumlah Pajak yang Masih Harus Dibayar.

Sistem pemungutan pajak melalui self assesment system dengan tetap terdapat penagihan dan pemeriksaan dari otoritas pajak menimbulkan pertanyaan bagi wajib pajak. Apakah sebenarnya wajib pajak itu dipercaya ataukah tidak?

Apakah sistem tersebut menyebabkan terjadinya perbedaan penafsiran antara wajib pajak dengan otoritas pajak sehingga menimbulkan perbedaan nilai pajak. Perbedaan penafsiran dan adanya celah-celah dalam regulasi perpajakan menjadi tantangan tersendiri, baik bagi wajib pajak maupun bagi petugas pajak.

Hal tersebut tidak dapat dihindari dan bukan merupakan kesalahan kedua pihak. Sebab masing-masing pihak hanya menjalankan kewajiban sesuai peran masing-masing.

PMK Nomor 189/PMK.03/2020 disusun dengan pertimbangan untuk menjamin terpenuhinya hak dan kewajiban bagi penanggung pajak dan Direktorat Jenderal Pajak. Peraturan Menteri Keuangan tersebut disusun karena diperlukan aturan mengenai tata cara penagihan pajak yang tepat dan berimbang untuk melaksanakan penagihan pajak.

Selain itu, aturan pemerintah tersebut memberikan kepastian hukum dalam pelaksanaan tindakan penagihan pajak.

Bab I tentang Ketentuan Umum pada PMK Nomor 189/PMK.03/2020 Pasal 1 ayat 12 mendefinisikan utang pajak sebagai pajak yang masih harus dibayar termasuk sanksi administrasi berupa bunga, denda, atau kenaikan yang tercantum dalam surat ketetapan pajak atau surat sejenisnya berdasarkan ketentuan peraturan perundang-undangan perpajakan.

Berdasarkan definisi tersebut, perhitungan utang pajak merujuk pada ketentuan peraturan perundangan atau surat ketetapan tertulis bagi wajib pajak yang dikenai sanksi administrasi. Apabila wajib pajak dapat membuktikan bahwa kewajiban perpajakan telah dilakukan dengan baik dan benar, keyakinan tersebut harus didukung oleh dokumen serta terdapat regulasi pemerintah yang mendukung.

Pada Pasal 1 ayat 27 PMK No. 189/PMK.03/2020 terdapat definisi Bantuan Penagihan Pajak. Dalam perjanjian internasional, terdapat fasilitas bantuan penagihan pajak yang dapat dimanfaatkan oleh pemerintah Indonesia dan pemerintah negara mitra untuk melakukan penagihan pajak yang dikenakan oleh negara mitra atau yurisdiksi mitra.

Konteks bantuan yang dimaksud yaitu dalam perpajakan internasional antar negara. Misal pada perusahaan yang memiliki cabang di berbagai negara.

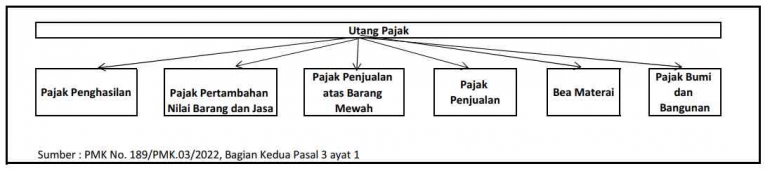

Kewajiban membayar utang pajak diperjelas dalam Bagian Kedua tentang Tindakan Penagihan dalam PMK No. 189/PMK.03/2020 Pasal 3 ayat 1 yang menyatakan bahwa setiap Wajib Pajak (WP) wajib membayar utang pajak sesuai dengan ketentuan peraturan perundang-undangan perpajakan. Selanjutnya dalam Pasal 3 ayat 2 dinyatakan bahwa utang pajak meliputi jenis pajak :

1.Pajak Penghasilan.

2.Pajak Pertambahan Nilai Barang dan Jasa.

3.Pajak Penjualan atas Barang Mewah.

4.Pajak Penjualan.

5.Bea Materai.

6.Pajak Bumi dan Bangunan.

Wajib Pajak (WP) wajib membayar untuk setiap jenis pajak tersebut sesuai bidang usaha atau kegiatan ekonomi yang dilaksanakan. Pembayaran dapat sekaligus diangsur, atau ditunda sesuai tata cara dan aturan yang berlaku.

Akan tetapi, apabila tidak dilunasi hingga utang pajak melewati jatuh tempo pelunasan, maka akan dilakukan tindakan penagihan pajak.Pasal 4 dalam PMK No. 189/PMK.03/2020 menyatakan bahwa tindakan penagihan meliputi :

1.Menerbitkan Surat Teguran.

2.Menerbitkan dan memberitahukan Surat Paksa.

3.Melaksanakan Penyitaan.

4.Melakukan pengumuman lelang dan lelang. Tahapan ini dilakukan untuk barang sitaan yang dilakukan penjualan secara lelang.

5.Menggunakan, menjual, dan/atau memindahbukukan barang sitaan, untuk barang sitaan yang dikecualikan dari penjualan secara lelang.

6.Mengusulkan pencegahan.

7.Melaksanakan penyanderaan.

8.Menerbitkan surat perintah penagihan seketika dan sekaligus.

Dari uraian tersebut dapat dipahami bahwa penagihan secara paksa merupakan langkah terakhir. Terdapat banyak tahapan yang dilakukan oleh otoritas pajak dan tidak serta merta dilakukan penagihan atau bahkan penyitaan harta benda secara tiba-tiba.

Wajib Pajak (WP) hendaknya telah memahami aturan dan tata cara melaksanakan kewajiban perpajakan sesuai bidang usaha dan kegiatan ekonomi yang dilaksanakan. Selain itu, dokumen transaksi, bukti pembayaran dan pelaporan pajak harus disimpan dengan baik dan benar. Dokumen-dokumen tersebut akan bermanfaat bagi wajib pajak ketika mendapat surat penagihan yang tidak sesuai atau terjadi pemeriksaan.

Kritik yang dapat disampaikan dalam hal penagihan utang pajak yaitu hendaknya otoritas pemerintah tidak hanya berorientasi pada target penerimaan pajak, tetapi juga pada keberlangsungan usaha dan perekonomian wajib pajak.

Seringkali wajib pajak membangun usaha dengan kemampuan sendiri bersusah payah, ketika mendapat keuntungan terkena pajak yang besar. Hal tersebut dapat mendorong Wajib Pajak melakukan manajemen pajak untuk mengurangi jumlah pajak yang harus dibayarkan.

Manajemen pajak tidak selalu bermakna negatif. Apabila memiliki pemahaman pajak yang baik dan mampu membaca celah dalam aturan pajak, manajemen pajak merupakan hal yang legal tanpa melanggar aturan perpajakan. Misalnya perusahaan memilih untuk membebankan pajak tertentu dan tidak mengkreditkan untuk menghindari perhitungan pengembalian yang rumit atau untuk menurunkan laba komersial.

Selain kritik, keadilan pajak juga agaknya sesuatu yang sulit diwujudkan. Akan selalu timbul perasaan tidak adil dalam diri wajib pajak ketika diharuskan membayar berbagai kewajiban perpajakan. Di sisi lain, terkadang tidak semua jenis usaha merasakan dukungan pemerintah dan manfaat nyata dari fasilitas umum. Hal tersebut utamanya pada daerah yang belum tersentuh pembangunan infrastruktur secara massif. Kesadaran membayar pajak pada akhirnya harus diiringi dengan keikhlasan untuk membangun negeri.

Referensi :

Peraturan Menteri Keuangan Republik Indonesia Nomor 189/PMK.03/2020 tentang Tata Cara Pelaksanaan Penagihan Pajak atas Jumlah Pajak yang Masih Harus Dibayar