Pada era modern saat ini, manusia memiliki kehidupan dengan segala aktivitas yang tidak pernah lepas dari perkembangan teknologi. Perkembangan teknologi informasi dan komunikasi telah menyebabkan perubahan baik bidang sosial,ekonomi,maupun budaya yang berlangsung dengan cepat. Dengan perkembangan teknologi yang sangat maju,bidang financial juga memiliki perkembangan kearah yang lebih efisien dan modern. sistem informasi teknologi ini berperan penting di dalam keberhasilan persaingan organisasi dengan strategi yang mereka gunakan untuk bersaing. Strategi persaingan bisnis berbasis teknologi informasi harus memiliki keselarasan dengan bisnis yang dijalankan oleh suatu perusahaan. Penyelarasan strategi bisnis ini digunakan oleh perusahaan untuk meningkatkan efisiensi dan mengurangi biaya dalam proses kegiatan perusahaannya.

Saat ini, hampir semua aspek industri bisnis maupun jasa sudah menggunakan teknologi informasi secara kreatif untuk mendapatkan keunggulan dalam persaingan. Perusahaan bersaing dengan produk atau pelayanan pesaing dimana akan memberikan nilai yang lebih kepada pelanggan . Salah satunya adalah dengan hadirnya FinTech. FinTech ini adalah singkatan dari Financial Technologi, dimana teknologi ini merupakan salah satu bentuk penerapan teknologi informasi dalam bidang keuangan. Dengan berkembang pesatnya FinTech saat ini, perbankan pun tidak ingin kalah dan mulai meningkatkan sistemnya melalui penerapan FinTech ini, sehinnga perbankan dapat bersaing dengan bisnis lainnya. Nah, disini kita akan membahas lebih dalam mengenai perbankan, pengertian FinTech dan ruang lingkupnya, bagaimana peranan FinTech dalam bisnis perbankan, serta bagaimana strategi bank dalam memenangi persaingan bisnis melalui penguasaan FinTech.

A. Fungsi Bank

Kegiatan yang ada dalam bank ditentukan oleh fungsi -- fungsi yang melekat pada bank tersebut. Menurut Undang -- Undang RI Nomor 10 tahun 1998 fungsi bank tersebut diuraikan sebagai berikut :

- Fungsi pengumpulan dana, adalah dana dari masyarakat yang disimpan di bank yang merupakan sumber dana untuk bank selain dana bank.

- Fungsi pemberian kredit, dana yang dikumpulkan dari masyarakat dalam bentuk tabungan, giro dan deposito harus segera diputarkan sebab dari dana tersebut bank akan terkena beban bunga, jasa giro bunga deposito, bunga tabungan, dan biaya operasional seperti gaji, sewa gedung dan penyusutan.

- Fungsi penanaman dana dan investasi, biasanya mendapat imbalan berupa pendapatan modal yang bisa berupa bunga,laba dan deviden.

- Fungsi pencipta uang, adalah fungsi yang paling pokok dari bank umum jika dilihat dari sudut pandang ekonomi makro. Tetapi dari sudut pandang manajer bank, bahwa dengan melupakan sama sekali fungsi ini tidak akan berpengaruh terhadap maju mundurnya bank yang dipimpinnya.

- Fungsi pembayaran, transaksi pembayaran dilakukan melalui cek, bilyet giro, surat wesel, kupon dan transfer uang.

- Fungsi pemindahan uang, kegiatan ini biasanya disebut sebagai pentransferan uang, yang bisa dilakukan antar bank yang sama, dan antar bank yang berbeda.

B. Produk dan Jasa Bank

- Produk Bank

- Produk Bank Pada sisi Passiva

Produk Bank pada sisi Pasiva adalah pengerahan dana. Dana-dana yang termasuk produk bank pada sisi passiva adalah Giro, Tabungan, Deposito.

- Produk Bank Pada sisi Aktiva

Produk bank pada sisi Aktiva adalah Perkreditan. Kredit-kredit yang termasuk produk bank pada sisi aktiva adalah Kredit Modal Kerja, Kredit Investasi, Kredit Off Shore, Kredit On Shore Kredit Cash Collateral, Kredit Profesi, Kredit Konsumsi, Kredit Sindikasi, Kredit-kredit Program

- Jasa bank

Selain menawarkan produk, bank juga menawarkan berbagai macam jasa yang mencakup jasa perbankan dalam negeri dan jasa perbankan luar negeri.

Pertama untuk Jasa Bank dalam Negeri adalah Kiriman Uang dalam Negeri, Delegasi Kredit, Inkaso , Bank Guarantee, Surat Keterangan Bank, Safe Deposit Box, Letter of Credit dalam Negeri , Kliring, Automated Teller Machine, Kartu Bank, Fasilitas Online

Kedua untuk Jasa Bank Luar Negeri adalah Transfer Luar Negeri, Draft, Collection, Garansi Bank, Traveller Cheks, Transaksi Ekspor/ Impor .

C. Kegiatan Usaha Bank

a. Menghimpun dana dari Masyarakat dalam bentuk simpanan berupa giro, deposito berjangka, sertifikat deposito, tabungan dan atau bentuk lainnya yang dipersamakan dengan itu.

b. Memberi kredit

c. menerbitkan surat pengakuan hutang

d. Membeli, menjual, atau menjamin atas risiko sendiri maupun untuk kepentingan dan atas nama perintah nasabahnya

e. Memindahkan uang baik untuk kepentingan sendiri maupun untuk kepentingan nasabah.

f. Menempatkan dana pada, meminjamkan dana dari, atau meminjamkan dana kepada bank lain, baik dengan menggunakan surat, sarana telekomunikasi maupun dengan wessel unjuk, cek atau sarana lainnya.

g. Menerima pembayaran dari tagihan atas surat berharga dan melakukan perhitungan dengan atau antar pihak ketiga

h. menyediakan tempat untuk menyimpan barang dan surat berharga.

i. melakukan kegiatan penitipan untuk kepentingan pihak lain berdasarkan suatu kontrak.

j. Melakukan penempatan dana dari nasabah kepada nasabah lainnya dalam bentuk surat berharga yang tidak tercatat dibursa.

k. Melakukan kegiatan anjak piutang, usaha kartu kredit dan kegiatan wali amanat

l. Menyediakan pembiayaan dan atau melakukan kegiatan lain berdasarkan Prinsip Syariah, sesuai dengan ketentuan yang berlaku;

m. Melakukan kegiatan lain yang lazim dilakukan oleh bank sepanjang tidak bertentangan dengan Undang Undang tentang Perbankan dan peraturan perundangundangan yang berlaku;

n. Melakukan kegiatan dalam valuta asing dengan memenuhi ketentuan yang berlaku;

o. Melakukan kegiatan penyertaan modal pada bank atau perusahaan lain di bidang keuangan, seperti sewa guna usaha, modal ventura, perusahaan efek, asuransi, serta lembaga kliring penyelesaian dan penyimpanan, dengan memenuhi ketentuan yang berlaku;

p. Melakukan kegiatan penyertaan modal sementara untuk mengatasi akibat kegagalan kredit atau kegagalan pembiayaan berdasarkan Prinsip Syariah, dengan syarat harus menarik kembali penyertaannya, dengan memenuhi ketentuan yang berlaku;

q. Bertindak sebagai pendiri dana pensiun dan pengurus dana pensiun sesuai dengan ketentuan dalam peraturan perundang-undangan dana pensiun yang

berlaku

r. Melakukan kegiatan usaha bank berupa Penitipan dengan Pengelolaan/Trust.

E. Lingkungan Perbankan

Bank-bank beroperasi pada skala nasional maupun internasional. Dalam operasinya, bank akan berinteraksi dengan sesama bank didalam negeri. Interaksi ini membentuk lingkungan tersendiri menurut tingkat interaksinya. Lingkungan tersebut adalah lingkungan internal, lingkungan eksternal, dan lingkungan internasional.

Pemahaman terhadap lingkungan perbankan sangat penting, sebab persaingan bank akan terjadi pada masing-masing lingkungannya. Maksudnya adalah bila dalam lingkungan internal, bank akan menghadapi persaingan antar bank, bila pada lingkungan eksternal maka bank akan menghadapi persaingan dengan lembaga-lembaga keuangan non bank dan merchant yang menjual secara kredit.

Sedangkan pada lingkungan internasional, bank akan menghadapi persaingan internasional terutama dengan bank-bank luar negeri yang memberikan pinjaman kepada debitur domestik, bank bersaing dengan lembaga keuangan non bank dari luar negeri yang memberikan kredit kepada penduduk serta bank juga akan bersaing dengan pihak merchant dari luar negeri yang menjual produk secara kredit.

F. Tantangan Perbankan Kedepan

- Kapasitas Pertumbuhan Kredit Perbankan yang Masih Rendah

untuk mencapai pertumbuhan ekonomi yang cukup tinggi dalam waktu lima tahun kedepan, diperlukan pertumbuhan kredit perbankan yang cukup besar. Sementara itu, kemampuan permodalan perbankan Indonesia saat ini mengindikasikan bahwa pertumbuhan kredit yang cukup tinggi tersebut sulit dicapai jika perbankan nasional tidak memperbaiki kondisi permodalan. Selain hambatan dalam hal permodalan bank, penyaluran kredit dalam banyak hal juga terhambat oleh keengganan sebagian bank untuk menyalurkan kredit karena kemampuan manajemen risiko dan core banking skills yang relatif belum baik, dan biaya operasional yang relatif tinggi.

- Struktur Perbankan yang belum Optimal

Belum optimalnya struktur perbankan di Indonesia ditandai oleh terkonsentrasinya struktur perbankan hanya pada 11 bank besar (yang menguasai 75% aset perbankan Indonesia) namun demikian bank-bank kecil dalam hal ini perlu mendapat perhatian karena selain jumlahnya relatif banyak, bank-bank kecil tersebut juga memiliki cakupan usaha yang relatif sama dengan bank-bank besar namun dengan kemampuan operasional manajemen risiko, dan corporate governance yang relatif lebih terbatas. Demikian pula, dibandingkan dengan negara lain, kepemilikan pemerintah Indonesia dalam perbankan Nampak cukup tinggi, bahkan tertinggi dikawasan asia. Hal ini juga merupakan persoalan tersendiri terhadap struktur perbankan karena dapat menimbulkan konflik kepentingan yang akan mengganggu efesiensi pasar

- Pemenuhan kebutuhan masyarakat terhadap pelayanan perbankan yang dinilai oleh masyarakat masih kurang

Kurangnya pemenuhan kebutuhan masyarakat atas pelayanan perbankan ditandai dengan seringnya terdengar keluhan dari masyarakat mengenai kurangnya akses terhadap kredit dan tingginya suku bunga kredit serta masih banyaknya praktik penyediaan jasa keuangan informal. Pandangan masyarakat semacam ini cukup beralasan, karena walaupun kredit korporasi dan UKM sudah mulai tumbuh, tingkat penetrasi kredit masih relatif rendah. Selain itu , meningkatnya kompleksitas jasa dan produk keuangan sebagai akibat dari globalisasi sektor keuangan juga memerlukan respon yang memadai dari berbagai pihak yang terkait. Hal ini semakin penting mengingat masyarakat pengguna jasa keuangan khususnya perbankan semakin menuntut kualitas pelayanan dan akses perbankan yang semakin tinggi.

- Pengawasan bank yang masih perlu ditingkatkan

Pengawasan bank juga merupakan bidang yang memerlukan peningkatan dan penyempurnaan. Hal ini disebabkan karena masih terdapatnya beberapa prinsip-prinsip prudensial yang masih belum diterapkan secara baik, koordinasi pengawasan yang masih perlu ditingkatkan, kemampuan sdm pengawasan yang belum optimal, dan pelaksanaan law-enforcement pengawasan yang belum efektif. Secara keseluruhan, upaya peningkatan kapabilitas pengawasan ini sejalan dengan usaha Bank Indonesia untuk menerapkan 25 bassel core principles for effective banking supervision, termasuk meningkatkan sarana teknologi pengawasan. Mengingat pengawasan bank merupakan bidang yang sangat dinamis dan luas cakupannya, maka peningkatakan kualitas pengawasan merupakan upaya yang patut dilaksanakan secara terus-menerus oleh bank Indonesia maupun oleh lembaga lainnya seperti OJK pada saatnya nanti

- Kapabilitas perbankan yang masih lemah

Lemahnya kapabilitas perbankan ditandai dengan kurangnya corporate governanance dan core banking skills pada sebagian besar perbankan sehingga diperlukan yang cukup mendasar pada dua hal tersebut. Meskipun kapabilitas beberapa bank besar sudah cukup kuat, namun kapabilitas perbankan secara umum masih dibawah internasional best practices. Demikian pula kemampuan bank dalam merespons meningkatnya risiko operasional masih perlu terus diperbaiki, terutama penekanannya pada pentingnya internal control dan kepatuhan terhadap prinsip-prinsip prudensial

- profitabilitas dan efisiensi operasional bank yang tidak sustainable

Tingkat profitabilitas dan efisiensi operasional yang dicapai oleh perbankan pada umumnya bukan merupakan profitabilitas dan efisiensi yang sustainable. Hal ini disebabkan oleh lemahnya struktur aktiva produktif bank-bank. Margin yang diperoleh bank-bank semakin mengecil karena adanya kecenderungan suku bunga yang menurun.

- perlindungan nasabah yang masih harus ditingkatkan

Perlindungan terhadap nasabah merupakan tantangan perbankan yang berpengaruh secara langsung terhadap sebagian besar masyarakat kita. Oleh karena itu, menjaadi tantangan yang sangat besar bagi perbankan dan Bank Indonesia serta Masyarakat luas untuk secara bersama-sama untuk menciptakan standar yang jelas dalam membentuk mekanisme pengaduan nasabah dan transparansi informasi produk perbankan.

- Perkembangan Teknologi Informasi

Kemajuan teknologi informasi ikut menambah tantangan yang dihadapi oleh perbankan. Perbankan teknologi informasi menyebabkan semakin pesatnya perkembangan jenis dan kompleksitas produk dan jasa bank sehingga risiko-risiko yang muncul menjadi lebih besar dan bervariasi. Disamping itu, persaingan industry perbankan yang cenderung bersifat global juga menyebabkan persaingan antar bank menjadi semakin ketat sehingga bank-bank nasional harus mampu beroperasi secara lebih efisien dengan memanfaatkan teknologi informasi.

G. Pengertian FinTech dan Ruang Lingkup Fintech

Pengertian FinTech

Menurut definisi yang dijabarkan oleh National Digital Research Centre (NDRC), FinTech adalah istilah yang digunakan untuk menyebut suatu inovasi di bidang jasa finansial. Kata FinTech sendiri berasal dari kata financial dan technology yang mengacu pada inovasi finansial dengan sentuhan teknologi modern.

Konsep FinTech yang mengadaptasi perkembangan teknologi yang dipadukan dengan bidang finansial diharapkan bisa menghadirkan proses transaksi keuangan yang lebih praktis, aman serta modern. Ada banyak hal yang bisa dikategorikan ke dalam bidang FinTech, diantaranya adalah proses pembayaran, transfer, jual beli saham, proses peminjaman uang secara peer to peer dan masih banyak lagi.

Mengapa perlu adanya FinTech :

Masyarakat tidak dapat dilayani industri keuangan tradisional:

- Perbankan terikat aturan yang ketat

- Keterbatasan industri perbankan dalam melayani masyarakat di daerah tertentu

Masyarakat mencari alternatif pendanaan selain jasa industri keuangan tradisional:

- Masyarakat memerlukan alternatif pembiayaan yang lebih demokratis dan transparan

- Biaya layanan keuangan yang efisien dan menjangkau masyarakat luas

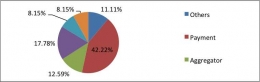

Perkembangan FinTech di Indonesia Berdasarkan Sektor

Sumber: asosiasi Fintech Indonesia dan OJK

- Pelaku FinTech Indonesia masih dominan berbisnis payment (43%), pinjaman (17%), dan sisanya berbentuk agregator, crowdfunding dan lain-lain.

- Besarnya potensi yang dimiliki membuat FinTech Perlu diberikan ruang untuk bertumbuh

- Perlu pengaturan yang memadai mengingat risiko yang mungkin ditimbulkan

Peran FinTech di Indonesia

- Mendorong pemerataan tingkat kesejahteraan penduduk

- Meningkatkan Inklusi keuangan nasional

- Mendorong kemampuan ekspor UMKM yang saat ini masih rendah

- Membantu pemenuhan kebutuhan pembiayaan dalam negeri yang masih sangat besar

- Mendorong distribusi pembiayaan Nasional masih belum merata di 17.000 pulau Indonesia

Untuk mengoptimalkan peran FinTech di Indonesia, maka perlu dibangun sinergi bisnis FinTech dengan Industri Incumbents (Bank dan Lembaga Keuangan Non Bank)

Upaya ini dapat ditempuh dalam beberapa bentuk antara lain :

Pertama, kolaborasi jalur informasi antara FinTech dan lembaga keuangan yang ada dengan memanfaatkan data nasabah yang banyak dan jalur distribusi (distribution channel) yang sudah dibangun.

- Pemanfaatan fungsi FinTech diharapkan dapat meningkatkan efisiensi bisnis bank dan lembaga keuangan.

Kedua, kolaborasi produk yang menjadi solusi bagi konsumen. Untuk ini, pelaku FinTech bersama bank dan lembaga keuangan perlu melakukan proses desain (desain thinking) untuk membuat produk (bundling product) yang bermanfaat bagi kedua pihak.

- Sinergi ini bisa dilakukan oleh bank yang berbisnis inti di UMKM dengan FinTech yang menyediakan platform UMKM digital.

Risiko yang terdapat di Industri FinTech

PerlindunganKonsumen

- Perlindungan dana pengguna

Potensi kehilangan maupun penurunan kemampuan finansial baik yang diakibatkan oleh penyalahgunaan, penipuan, maupun forcemajeurdari kegiatan FinTech.

- Pelindungan data pengguna Isu privasi pengguna FinTech yang rawan terhadap penyalahgunaan data baik yang disengaja maupun tidak sengaja (serangan hacker,malware,dll)

Kepentingan Nasional

- Anti Pencucian Uang dan Pencegahan Pendanaan Terorisme (APU-PPT)

Kemudahan dan kecepatan yang ditawarkan oleh FinTech menimbulkan potensi penyalahgunaan untuk kegiatan pencucian uang maupun pendanaan terorisme.

- Stabilitas Sistem Keuangan

Perlu manajemen risiko yang memadai agar tidak berdampak negatif terhadap stabilitas sistem keuangan.

Adapun tantangannya yaitu :

Ratifikasi Peraturan dalam Mendukung Pengembangan FinTech

Adopsi peraturan terkait tanda tangan (digital signature), E-Know Your Customer (E-KYC), E-rating dan penggunaan dokumen secara digital sehingga dapat mengoptimalkan potensi yang dimiliki oleh industri FinTech.

Koordinasi antar Lembaga dan Kementerian Terkait

Untuk mengoptimalkan potensi FinTech dengan lingkungan bisnis (business environment) yang kompleks, maka perlu juga dukungan dari berbagai kementerian dan lembaga terkait. Dalam hal ini, OJK berinsiatif untuk membentuk FinTech Advisory Committee.

H.Penguasaan FinTech sangat penting dalam bisnis perbankan

Perkembangan Fintech di Indonesia

Saat ini dunia perbankan sedang menghadapi tantangan yang dipicu oleh perkembangan teknologi dan tingginya ekspektasi konsumen sehingga perbankan membutuhkan inovasi digital. Sebuah gelombang baru teknologi, seperti blockchain, API (Application Programming Interface), hingga robo-advice merevolusi cara kita dalam mengelola, mengontrol, dan mendistribusikan uang. Kita tidak perlu datang ke bank untuk melakukan transaksi. Cukup dengan menggunakan aplikasi mobile banking melalui smartphone, kita sudah dapat melakukan berbagai aktivitas perbankan.

Hampir setiap bidang industri keuangan merasakan disruption oleh teknologi baru ini, sehingga memaksa sektor perbankan tradisional untuk mengevaluasi dan berinvestasi dalam inovasi digital. Perubahan ini diharapkan mampu mendobrak anggapan klasik bahwa bisnis perbankan adalah industri yang kaku karena terbentur sistem dan regulasi yang ketat.

Perubahan cara bisnis perbankan menjadi digital juga didorong munculnya perusahaan rintisan teknologi finansial atau yang dikenal dengan fintech. Pertumbuhan fintech mendorong indutsri perbankan untuk gesit dalam bertransformasi, karena jika industri bisnis perbankan tidak gesit bertransformasi dalam penguasaan fintech, bukan tidak mungkin bisnis perbankan akan kalah bersaing dengan perusahaan-perusahaan rintisan teknologi finansial (Fintech) yang telah banyak bermunculan.

I. Strategi bank dalam penciptaan produk-produk perbankan berbasis FinTech untuk memenangkan persaingan bisnis

Kolaborasi antara perbankan dan fintech menjadi esensi penting dalam kesuksesan transformasi. Untuk menstimulasi lahirnya ide serta inovasi dalam teknologi keuangan, perbankan membentuk beberapa program seperti program Finhacks yang diinisiasi PT. Bank Central Asia (BCA).

Finhacks (Financial Hackathon) merupakan suatu program yang berbekal ide-ide terbaru dan kerja sama antara pelaku industri dan developer TI. Melalui Finhacks ini diharapkan akan hadir inovasi-inovasi digital yang menjadi solusi bagi dunia keuangan, khususnya perbankan. Finhacks sendiri telah diselenggarakan sejak tahun 2016 lalu. Hampir 500 ide inovasi developer TI di seluruh Indonesia telah berhasil dijaring Finhacks dan menghasilkan inovasi-inovasi sistem pembayaran menggunakan e-wallet.

Bank menyelenggarakan kompetisi bisnis bagi perusahaan startup fintech untuk mempresentasikan produk-produk terkait fintech dengan harapan bank mendapatkan deal flow berkualitas yang siap untuk dipasarkan. Contoh bank Mandiri mengadakan " Finspire"

Industri bank harus bisa menciptakan atau menghasilkan inovasi fintech yang dapat menjawab tantangan. Diharapkan dapat tercipta inovasi teknologi layanan perbankan yang lebih mudah, aman, dan menyenangkan bagi gaya hidup nasabah sehari-hari. Contoh : BRIsat, Cimb Niaga ( One platform ), BNI kredit Digital. Dari sisi produk, Industri bank mesti menciptakan produk-produk yang mampu bersaing dengan Produk-produk yang ditawarkan fintech. Inovasi perbankan mesti menghadirkan branchless atau lembaga keuangan tanpa kantor yang mampu menjangkau semua lapisan masyarakat.

ThinkLikeFintech

Salah satu alasan mengapa startup fintech terlihat gesit dan relevan adalah keberaniannya untuk melakukan inovasi. Mereka tidak terpaku dengan caraberpikir tradisional sehingga cepat tanggap menangkap dinamika yang terjadi di konsumen. Keberanian ini sebenarnya juga bisa dilakukan oleh bank. Salah satu contohnya adalah yang dilakukan salah satu bank asal Singapura yang mendirikan unit khusus dan fokus bergerak di ranah digital. Yang menarik, unit dibangun di atas cara berpikir ala Silicon Valley dan bukan Wall Street. Mereka lebih fokus menyediakan solusi perbankan yang user-oriented tanpa terpaku dengan cara berpikir perbankan tradisional. Dengan begitu, solusi yang hadir pun bisa lebih segar dan cerdas, seperti memanfaatkan machine learning untuk customer service.

J. Strategi bank dalam memenang persaingan selain dari penciptaan produk berbasis Fintech

Focus on Engagement

Keterikatan nasabah dengan bank terbukti memberikan manfaat yang besar. Survei yang dilakukan Gallup menunjukkan, nasabah yang memiliki keterikatan dengan bank akan menyimpan 37% lebih besar dananya dibanding nasabah yang tidak memiliki keterikatan. Karena itu, sangat penting bagi bank untuk bisa menjalin keterikatan tersebut.Bank pun sebenarnya sudah memiliki modal bagus untuk itu, yaitu data nasabah.Dengan melakukan analisa data yang lebih komprehensif, bank bisa mengetahui profil dari tiap nasabah.Berbekal informasi tersebut, bank pun bisa menawarkan produk perbankan yang lebih personal.

Contoh Konkritnya:

Salah satu strategi yang dilakukan oleh bank BCA dalam meningkatkan kepuasan nasabah dan membangun Engagement dengan nasabah yaitu dengan cara membina Customer engagement dengan lebih baik. Artinya, Customer Service bisa lebih mengenal nasabah dan berusaha menggali kebutuhan nasabah dengan cermat, sehingga pada saat menawarkan produk bank BCA, dapat sesuai dengan kebutuhan nasabah.

Safety First

Modal lain yang dimiliki bank dan tidak dimiliki fintech adalah kepercayaan yang tinggi dari konsumen.Modal ini harus dimanfaatkan dengan terus menunjukkan kompetensi dalam melindungi data nasabah.Investasi di sistem fraud detection, misalnya, adalah hal yang bisa dilakukan bank untuk semakin meningkatkan kepercayaan tersebut.

Peningkatan keamanan pun bisa sejalan dengan kenyamanan konsumen yang menjadi tuntutan masa kini.Saat ini sudah tersedia mobile apps yang memungkinkan pemilik kartu kredit untuk mengaktifkan maupun menonaktifkan kartunya dalam jeda waktu tertentu.Dengan begitu, konsumen yang sangat perhatian dengan keamanan mendapatkan rasa nyaman karena kontrol selalu berada di tangannya.

Contoh Konkritnya:

DCard Mobile aplikasi smartphone untuk pemegang kartu kredit yang di luncurkan oleh bank Danamon yang berguna untuk memudahkan pemegang kartu kredit Danamon dalam mengendalikan kartu kredit miliknya.Antara lain untuk memantau transaksi kartu kredit yang belum tertagih dan melakukan pemblokiran kartu jika hilang atau disalahtempatkan (misplaced) selain menghubungi call center Hello Danamon.

- Timbulnya Fintech dalam sistem keuangan di Indonesia begitu menunjukan perkembangan yang significant. Karena hadirnya fintech dalam sistem keuangan dapat meningkatkan daya beli masyarakat terhadap produk-produk finansial. Selain menimbulkan peluang usaha bisnis, bisnis fintech ini juga dapat menjangkau masyarakat yang selama ini belum bisa merasakan dan dijangkau oleh berbagai macam lembaga keuangan. Dengan adanya bisnis fintech maka peran lembaga keuangan bank atau non bank bisa terganggu bahkan bisa kekurangan pelanggan nya, sehingga perlu adanya strategi dari perbankan dalam menghadapi perkembangan Fintech ini.

- Strategi yang dapat dilakukan bank yaitu bisa dari meningkatkan investasi inovasi dari perbankanserta melakukan kolaborasi-kolaborasi yang membangun antara fintech dengan lembaga keuangan (bank). Hadirnya fintech dalam dunia teknologi dan keuangan ini juga membuat bank dan lembaga keuangan lainnya, menjadi lebih bersaing dalam era digital, ke persaingan lebih modern bukan konvensional.

- Karena tergolong baru dan masih sedang hangat dibicarakan bisnis fintech ini, begitu banyak peningkatan terutama orang-orang yang ingin menciptakan fintech, namun bagi para pengusaha, sistem fintech ini memiliki sisi negatif dan positif nya, salah satu positifnya memang dapat menjangkau orang yang belum terjangkau dengan lembaga keuangan, dan negatifnya ialah masih kurangnya regulasi yang belum jelas terkait dengan bisnis fintech ini. Adapun saran yang diberikan penulis terhadap pembahasan fintech dalam perbankan adalah sebagai berikut:

- Agar pemerintah dapat mengkoreksi terkait kejelasan regulasi fintech dalam salah satu alat keuangan. Sehingga tidak ada pihak yang dirugikan

- Agar lembaga keuangan tidak menganggap perusahaan fintech lebih baik, sehingga bersaing secara tidak sehat. Ada baiknya lembaga keuangan mau berkolaborasi dengan perusahaan-perusahaan fintech agar dapat bertahan dalam pasar dan tidak kalah bersaing dengan perusahaan perusahaan finctech lain.

Follow Instagram @kompasianacom juga Tiktok @kompasiana biar nggak ketinggalan event seru komunitas dan tips dapat cuan dari Kompasiana. Baca juga cerita inspiratif langsung dari smartphone kamu dengan bergabung di WhatsApp Channel Kompasiana di SINI