Res Publica, Res Privata

Pernah dengar “Res Publica, Res Privata”? Istilah ini diperkenalkan oleh bangsa Romawi untuk menggambarkan kehidupan bernegara pada saat itu. Res Publica adalah suatu wahana untuk menentukan keadilan dan kebaikan bersama, tidak ada monopoli, semua orang berkemampuan sama.

Sedangkan Res Privata adalah kemampuan atau upaya untuk bertahan hidup, seperti makan atau berkembang biak. Res Publica versus Res Privata, Polis versus Oikos, atau singkatnya urusan rakyat versus urusan pribadi.

Res publica menjadi dasar penggunaan kata republik, kata yang menjadi salah satu bentuk pemerintahan. Indonesia memilih untuk menjadi negara republik karena menganggap bentuk pemerintahan ini yang paling sesuai dengan jati diri bangsa Indonesia. Kedaulatan tertinggi berada di tangan rakyat, dan cita-cita bangsa adalah menciptakan keadilan dan kesejahteraan bersama sesuai UUD 1945.

Namun dalam kehidupan bernegara, tidak hanya ada pemerintah dan masyarakat, tidak hanya ada res publica. Seperti pemikiran yang sudah muncul sejak Romawi, res publica selalu disandingkan dengan res privata. Hal ini berlaku di segala aspek bernegara, baik politik, sosial, dan ekonomi.

Dalam perekonomian empat sektor, selain pemerintah dan rumah tangga, ada pula perusahaan dan dunia internasional. Bila pemerintah mewakili res publica, perusahaan atau dunia usaha lebih mewakili res privata.

Dalam suatu negara, ada kelompok masyarakat yang beruntung dan kurang beruntung. Sedangkan dasar negara mengamanatkan untuk mewujudkan kesejahteraan sosial bagi seluruh rakyat Indonesia, tanpa kecuali. Salah satu upaya pemerintah untuk mewujudkan cita- cita ini adalah dengan memberlakukan pajak.

Salah satu fungsi pajak adalah redistribusi pendapatan. Artinya, pajak yang dikumpulkan negara nantinya digunakan untuk kepentingan umum. Pembangunan akan menambah lapangan kerja dan diharapkan dapat meningkatkan pendapatan masyarakat. Begitulah mekanisme redistribusi pendapatan berjalan.

Namun disaat pajak dikumpulkan dari dunia usaha, pengusaha juga memiliki res privata, yaitu kepentingan pribadi untuk mendapatkan keuntungan secara maksimal. Bagi pengusaha atau sektor swasta, pajak adalah beban. Semakin tinggi pajak yang harus disetor kepada negara, semakin besar pengurang penghasilan, sehingga pendapatan yang diterima semakin kecil. Disinilah terjadi benturan kepentingan antara res publica dan res privata.

Lalu, bagaimana sektor swasta meresponnya? Diambillah jalan tengah, memaksimalkan keuntungan, menekan biaya pajak, namun tetap dalam koridor legal dan tidak melanggar aturan. Inilah yang dikenal dengan manajemen pajak.

Apa itu manajemen pajak atas beban?

Apa yang terbayang saat kata “manajemen pajak” muncul? Beberapa ada yang mengaitkan manajemen pajak dengan tax planning, bahkan beberapa mengingat tax avoidance atau tax evasion. Padalah, seharusnya “manajemen pajak” lebih berkonotasi netral, seperti halnya manajemen keuangan, manajemen pemasaran, manajemen produksi, manajemen biaya, atau cabang ilmu manajemen lainnya.

Menurut Lumbantoruan (1994), manajemen pajak merupakan sarana pemenuhan ketentuan perpajakan dengan benar, namun dengan jumlah pajak yang ditekan serendah mungkin untuk memperoleh laba dan likuiditas yang diharapkan.

Pendapat lain menyatakan bahwa manajemen pajak adalah upaya untuk melaksanakan fungsi manajemen sehingga pelaksanaan hak perpajakan dan kewajiban berjalan secara efisien dan efektif. (Pohan, 2013)

Menurut IAI (2015), manajemen pajak merupakan suatu usaha menyeluruh dan terus- menerus dilakukan oleh Wajib Pajak agar seluruh urusan perpajakan dapat dikelola dengan baik, ekonomis, efektif dan efisien, sehingga dapat berkontribusi maksimum bagi kelangsungan usaha Wajib Pajak tanpa mengorbankan kepentingan penerimaan negara.

Dengan kata lain, manajemen pajak adalah upaya perencanaan, implementasi, dan pengendalian aspek perpajakan, baik kewajiban maupun hak dengan benar, sehingga pelaksanaannya dapat dilakukan secara efektif dan efisien. Efektif dan efisien disini artinya dapat memaksimalkan laba maupun likuiditas tanpa melanggar ketentuan yang ada.

Manajemen pajak melalui pengelolaan beban atau biaya berarti upaya perencanaan, pelaksanaan, dan pengendalian perusahaan untuk membebankan biaya dalam pencatatannya dengan tujuan untuk memaksimalkan pendapatan dengan memanfaatkan pilihan ketentuan pajak yang ada atas biaya tersebut.

Penghematan dimaksud dilakukan dengan memanfaatkan pilihan yang sesuai dengan ketentuan perpajakan, misal metode penyusutan, atau hal-hal yang tidak diatur dalam ketentuan perpajakan (loopholes).

Manajemen pajak dapat dilakukan dalam berbagai cara, mulai dari pemilihan bentuk usaha, mengoptimalkan ketentuan kredit pajak, pemanfaatan fasilitas pajak, atau pemaksimalan pengurang penghasilan kena pajak. Pemaksimalan pengurang penghasilan kena pajak dapat dilakukan dengan pemilihan pembebanan biaya yang tepat.

Mengapa manajemen pajak atas beban diperlukan?

Dalam ilmu akuntansi, beban atau biaya adalah pengurang penghasilan untuk mendapatkan pendapatan. Cara meningkatkan pendapatan adalah meningkatkan penghasilan atau menurunkan biaya. Untuk pemaksimalan res privata tadi, manajemen perlu memperhitungkan cara agar biaya berkurang.

Karena pajak juga merupakan biaya bagi perusahaan, sangat wajar dan bisa dipahami bila manajemen berusaha meminimalkan pajak. Dengan beban pajak yang minimal, perusahaan memiliki pendapatan bersih yang lebih tinggi. Perusahaan akan memaksimalan nilai bagi pemegang saham dan tentunya perusahaan dapat lebih kompetitif.

Manajemen pajak dilakukan agar perusahaan melaksanakan kewajiban perpajakan sesuai dengan aturan yang berlaku. Manajemen pajak bukan ditujukan untuk mengelak pajak namun lebih bertujuan untuk menghemat biaya pajak dan terlebih lagi, meminimalkan adanya kewajiban pajak lain atau tambahan akibat salah melakukan manajemen pajak.

Manajemen pajak seharusnya sudah dilakukan saat awal pendirian perusahaan. Artinya seperti halnya manajemen lainnya, hal ini harus dilakukan secara terus-menerus selama perusahaan berdiri, bahkan sebelum ia berdiri. Setelah perusahaan berjalan, manajemen pajak yang dapat dilakukan salah satunya adalah manajemen pajak atas biaya karena hal ini akan mempengaruhi berapa pajak yang harus dibayar perusahaan setiap tahunnya.

Bagaimana melakukan manajemen pajak?

Pernahkah Anda mendengar atau membaca bahwa perusahaan menerima Surat Ketetapan Pajak Kurang Bayar (SKPKB) setelah adanya pemeriksaan pajak? Atau mendengar bahwa ada pelaku usaha yang mengeluhkan sanksi di SKPKB tersebut mencapai hampir 50%? Belum lagi bila perusahaan memilih untuk mengajukan keberatan dan banding. Biaya litigasi akan membengkak. Apakah ini sebanding dengan tax saving yang dilakukan?

Melakukan manajemen pajak yang baik bukan hanya bertujuan untuk meminimalkan biaya pajak tahunan. Lebih jauh, manajemen pajak juga harus memperhitungkan kemungkinan-kemungkinan upaya hukum apa yang mungkin diambil perusahaan di kemudian hari bila terjadi sengketa pajak.

Seperti ilmu manajemen lain, manajemen pajak juga dilakukan melalui suatu siklus, yaitu perencanaan, pelaksanaan, dan evaluasi atau pengendalian.

- Perencanaan Pajak

Perencanaan pajak atau tax planning sejatinya adalah tahap awal dari manajemen pajak. Namun saat ini kata “tax planning” mengalami perluasan makna. Banyak orang memahami tax planning sebagai manajemen pajak secara keseluruhan yang bersifat negatif atau illegal.

Pada tahap perencanaan, manajemen perlu memahami dengan baik bagaiamana aspek perpajakan terkait beban. Sama halnya dengan penghasilan, cukup banyak pengaturan perpajakan mengenai biaya atau beban. Terlebih lagi jenis biaya sangatlah banyak dan bervariasi pada tiap bisnis.

Beberapa pengaturan memberikan keleluasaan perusahaan untuk memilih perlakukan atas suatu biaya, misal metode pencatatan penilaian persediaan. Namun, tetap ada beberapa titik dimana perpajakan tidak mengatur secara jelas. Hal inilah yang membutuhkan analisis atau penelaahan dengan tujuan nantinya kewajiban perpajakan yang timbul menjadi minimal.

Pada tahap perencanaan ini, diperlukan manajemen yang bukan hanya memahami peraturan perpajakan namun juga menguasai ilmu akuntansi dan hukum.

Pilihan tindakan yang dapat diambil oleh manajemen bisa lebih dari satu. Dalam tahap ini perlu untuk mempertimbangkan keuntungan dan kerugian dari masing-masing pilihan, baik dari segi ekonomi maupun legal. Terkadang perusahaan membutuhkan bantuan bantuan konsultan pajak dalam melakukan tax planning.

Hal ini dimungkinkan namun tetap perlu diperhitungkan manfaat dan biaya yang dikeluarkan. Manajemen harus menyesuaikan jasa yang diberikan oleh konsultan dengan kebutuhan, skala perusahaan, kondisi dan kemampuan perusahaan.

Dalam melakukan tax planning, ada beberapa hal yang perlu diperhatikan:

Pertama, segala perencanaan pajak yang akan diambil perusahaan harus sesuai dengan peraturan perundangan yang berlaku. Bukan hanya memahami mengenai perpajakan, perencanaan pajak juga membutuhkan pengetahuan di ketentuan lain, misal perdagangan, atau ketentuan yang spesifik sesuai dengan bidang usahanya.

Kedua, perencanaan pajak merupakan bagian dari perencanaan keseluruhan perusahaan, maka harus feasible dari segi bisnis. Sebagai suatu bagian supporting dari operasional perusahaan, perpajakan harus mendukung dan sejalan dengan perencanaan bisnis perusahaan secara keseluruhan.

Terkadang dari segi teori, suatu perencanaan merupakan rencana yang paling baik, namun ternyata tidak dapat dilaksanakan atau bila dilaksanakan akan memerlukan waktu yang lama, menambah biaya, atau malah tidak sesuai dengan grand design bisnis perusahaan.

Ketiga, tetap sesuai dengan kaidah akuntansi dan sesuai dengan fakta yang terjadi di lapangan atau tidak fiktif. Manajemen juga harus mempertimbangkan sisi formal seperti dokumen-dokumen pendukung, misal perjanjian, faktur, atau bukti pembayaran.

Dalam peraturan perpajakan terkait pembukuan, terdapat biaya yang dapat dikurangkan (deductible expense) dan biaya yang tidak dapat dikurangkan (non deductible expense) saat perusahaan menghitung pendapatan fiskal atau penghasilan kena pajak.

Deductible Expenses dan Non – Deductible Expense

Memahami biaya apa saja yang dapat dikurangkan dan tidak dari penghasilan bruto menurut fiskal merupakan pengetahuan yang mendasar untuk melakukan manajamen pajak atas beban. Dalam ketentuan peraturan perpajakan, biaya yang dapat dikurangkan diatur dalam Pasal 6 UU PPh dan beberapa aturan pelaksanaan di bawahnya.

Sesuai dengan Pasal 6 UU Nomor 36 Tahun 2008 tentang Pajak Penghasilan yang telah diubah dengan UU Nomor 7 Tahun 2021 tentang Harmoniasi Peraturan Perpajakan, biaya yang dapat dikurangkan dari penghasilan bruto dalam menghitung Penghasilan Kena Pajak adalah biaya untuk mendapatkan, menagih, dan memelihara penghasilan, termasuk:

- Biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, antara lain biaya pembelian bahan; biaya yang berkaitan dengan pekerjaan atau jasa (upah, gaji, honorarium, bonus, gratifikasi, dan tunjangan); bunga, sewa, dan royalti; biaya perjalanan; biaya pengolahan limbah; premi asuransi; biaya promosi dan penjualan; biaya administrasi; dan pajak kecuali Pajak Penghasilan;

- Penyusutan dan amortisasi

- Iuran Dana Pensiun

- Kerugian penjualan harta

- Kerugian selisih kurs

- Biaya penelitian dan pengembangan

- Biaya beasiswa

- Piutang yang tidak dapat ditagih

- Sumbangan bencana nasional

- Sumbangan penelitian

- Biaya pembangunan infrastruktur

- Sumbangan pendidikan

- Sumbangan olahraga

- Biaya imbalan dalam bentuk natura dan/atau kenikmatan.

Selain itu, berdasarkan Pasal 10 PP Nomor 94 Tahun 2010, Pajak Masukan yang tidak dapat dikreditkan sesuai ketentuan Pasal 9 ayat (8) UU PPN juga merupakan biaya yang dapat dikurangkan dari penghasilan bruto untuk menghitung Penghasilan Kena Pajak.

Sedangkan biaya yang tidak dapat dikurangkan dalam menentukan besarnya Penghasilan Kena Pajak berdasarkan Pasal 9 UU PPh adalah:

- Biaya untuk pemegang saham, sekutu, atau anggota;

- Pembentukan dana cadangan, kecuali cadangan tertentu untuk perbankan, industri keuangan, pertambangan, kehutanan, dan pengolaan limbah.

- Premi asuransi yang dibayar oleh Wajib Pajak orang pribadi

- Jumlah yang melebihi kewajaran kepada pemegang saham atau kepada pihak yang mempunyai hubungan istimewa

- Harta yang dihibahkan, bantuan, sumbangan, dan warisan

- Pajak Penghasilan

- Biaya untuk kepentingan pribadi

- Sanksi administratif dan sanksi pidana di bidang perpajakan

- Pengeluaran yang mempunyai masa manfaat lebih dari 1 tahun

Pasal 13 PP Nomor 94 Tahun 2010 juga mengatur bahwa biaya yang berkaitan dengan penghasilan yang bukan merupakan objek pajak, penghasilan yang bersifat final, dan menggunakan Norma Penghitungan Penghasilan Neto (NPPN) tidak boleh dikurangkan dalam menentukan besarnya Penghasilan Kena Pajak.

Apabila perusahaan memiliki penghasilan yang merupakan objek dan bukan objek pajak; bersifat final dan tidak final; atau mendapatkan penghasilan yang memperoleh dan tidak memperoleh fasilitas perpajakan, sesuai dengan Pasal 27 PP 94 perusahaan berkewajiban melakukan pembukuan secara terpisah, baik biaya maupun penghasilan.

Namun, terkadang ada pula biaya yang tidak dapat dipisahkan pembukuannya, misal biaya gaji karyawan kantor yang berkaitan dengan penghasilan yang bersifat final dan tidak final. Cukup sulit untuk manajemen membagi secara tepat berapa biaya gaji yang berkaitan dengan pendapatan final maupun tidak final. Hal inilah yang disebut joint cost atau biaya bersama.

Joint cost adalah pengeluaran atau biaya yang berhubungan langsung dengan kegiatan untuk mendapatkan, menagih, dan memelihara suatu penghasilan dan sekaligus berhubungan langsung dengan kegiatan untuk mendapatkan, menagih, dan memelihara penghasilan lainnya.

Besarnya biaya bersama yang menjadi dasar alokasi pembebanan untuk menghitung besarnya Penghasilan Kena Pajak harus terlebih dahulu dilakukan penyesuaian/koreksi fiskal sesuai dengan ketentuan perpajakan.

Perusahaan Anda memiliki kendaraan sedan yang diberikan kepada direksi? Tidak semua pengeluaran terkait mobil sedan ini dapat dikurangkan. Sesuai dengan KEP-220/PJ/2002, biaya yang dikeluarkan perusahaan untuk perolehan dan biaya lain yang terkait kedaraan sedan hanya boleh dibebankan sebesar 50%. Begitu pula dengan biaya telepon seluler dan pulsa.

Cukup banyak bukan ketentuan mengenai deductible dan non-deductible expense ini? Beberapa pasal di UU PPh maupun PP 94 mengamanatkan untuk pengaturan lebih lanjut diatur dalam Peraturan Menteri Keuangan. Itu artinya, manajemen juga harus memahami aturan-aturan dan petunjuk pelaksanaan di bawahnya.

- Pelaksanaan atau Implementasi

Setelah perusahaan mendapatkan pilihan yang paling sesuai pada tahap perencanaan, tahap berikutnya adalah pengimplementasian. Pada tahap ini, pemenuhan kewajiban perpajakan harus dilakukan oleh karyawan yang memahami ketentuan formal perpajakan dan memahami bagaimana perencanaan yang disusun oleh perusahaan.

Dalam kaitannya dengan manajemen pajak terkait beban, staf yang bertanggung jawab untuk pemenuhan kewajiban perpajakan perusahaan harus memahami bagaimana membukukan biaya, taat asas akuntansi, menghitung dan menyetorkan pajak, dan melaksanakan seluruh administrasi dokumen, seperti bukti potong dan pelaporan SPT.

Karena perpajakan merupakan bidang yang dinamis, baik keilmuan maupun peraturan, staf harus memahami dan selalu update dengan peraturan terbaru atau kondisi perpajakan secara umum. Bila ternyata terdapat peraturan baru yang mempengaruhi manajemen pajak perusahaan maka tindakan perencanaan pajak dapat segera dilakukan kembali.

Sebagai contoh, dengan diterbitkannya UU Harmonisasi Peraturan Perpajakan, natura menjadi objek pajak. Artinya, pemberian imbalan berupa natura kepada karyawan saat ini dapat menjadi pengurang penghasilan fiskal perusahaan, sekaligus menjadi penambah penghasilan bagi karyawan yang juga dipotong PPh Pasal 21.

Perubahan ini cukup mendapat perhatian masyarakat terutama karena selama ini banyak perusahaan yang memberikan natura dalam jumlah besar kepada jajaran manajemen puncak atau direksi komisaris. Walaupun sampai saat ini petunjuk pelaksanaan terkait hal ini belum ada, namun perusahaan harus bersiap-siap dengan skenario atau pilihan yang akan diambil.

Apakah akan tetap diberikan dalam bentuk natura atau berganti menjadi tunjangan. Manajemen harus mempertimbangkan hal ini dengan baik.

Pada tahap ini pun banyak konsultan pajak yang memberikan jasa kepatuhan atau bantuan pelaporan pajak. Jasa yang diberikan bisa berupa bantuan seluruh pelaksanaan administrasi seperti pembuatan bukti pemotonga PPh, penyetoran, dan pelaporan SPT.

Beda Tetap Beda Waktu

Setelah mengetahui deductible dan non deductible expense, saat menyusun pelaporan SPT Tahunan PPh Badan, staf pajak perlu untuk memahami konsep beda tetap dan beda waktu atas penyesuaian fiskal yang dilakukan terhadap biaya-biaya.

Beda tetap adalah penyesuaian fiskal atas penghasilan maupun biaya karena adanya perbedaan perlakuan antara standar akuntansi dan perpajakan. Perbedaan ini tidak akan hilang atau terhapus dengan sendirinya pada periode lain. Biaya-biaya yang tergolong non-deductible nantinya akan masuk dalam kategori beda tetap ini.

Sedangkan beda waktu adalah penyesuaian fiskal yang atas penghasilan atau biaya tersebut diperbolehkan menurut pajak, namun berbeda nilai karena alokasi waktu yang berbeda antara standar akuntansi dan perpajakan. Perbedaan ini nantinya akan hilang atau terhapus dengan sendirinya pada periode-periode mendatang.

Contoh penyesuaian beda waktu adalah selisih penyusutan. Dalam ketentuan perpajakan, aktiva tetap digolongkan menjadi empat kelompok dengan masa mannfaat yang telah ditentukan. Metode penyusutan yang diperbolehkan juga telah ditentukan, hanya boleh menggunakan metode garis lurus dan saldo menurun ganda. Sedangkan sebagaimana kita tahu bahwa penentuan masa manfaat atas suatu aktiva menurut akuntansi tidak dikategorikan secara rigid dan metode yang digunakan pun bisa beragam, misal metode satuan jam kerja. Perbedaan ini akan menyebabkan adanya penyesuaian fiskal baik positif maupun negatif. Namun seiring berjalannya waktu, selisih ini akan habis dengan sendirinya.

- Pengendalian Pajak

Dalam ilmu manajemen, pengendalian atau kontrol dilakukan untuk memastikan bahwa pelaksanaan rencana sesuai dengan apa yang telah direncanakan dan pencapaian tujuan utama. Dengan kata lain, pengendalian adalah evaluasi atas apa yang dilaksanakan.

Evaluasi dapat berupa kesesuaian antara implementasi dengan peraturan yang berlaku atau antara implementasi dengan tujuan awal manajemen pajak atau grand design perusahaan secara umum.

Sebagai tindakan pengendalian, manajemen dapat melakukan pengecekan pemenuhan kewajiban perpajakan secara berkala, baik pembayaran, maupun pelaporan. Selain itu keandalan dan ketelitian data transaksi juga perlu diperhatikan.

Sebagai timbal balik dari self assessment, fiskus juga akan melakukan kontrol. Bila ditemukan adanya data yang tidak sesuai atau membutuhkan klarifikasi, Wajib Pajak atau perusahaan mungkin akan mendapatkan Surat Teguran, SP2DK, Surat Tagihan Pajak, hingga surat ketetapan pajak (skp).

Surat-surat ini merupakan produk dari tindakan pengawasan atau pemeriksaan yang dilakukan fiskus.

Bila Wajib Pajak mendapatkan surat klarifikasi dari fiskus atau kantor pajak, sudah merupakan kewajiban Wajib Pajak untuk menanggapi dan memberikan klarifikasi sesuai yang dipersyaratkan. Hal ini dilakukan untuk menghindari tindakan selanjutnya dari fiskus sesuai dengan prosedur yang ada.

Sebagai contoh, saat perusahaan menerima surat klarifikasi data berupa SP2DK, manajemen merasa tidak mengenali transaksi tersebut. Sehingga, manajemen memilih tidak menindaklanjuti sama sekali permintaan klarifikasi tersebut. Karena tidak adanya tanggapan dari Wajib Pajak, data tersebut dinaikkan tindakannya menjadi pemeriksaan.

Saat Wajib Pajak dihadapkan pada pemeriksaan, sesuai dengan Surat Perintah Pemeriksaan yang diterbitkan, fiskus dapat meminta dan memeriksa dokumen dan pembukan perusahaan secara menyeluruh. Hal ini tentunya akan menambah beban bagi staf perpajakan di perusahaan.

Ilustrasi Manajemen Pajak atas Beban

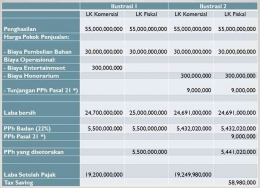

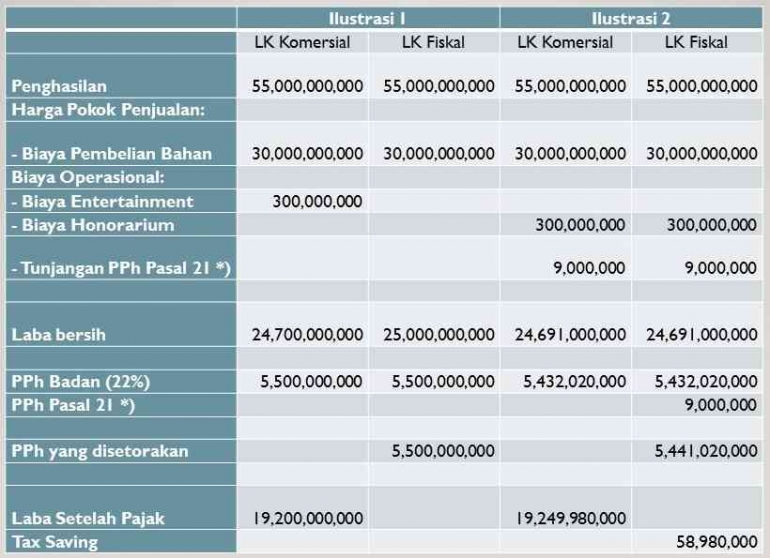

Suatu perusahaan furnitur yang baru berdiri mengadakan gathering dengan 30 calon supplier. Para supplier ini merupakan pengrajin individu. Biaya yang dikeluarkan untuk acara tersebut adalah Rp300.000.000. Idealnya, perusahaan akan mencatat biaya tersebut menjadi biaya entertaimen atau biaya jamuan. Namun, perusahaan memiliki keterbatasan atas data lengkap calon supplier tersebut. Sehingga manajemen kesulitan untuk membuat daftar nominatif biaya entertaimen.

Menurut fiskal, biaya entertaimen ini tidak dapat dikurangkan dari penghasilan bruto dalam menghitung Penghasilan Kena Pajak bila perusahaan tidak membut daftar nominatif dan melampirkannya dalam SPT Tahunan PPh Badan. Sehingga, manajemen memilih untuk mencatat biaya tersebut sebagai honorarium kepada bukan pegawai. Pencatatan ini tentunya berdampak pada penambahan kewajiban perusahaan untuk memotong PPh Pasal 21.

Berdasarkan ilustrasi terlihat bahwa PPh yang terutang baik PPh Badan maupun PPh Pasal 21 dari penggunaan alternatif kedua lebih sedikit daripada alternatif pertama. Pemberlakukan biaya gathering sebagai biaya honor yang diterima oleh bukan pegawai memberikan penghematan pajak sebesar Rp58.980.000. Laba setelah pajak berdasarkan ilustrasi 2 juga lebih besar daripada laba pada ilustrasi 1.

Tabel Ilustrasi Biaya Gathering yang Dicatat sebagai Biaya Entertainmen dan Biaya Honor

*) Perusahaan memutuskan untuk menanggung PPh Pasal 21 karena biaya aktual yang digunakan merupakan biaya neto. Tarif yang digunakan adalah tarif PPh Pasal 21 atas penghasilan bukan pegawai yang tidak berkesinambungan, yaitu 50% x 5% x 120%. Tarif 20% lebih tinggi diberlakukan karena perusahaan tidak memiliki data NPWP lengkap dari peserta gathering.

**) Penghitungan mengabaikan biaya lain operasional lainnya.

Tantangan Manajemen Pajak atas Beban

Seperti dijelaskan di atas, perpajakan bersifat dinamis. Pihak-pihak yang terlibat di dalamnya harus bisa menyesuaikan diri dengan perubahan yang terjadi. Bergabung dalam forum dengan para ahli perpajakan bisa membantu kita untuk tetap update dengan isu perpajakan terbaru, terutama yang terkait dengan manajemen pajak perusahaan.

Dengan berkembangnya perekonomia global, tax planning tidak hanya bisa dilakukan dalam lingkup domestik. Perencanaan pajak dapat dilakukan cross boarder, misal dengan menjadikan suatu entitas sebagai cost center atau profit center. Namun, sekali lagi perlu diingat bahwa manajemen pajak harus dilakukan tanpa melanggar aturan perpajakan. Skema transaksi afiliasi untuk manajemen pajak juga harus dilakukan sesuai dengan arm’s length principle.

Terakhir, keterbukaan informasi membuat perekonomian menjadi semakin transparan. Segala transaksi apalagi yang melalui perbankan dan dicatat secara sah oleh pihak ketiga menjadi data yang tidak dapat dipungkiri. Perusahaan harus teliti dalam melakukan manajemen pajak agar tidak menimbulkan kewajiban pajak yang lebih besar di kemudian hari.

Referensi:

Ikatan Akuntan Indonesia. (2015). Modul Chartered Accontant: Manajemen Perpajakan. Jakarta: IAI.

Lumbantoruan, Sophar. (1994). Akuntansi Pajak. Jakarta: Grasindo.

Pohan, Chairil Anwar. (2013). Manajemen Perpajakan Strategi Perencanaan dan Bisnis. Jakarta: PT Gramedia Pustaka Utama.

https://didaktikaunj.com/republikanisme-basis-perlawanan-militerisme/