Apa itu PMK No.39/PMK.03/2017 ?

PMK No.39/PMK.03/2017 adalah Peraturan Menteri Keuangan Republik Indonesia Nomor 39/PMK.03/2017 Tentang Tata Cara Pertukaran Informasi Berdasarkan Perjanjian Internasional. Pada peraturan ini beberapa poin membahas khususnya tentang perjanjian internasional dan pertukaran informasi.

Pada pasal 1 ayat 3 dijelaskan bahwa Perjanjian Internasional adalah perjanjian bilateral atau multilateral, yang antara lain menyatakan bahwa Pemerintah Indonesia telah mengikatkan dirinya dengan Negara Mitra atau Yurisdiksi Mitra yang mengatur pertukaran informasi mengenai hal-hal yang berkaitan dengan perpajakan, meliputi:

- Persetujuan Penghindaran Pajak Berganda (P3B);

- Persetujuan untuk Pertukaran Informasi Berkenaan dengan Keperluan Perpajakan (Tax Information Exchange Agreement);

- Konvensi tentang Bantuan Administratif Bersama di Bidang Perpajakan (Convention on Administrative Assistance in Tax Matters);

- Mutual Persetujuan Pejabat yang Berwenang yang Bersifat Multilateral atau Bilateral (Multilateral or Bilateral Competent Authority Agreement);

- Persetujuan antar Pemerintah (Intergovernmental Agreement); atau

- perjanjian bilateral atau multilateral lainnya.

Dan pada pasal 1 ayat 5 dijelaskan bahwa Pertukaran Informasi adalah pertukaran Informasi yang berkaitan dengan perpajakan berdasarkan Perjanjian Internasional atau Exchange of Information (EOI) sebagai pelaksanaan Perjanjian Internasional yang bertujuan untuk:

- mencegah penghindaran pajak;

- mencegah pengelakan pajak;

- mencegah penyalahgunaan P3B oleh pihak-pihak yang tidak berhak; dan/ atau

- mendapatkan Informasi terkait kewajiban perpajakan wajib pajak.

Dengan diberlakukannya PMK No.39/PMK.03/2017 maka mencabut peraturan dalam PMK No.234 /PMK.01/2015 Tentang Organisasi Dan Tata Kerja Kementerian Keuangan, serta PMK No.125 /PMK.010/2015 Tentang Perubahan Atas Peraturan Menteri Keuangan Nomor 60/PMK.03/2014 Tentang Tata Cara Pertukaran Informasi (Exchange Of Information).

PMK No.39/PMK.03/2017 merupakan upaya otoritas pajak di Indonesia dalam mencegah penghindaran dan pengelakan pajak, penyalahgunaan P3B dan untuk memperoleh informasi kewajiban perpajakan wajib pajak. PMK tersebut adalah tata cara bagaimana proses pertukaran informasi dilakukan atas dasar perjanjian internasional.

Namun, kita dan pemerintah tidak pernah tahu seberapa transparan negara mitra kita dalam mengungkap informasi terkait perpajakan. Transparasi antar negara tentunya terbatas, karena tiap negara ingin melindungi kepentingan masing-masing yang menguntungkan.

Sistem data global bagi para pemangku kepentingan perjanjian internasional seharusnya dapat di buat agar dapat diakses dan menghubungkan informasi wajib pajak dari dan oleh pejabat berwenang dan negara mitra. Namun, sistem tersebut harus bisa menjamin kerahasiaan informasi agar tidak disalahgunakan oleh pihak yang tidak bertanggung jawab.

Kenapa perlu ada PMK No.39/PMK.03/2017 ?

Pertukaran informasi berdasarkan perjanjian internasional harus memiliki landasan hukum yang jelas untuk memastikan kewenangan otoritas pajak atas pertukaran informasi tersebut. Berdasarkan PMK No.39/PMK.03/2017 pasal 2 ayat (1) dijelaskan bahwa pertukaran Informasi dapat bersifat resiprokal dan dilakukan dalam bentuk pertukaran Informasi antara Pejabat yang Berwenang di Indonesia dan Pejabat yang Berwenang di Negara Mitra atau Yurisdiksi Mitra, yang meliputi:

- Pertukaran Informasi berdasarkan permintaan;

- Pertukaran Informasi secara spontan; dan/ atau

- Pertukaran Informasi secara otomatis.

Lebih lanjut pada pasal 3 ayat (2) Pertukaran Informasi berdasarkan permintaan dapat dilaksanakan terhadap wajib pajak yang diduga:

- melakukan transaksi penghindaran pajak; dan/atau

- kegiatan melakukan transaksi dan/ atau kegiatan pengelakan pajak;

- menggunakan struktur dan/ atau skema transaksi sedemikian rupa yang mengakibatkan diperolehnya manfaat P3B; dan/ atau

- belum memenuhi kewajiban perpajakannya.

Pasal 4 ayat (2) Pertukaran Informasi secara spontan dilaksanakan atas:

- Informasi yang berkaitan dengan transaksi atau kegiatan antara Wajib Pajak Indonesia dengan wajib pajak Negara Mitra atau Yurisdiksi Mitra, yang diterima, diperoleh, atau dihasilkan dari proses:

- pengawasan kepatuhan perpajakan;

- pengembangan dan analisis atas informasi, data, laporan, dan pengaduan;

- pemeriksaan;

- penagihan;

- pemeriksaan bukti permulaan;

- penyidikan tindak pidana di bidang perpajakan;

- pengurangan atau pembatalan surat ketetapan pajak yang tidak benar;

- pengurangan atau pembatalan surat tagihan pajak yang tidak benar;

- keberatan;

- banding;

- peninjauan kembali; atau

- prosedur persetujuan bersama, kesepakatan harga transfer, atau

- Informasi yang berkaitan dengan peraturan perpajakan domestik dan pelaksanaannya.

Pasal 5 ayat (2) Pertukaran Informasi secara otomatis dilakukan atas:

- Informasi terkait pemotongan pajak atas penghasilan yang dibayarkan kepada subjek pajak Indonesia atau pemotongan pajak atas penghasilan yang dibayarkan kepada subjek pajak Negara Mitra atau Yurisdiksi Mitra;

- Informasi keuangan Nasabah Asing;

- Informasi laporan per negara; dan/ atau

- Informasi perpajakan lainnya berdasarkan kesepakatan bersama antara Indonesia dan Negara Mitra atau Yurisdiksi Mitra.

PMK No.39/PMK.03/2017 cukup berarti bagi otoritas pajak Indonesia dalam menjalankan wewenangnya. Namun, pejabat berwenang juga harus dapat memastikan kerahasiaan informasi sebagai bentuk tanggung jawab keamanan cyber agar informasi tidak jatuh di tangan yang salah. Dengan adanya PMK ini pejabat berwenang harus memperhatikan batas-batas aturan yang memiliki kriteria-kriteria tersendiri agar tidak merugikan wajib pajak serta tidak menyalahgunakan wewenang yang telah diatur.

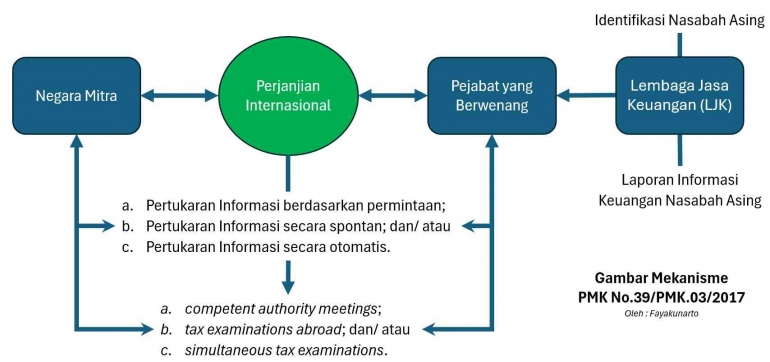

Bagaimana mekanisme penerapan PMK No.39/PMK.03/2017 ?

Seperti yang dijelaskan sebelumnya bahwa terdapat 3 sifat pertukaran informasi dalam melaksanakan perjanjian internasional yaitu :

- Pertukaran Informasi berdasarkan permintaan;

- Pertukaran Informasi secara spontan; dan/ atau

- Pertukaran Informasi secara otomatis.

Secara garis besar mekanisme PMK No.39/PMK.03/2017 dapat digambarkan sebagai berikut :

Mekanisme penerapan pertukaran informasi dalam PMK No.39/PMK.03/2017 lebih lanjut disebutkan dalam Pasal 2 ayat (2) bahwa dalam rangka pelaksanaan Pertukaran Informasi, Pejabat yang Berwenang dapat melakukan:

- competent authority meetings;

- tax examinations abroad; dan/ atau

- simultaneous tax examinations.

Lebih lanjut pada Pasal 2 ayat (3) Informasi yang dipertukarkan antara Pejabat yang Berwenang digunakan sebagai basis data perpajakan Direktorat Jenderal Pajak.

Pada pasal 1 ayat 6 disebutkan jika Pejabat yang Berwenang atau Competent Authority yang selanjutnya disebut Pejabat yang Berwenang adalah pejabat di Indonesia, di Negara Mitra, atau di Yurisdiksi Mitra yang berwenang untuk melaksanakan Pertukaran Informasi sebagaimana diatur dalam Perjanjian Internasional. Salah satu sumber untuk pertukaran informasi berasal dari laporan yang dibuat oleh Lembaga Jasa Keuangan (LJK). LJK wajib melakukan proses identifikasi dan menyampaikan laporan Informasi keuangan Nasabah Asing kepada Direktorat Jenderal Pajak sesuai ketentuan sebagaimana diatur dalam peraturan Otoritas Jasa Keuangan mengenai penyampaian informasi Nasabah Asing terkait perpajakan kepada Negara Mitra atau Yurisdiksi Mitra.

Untuk mencapai goal pejabat berwenang harus melakukan dialog yang efektif agar informasi yang diperlukan dapat diperoleh dengan cepat dan tepat. Kecakapan pejabat berwenang dalam melaksanakan Competent authority meetings dan tax examinations abroad akan sangat berguna guna memperoleh informasi yang dibutuhkan. Selain itu keterampilan dalam melaksanakan pemeriksaan juga harus dimiliki dengan standar yang jelas dalam menjalankan simultaneous tax examinations.

Referensi :

Peraturan Menteri Keuangan Republik Indonesia Nomor 39/PMK.03/2017 Tentang Tata Cara Pertukaran Informasi Berdasarkan Perjanjian Internasional

Peraturan Menteri Keuangan Republik Indonesia Nomor 234/PMK.01/2015 Tentang Organisasi Dan Tata Kerja Kementerian Keuangan

Peraturan Menteri Keuangan Republik Indonesia Nomor 125/PMK.010/2015 Tentang Perubahan Atas Peraturan Menteri Keuangan Nomor 60/PMK.03/2014 Tentang Tata Cara Pertukaran Informasi (Exchange Of Information)