Kondisi Global

Jika ingin menunjuk sumber gejolak keuangan global (Global Financial Volatility), maka akan diarahkan pada ada dua entitas moneter yaitu The Federal Reserve USA (The Fed) dan People's Bank of China (PBOC). Keputusan The Fed berkaitan dengan kenaikan suku bunga acuan masih belum ada kepastian. Kabar terakhir, bahkan International Monetary Fund (IMF) mendukung The Fed untuk segera menaikkan suku bunga supaya ada kepastian dan mengurangi dampak spekulasi pasar keuangan. Sementara PBOC, dengan tujuan agar dapat memenuhi syarat masuk sebagai 'reserve currency" dalam Special Drawing Right (SDR) IMF, secara perlahan tapi pasti melepaskan "pegging" nilai tukar Renminbi (CNY) dengan berbagai kebijakan termasuk "quasi quantitative easing" untuk menjaga pertumbuhan perekonomian China.

Bank Indonesia, dalam trend (kecenderungan) tingkat inflasi menurun (inflasi tahun berjalan hingga Oktober 2015 besarnya 2,16%), mempertahankan suku bunga acuan BI pada 7,5%. Dengan kondisi tersebut, pertumbuhan Produk Domestik Bruto (PDB atau Gross Domestic Product GDP) ekonomi Indoenesia triwulan-3 mencapai 4,73% dibandingkan triwulan-2 sebesar 4,67%.

Untuk pembanding, GDP China triwulan-3 besarnya 6,9% turun dari 7% pada triwulan-2 sementara US mengalami penurunan dari 3,9% menjadi 1,5% pada triwulan-3 dengan catatan China harus merelakan sejumlah cadangan devisanya dan US harus menelan defisit perdagangan yang besar (lihat : Gejolak Rupiah Akan Selalu Terjadi Tetapi ...)

Dilema The Fed

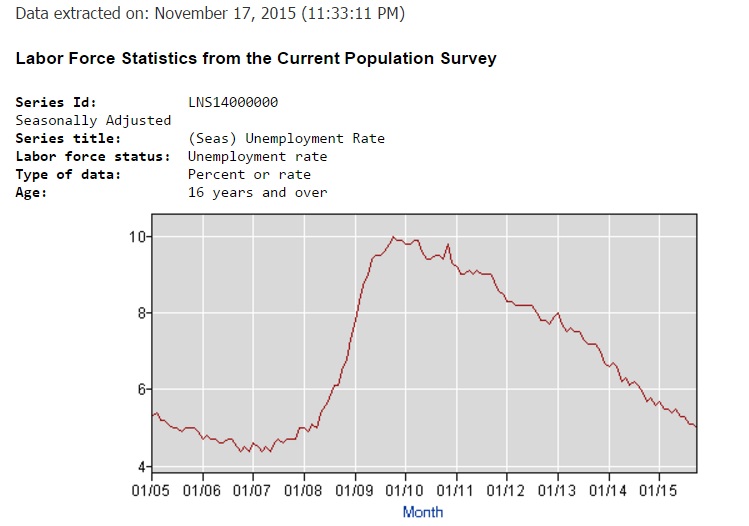

Sesuai "Dual Mandate" yang diberikan, masalah inflasi dan serapan tenaga kerja menjadi parameter The Fed menetapkan suku bunga acuan. Berlandaskan pemahaman NAIRU (Non-Accelerating Inflation Rate of Unemployment), dengan tingkat inflasi mencapai 2% (dua prosen) dan tingkat "unemployment" 5%, perlu direspon dengan menaikkan suku bunga acuan untuk "meredakan perekonomian" agar tingkat inflasi tidak bertambah.

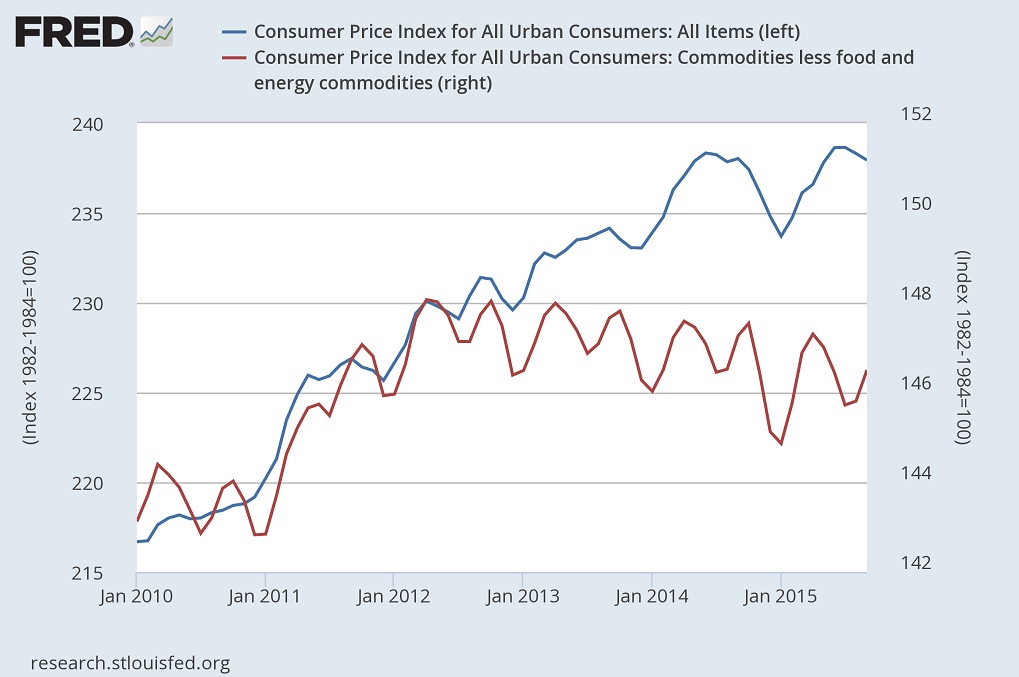

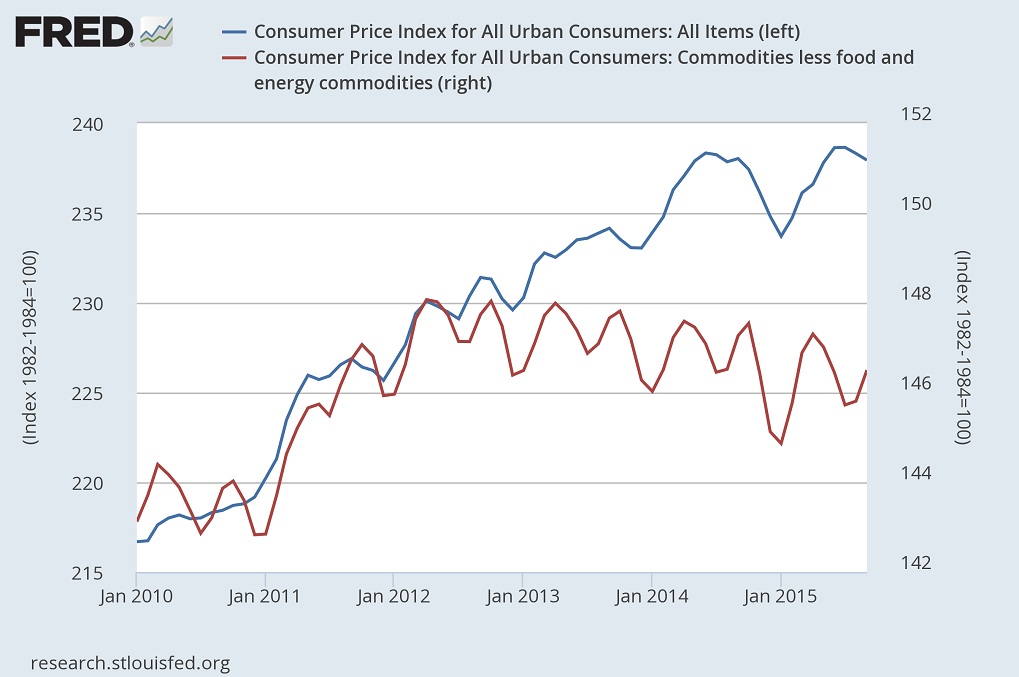

Sebagai gambaran, tingkat inflasi berdasarkan US Consumer Price Index diberikan pada grafik-1 berikut ini.

Trend US Consumer Price Index (CPI) secara keseluruhan (all items) turun; sementara untuk komoditas non pangan dan non energi naik pada bulan terakhir (Oktober 2015). Inflasi tahun berjalan 2015 besarny 1,3% (di bawah batas atas atau plafon 2%).

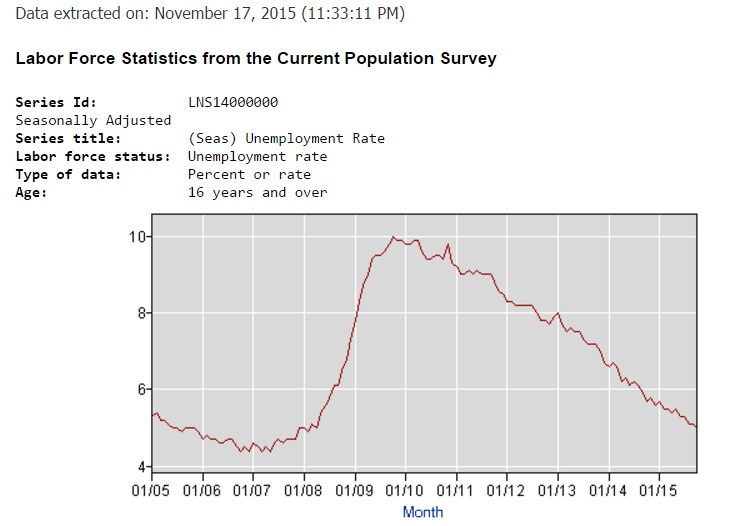

Tingkat unemployment tenaga kerja US diberikan pada grafik-2.

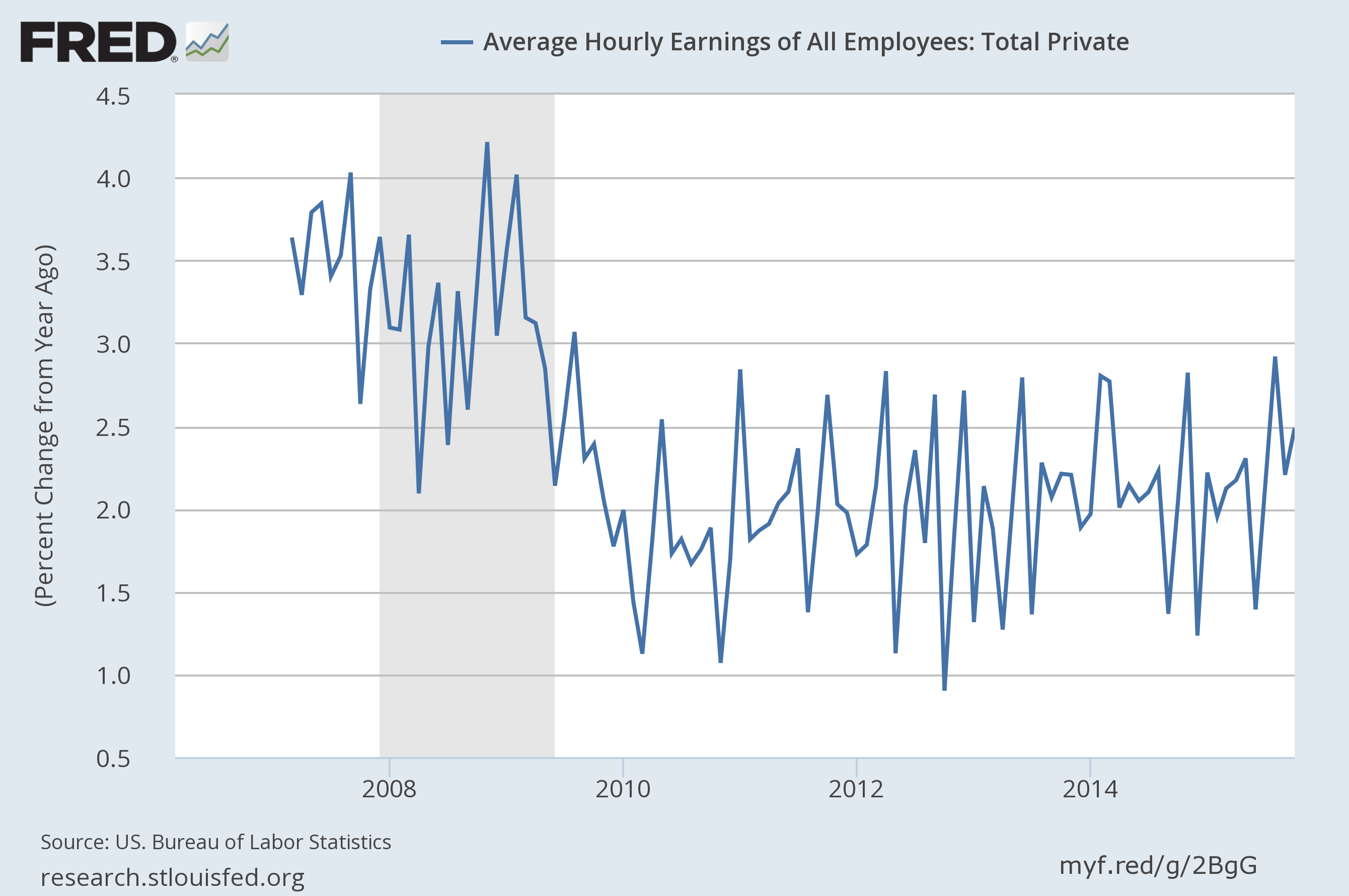

Dari sisi penerimaan pekerja, ternyata tidak memberikan kenaikan seperti pada masa sebelum krisis 2008 - 2009 di USA (lihat grafik-3 di bawah ini).

Dengan memperhatikan grafik-3, peningkatan pendapatan (secara tahunan, terakhir Oktober 2015), besarnya di bawah 2,5%. Dari indikasi ini, kebijakan Quantitative Easing dengan suku bunga acuan rendah, ternyata belum memberikan peningkatan pendapatan yang signifikan bagi tenaga kerja. Dengan perkataan lain, perekonomian US belum sepenuhnya pulih dibandingkan sebelum krisis 2008.

Suku bunga acuan rendah (antara 0 - 0,25% atau 25 basis poin), mendorong ekspansi kredit dan peningkatan peredaran uang; pada satu sisi menambah lapangan kerja (implikasi dari ekspansi bisnis) yang kemudian meningkatkan inflasi. Sebagai dampak "Strong USD", kinerja korporasi US mengalami tekanan pada pasar global; sebaliknya impor barang terus mengalir masuk ke pasar US. Produk US yang tidak dapat diserap pasar global akan diarahkan ke pasar domestik bersama dengan barang impor yang berdampak "over supply" dan berimplikasi "deflasi". Keadaan ini makin menekan kinerja korporasi sehingga memerlukan kendali ketat terhadap biaya. Hal ini berdampak pada upah serta dapat menjurus pengurangan tenaga kerja. Kenaikan suku bunga acuan justru akan menambah tekanan finansial pada korporasi dan penurunan pendapatan dari penjualan produk.

The Fed menghadapi kondisi dilematis. Pasar keuangan global mengharapkan kepastian The Fed yang terus menunda. Kenaikan suku bunga acuan membuat USD makin kuat dan menekan dunia usaha serta berdampak pada pendapatan serta tingkat unemployment. Dalam kondisi demikian, akan lebih bijak jika The Fed tidak menaikkan atau menunda kenaikan suku bunga acuan.

Renminbi masuk SDR IMF

Setelah bergulir sejak awal 2015, pada 13 November 2015 Managing Director IMF melalui release-nya mengindikasikan akan segera memutuskan untuk memasukkan mata uang China, Renminbi (CNY) dalam "Basket of Currency of Special Drawing Rights". Keputusan akan diambil dalam pertemuan IMF Executive Board Meeting pada 30 November 2015.

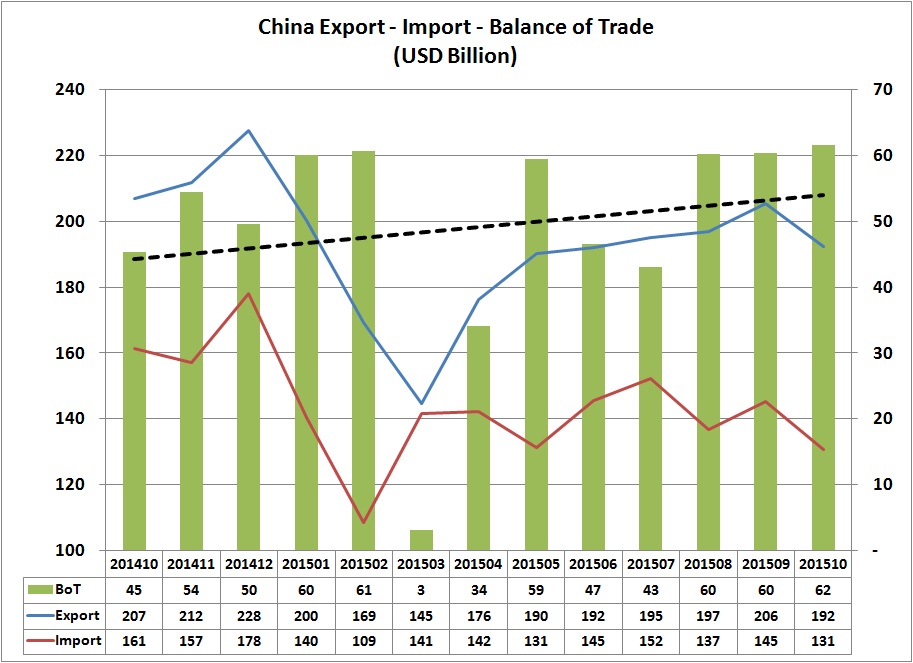

Pada saat terakhir, kondisi perdagangan China diberikan pada grafik-4 berikut ini.

Dari grafik ditunjukkan bahwa trend ekspor dan impor China turun, tetapi surplus naik yang artinya nilai impor China turun lebih besar daripada nilai ekspor. Kondisi ini dianggap sebagai ancaman perekonomian Indonesia. Tetapi jika dilihat porsi ekspor Indonesia ke China yang berada pada kisaran 11-12% dari total, harusnya hal ini tidak perlu menimbulkan kecemasan. Justru yang perlu dicermati upaya China untuk meningkatkan ekspor dengan berbagai strategi dan salah satunya penurunan harga. (Lihat : Fenomena Surplus Perdagangan dalam Model Gravity).

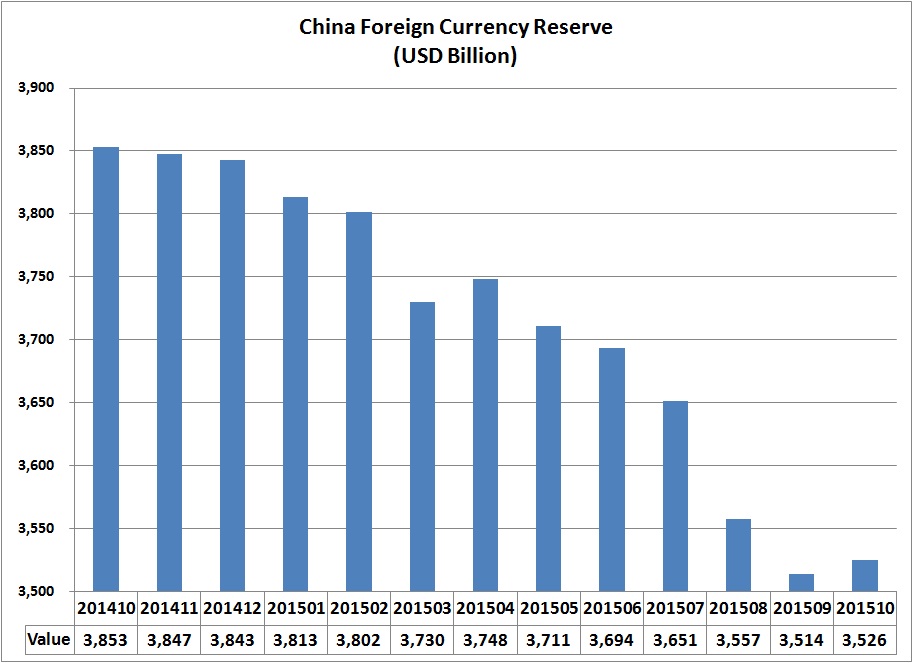

Setelah mengalami gejolak pada pasar modal masa Juni dan Juli 2015 yang menguras cadangan devisa, cadangan China sementara menunjukkan peningkatan seperti diberikatan pada grafik-5 di bawah ini.

Dengan masuknya CNY dalam cadangan SDR, CNY akan menjadi mata uang yang digunakan (dalam perdagangan) secara luas (widely used) dan tanpa pembatasan (freely usable). Salah satu implikasinya "quasi floating" (pergerakan terbatas atas nilai tukar CNY terhadap mata uang lain terutama USD) harus ditiadakan dan CNY menjadi "free-floating currency". Dengan kondisi surplus perdagangan China, mekanisme free-floating dapat berdampak terjadi apresiasi nilai tukar yang selanjutnya akan menurunkan "price competitiveness" produk China. Sementara barang impor akan mengalir lebih banyak ke pasar China. Implikasinya, surplus perdagangan China akan menurun dan selanjutnya akan menekan pertumbuhan ekonomi China yang belum sepenuhnya beralih dengan mengandalkan konsumsi domestik.

Masuknya CNY dalam SDR akan memberikan pilihan dalam perdagangan global. Media transaksi perdagangan antar negara dan global dapat menggunakan CNY tanpa harus bergantung pada USD (atau Yen Jepang - JPY, Euro, Pound Sterling - GBP). Namun Bank Sentral China (PBOC) harus disiplin dalam menjalankan kebijakan moneter termasuk dalam hal intervensi.

Arsitektur Baru Keuangan Global

Dalam pertemuan G20 2015 di Turki, Presiden Jokowi menyampakaian usulan perombakan arsitektur keuangan global. Kesulitan likuiditas khususnya "emerging market", dan utang yang sebagian besar menggunakan mata uang USD, fluktuasi nilai tukar USD akan sangat berdampak pada stablitas keuangan dan memberikan tambahan beban.

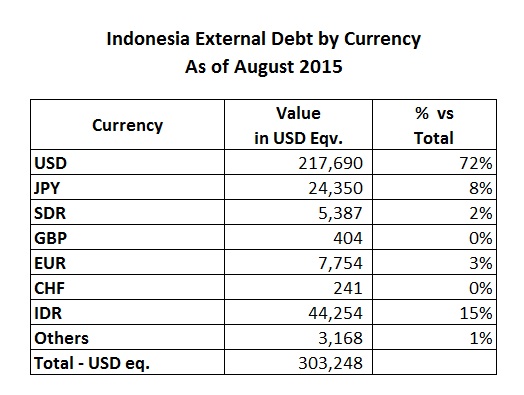

Tabel-1 berikut ini memberikan gambaran besaran utang Indonesia dalam berbagai mata uang.

Usulan perombakan arsitektur tersebut timbul dari pemahaman Triffin Dilemma. Kuatnya dominasi USD yang digunakan dalam perdagangan dan terlebih pada pasar uang global, menimbulkan kecemasan akan kemampuan dan jaminan atas cadangan dana yang menggunakan mata uang Amerika (USD). Kecemasan tersebut sebenarnya terlalu berlebihan karena mekanisme "floating exchange rate regime" yang akan melakukan koreksi dalam hal perdagangan antar negara dan global. Sedangkan untuk masalah kesulitan likuiditas, perilaku mendapatkan utang dari sumber eksternal dalam mata uang asing khususnya USD seharusnya dikoreksi dengan memberdayakan dana domestik.

Gejolak Menghadang

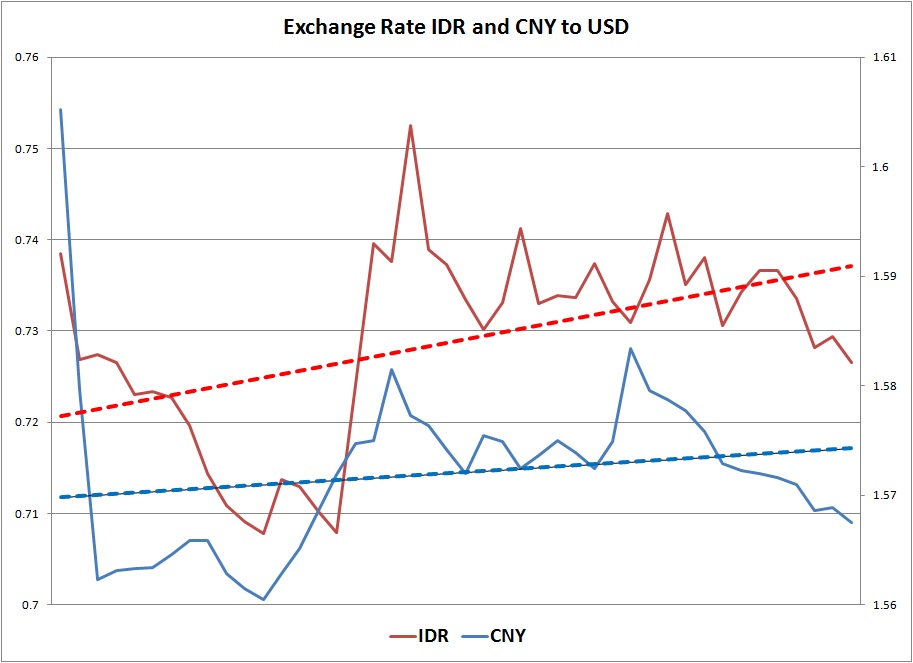

Setelah mengalami tekanan depresiasi hingga mencapai kisaran IDR 14.700 pada September 2015, kondisi nilai tukar sementara mereda dan dapat dilihat pada grafik-6 berikut ini.

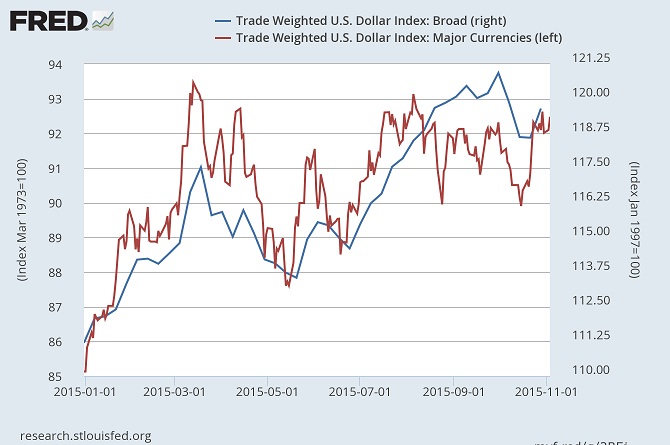

Dari grafik-6, trend nilai tukar IDR dan CNY naik terhadap USD dan hal tersebut selaras dengan trend yang diberikan pada grafik-7 berikut ini.

Dari grafik-7, "major currency" menunjuk kepada mata uang seperti Euro, JPY, GBP, CNY, Canadian Dollar; sedangkan IDR masuk dalam kategori "broad currency". Terhadap major dan broad currency, USD mengalami depresiasi selama Oktober 2015 trend-nya tetapi kembali naik atau mengalami apresiasi pada November 2015.

Menaikkan suku bunga acuan adalah bagian dari strategi moneter The Fed US demi pertumbuhan perekonomian.

Memasukkan Renminbi juga bagian dari strategi IMF menambah pilihan medium transaksi perdagangan global, pilihan akan cadangan devisa (foreign currency reserve), juga sumber likuiditas sebagaimana halnya USD, Euro, JPY, dan GBP.. Sepertinya inilah "modifikasi" arsitektur keuangan global.

Mengalami ketidakpastian The Fed, ambisi masuknya Renminbi dalam SDR bukan hal baru dan sudah berlangsung sejak triwulan-1 2015. Tetapi tidak dapat disangkal bahwa pertumbuhan GDP Indonesia triwulan-3 2015 adalah "titik ballik" pemulihan perekonomian.

Arnold Mamesah - Laskar Initiatives

Pekan ketiga November 2015