Sepintas ketika mendengar kata branchless banking langsung terasosiasi dengan sebuah inovasi produk perbankan yang sering kita lihat pada material promosi di bank-bank. Memang, sejatinya makna dari kata branchless banking syarat dengan inovasi. Branchless banking merupakan inovasi perbankan dalam menjangkau layanan jasa keuangannya kepada nasabah tanpa melalui kantor fisik bank melainkan hanya memanfaatkan jasa agen atau teknologi informasi dan komunikasi. Sehingga layanan jasa keuangan perbankan dapat dilakukan dimanapun dan kapanpun. Contoh layanan branchless banking yang paling umum adalah mobile banking, internet banking, electronic money, mobile money, dll.

Namun, branchless banking juga sebenarnya mempunyai makna inovatif yang lebih luas yakni dalam kaitannya dengan mendorong pertumbuhan ekonomi Indonesia dan juga menjaga stabilitas sistem keuangan yakni dengan cara meningkatkan akses masyarakat ke layanan jasa keuangan perbankan atau yang dikenal dengan istilah keuangan inklusif. Sehingga dengan adanya akses mayarakat ke layanan jasa keuangan perbankan, diharapkan dapat meningkatkan kesejahteraan masyarakat yang pada akhirnya dapat mendorong pertumbuhan ekonomi dan sekaligus menjaga stabilitas sistem keuangan.

Apa itu keuangan inklusif?

Dalam bahasa yang lebih sederhana keuangan inklusif berarti upaya bagaimana agar layanan jasa keuangan formal dapat diakses oleh seluruh lapisan masyarakat siapapun dan dimanapun. Pemerintah dan Bank Indonesia telah menjadikan keuangan inklusif sebagai salah satu agenda besar dalam mendorong pertumbuhan ekonomi, pemerataan pendapatan, pengentasan kemiskinan, dan stabilitas sistem keuangan.

Apa pentingnya keuangan inklusif?

Dalam artikel penulis yang berjudul ”Memahami Dan Upaya Menjaga Stabilitas Sistem Keuangan”, penulis menyinggung bahwa stabilitas sistem keuangan suatu negara dapat dimulai dari stabilitas sistem keuangan individu dan rumah tangga, maka itu penting bagi individu untuk mengurangi gaya hidup konsumtif dan mencoba untuk meningkatkan gaya hidup menabung dan berinvestasi. Disitulah pentingnya keuangan inklusif dimana masyarakat yang memiliki akses ke layanan jasa keuangan mempunyai kesempatan untuk menabung, melakukan transaksi keuangan dengan aman, dan memperoleh fasilitas kredit untuk menjalankan usahanya dibandingkan dengan masyarakat yang tidak memiliki akses ke layanan jasa keuangan yang mungkin menyimpan uangnya di bawah kasur, dan mendapatkan kredit dari rentenir yang kerap kali sangat eksploitatif. Bentuk-bentuk keuangan inklusif sendiri ada beberapa macam, bisa dalam bentuk pembiayaan mikro, layanan keuangan dasar, dan lainnya. Dalam tulisan ini akan lebih difokuskan pada akses masyarakat ke layanan keuangan dasar, mengingat akses ke jasa layanan keuangan dasar merupakan pintu gerbang untuk menunju tahap keuangan inklusi yang lebih besar.

Bagaimana keuangan inklusif dapat menjaga stabilitas sistem keuangan?

Dengan adanya pemanfaatan produk-produk jasa keuangan, individu/rumah tangga dapat mengatur dan menjaga kondisi keuangannya sehingga dapat meningkatkan kesejahteraannya yang dalam tataran yang lebih luas dapat mempersempit kesenjangan penghasilan, sehingga dapat meningkatkan ketahanan keuangan pada level individu yang dalam jumlah yang lebih besar dapat menjaga stabilitas sistem keuangan. Jasa layanan keuangan yang dimaksud dapat berupa produk dasar perbankan seperti tabungan, deposito, pembiayaan/kredit atau juga produk asuransi.

Dari segi penyedia jasa keuangan sendiri seperti bank, peningkatan akses layanan jasa keuangan kepada masyarakat tentunya dapat meningkatkan basis dana pihak ketiga dari masyarakat retail. Hal ini juga dapat mengurangi ketergantungan perbankan dari dana korporasi sebagai sumber utama dana pihak ketiga. Ketergantungan terhadap dana korporasi dapat meningkatkan risiko likuiditas ketika korporasi tersebut menarik dananya dari bank seperti yang terjadi pada krisis tahun 2008. Dengan memperluas basis dana pihak ketiga dari masyarakat retail, maka perbankan dapat meningkatkan ketahanan dari penarikan sejumlah dana oleh nasabah korporasi.

Peningkatan akses jasa keuangan kepada masyarakat dapat pula meredam risiko kredit perbankan khususnya dalam kaitannya dengan kredit mikro dan UKM. Berkaca pada pengalaman krisis tahun 2008, dimana sektor UMKM lebih menunjukkan ketahanannya pada saat krisis, sementara sektor korporasi lebih terkena dampaknya. Maka sejak saat itu, bank-bank menyasar segmen pembiayaan UMKM. Karena dengan bank-bank melakukan diversifikasi portofolio kreditnya ke sektor UMKM, bank-bank tersebut dapat melepas ketergantungan dari korporasi yang ketika terjadi gejolak keuangan pada korporasi tersebut, bank-bank dapat meminimalisir risiko default debiturnya. Sehingga flow pada sistem keuangan tetap berjalan dengan baik.

Bagaimana kondisi keuangan inklusif di Indonesia saat ini?

Berdasarkan data Global Financial Inclusion Index, World Bank tahun 2011, Proporsi penduduk diatas 15 tahun yang telah memiliki rekening pada institusi keuangan formal hanya berkisar 20% dari populasi yang berusia diatas 15 tahun. Angka ini tergolong yang terendah jika dibanding dengan negara-negara tetangga sekawasan seperti Malaysia yang mencapai 67%, Vietnam (21%), Filipina (27%), Thailand (78%), India (35%), dan Tiongkok (63%). Sementara berdasarkan hasil Survey Nasional Literasi Keuangan OJK tahun 2013, indeks literasi Indonesia terhadap industri perbankan menunjukkan angka 22%. Angka ini berarti dari setiap 100 penduduk Indonesia, hanya 22 orang yang memiliki pengetahuan dan keyakinan terhadap produk perbankan. Menariknya, dari survey yang sama, indeks utilitas produk dan jasa perbankan oleh masyarakat mencapai 57% yang berarti 57 orang dari setiap 100 penduduk telah memanfaatkan produk dan jasa perbankan. Dari hasil survey OJK tersebut terlihat bahwa sebagian besar masyarakat Indonesia memanfaatkan produk dan jasa perbankan tanpa adanya pemahaman yang memadai.

Kemudian dari segi deposit terhadap PDB pada tahun 2011, Indonesia juga menempati posisi terendah dibanding negara kawasan yakni di angka 43%, sementara Malaysia mencapai 131%, Vietnam (136%), Filipina (42%), Thailand (79%), India (68%). Begitu pula dari segi penyaluran kredit terhadap PDB Indonesia yakni di angka 32% hanya lebih tinggi dibanding Filipina yang hanya mencapai 21%, namun masih yang terendah jika dibanding dengan Malaysia yang mencapai 104%, Vietnam (136%), Thailand (95%), India (52%), dan Tiongkok (127%). Kondisi rendahnya deposit dan penyaluran kredit terhadap perekonomian tersebut tentu diakibatkan oleh masih belum luasnya cakupan akses masyarakat Indonesia kepada layanan jasa keuangan formal seperti perbankan.

Apa penyebab rendahnya keuangan inklusif ?

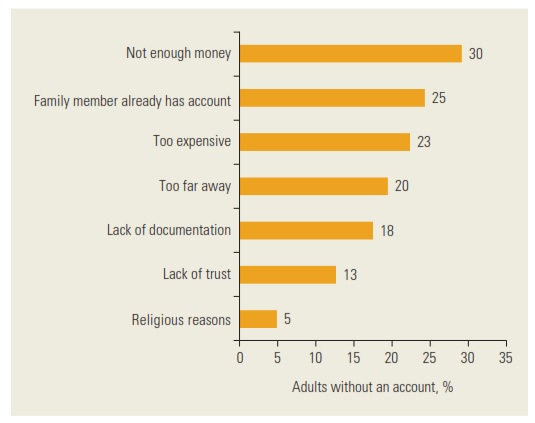

Berdasarkan survey Bank Dunia dalam Global Financial Development Report 2014, disebutkan alasan masyarakat tidak memiliki rekening di bank di negara-negara berkembang termasuk Indonesia terangkum pada gambar berikut:

[caption id="attachment_331998" align="alignnone" width="375" caption="Alasan TIdak Memiliki Rekening"][/caption]

Sumber: World Bank, 2014

Berdasarkan survey tersebut, alasan utama masyarakat tidak memiliki rekening pada institusi keuangan formal adalah terkait kondisi ekonomi seperti kurangnya sumber daya uang yang dimiliki dan mahalnya biaya administrasi. Hambatan terbesar lainnya adalah dari segi perbankan itu sendiri yakni jauhnya lokasi dan sulitnya akses ke lembaga keuangan/kantor cabang bank dari tempat tinggal sehingga membutuhkan biaya transportasi yang mahal. Sementara alasan lainnya adalah terkait kondisi sosial dari masyarakat tersebut.

Terkait faktor kondisi ekonomi, ini memang merupakan isu struktural dalam masyarakat menengah kebawah. Namun dalam konteks Indonesia jika dilihat dari pendapatan perkapitanya sebesar US$3.563 (Bank Dunia, 2012), ini berarti, secara rata-rata pendapatan orang Indonesia berkisar 3 juta-3,5 juta per bulan. Ini menunjukkan masyarakat Indonesia secara rata-rata memiliki potensi kemampuan untuk menabung. Hal ini logis saja karena tumpuan ekonomi Indonesia adalah ekspor komoditas dimana lokasi petani, pekebun, atau penambang komoditas berada di daerah bahkan tempat terpencil jauh dari perkotaan dimana pada saat musim panen mereka mendapatkan penghasilan yang cukup baik. Oleh karena itu ada kemungkinan masyarakat golongan ini yang sebenarnya mempunyai penghasilan yang baik namun tidak terjangkau oleh layanan perbankan akibat faktor lokasi.

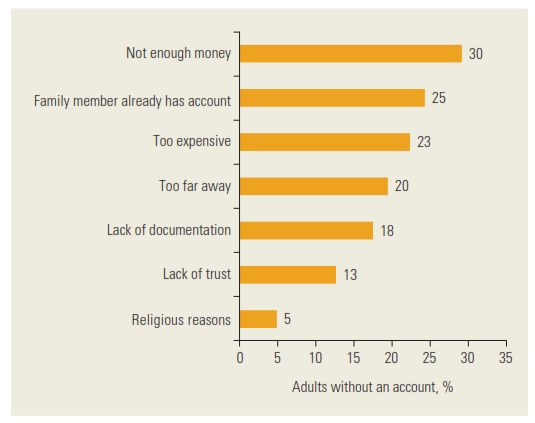

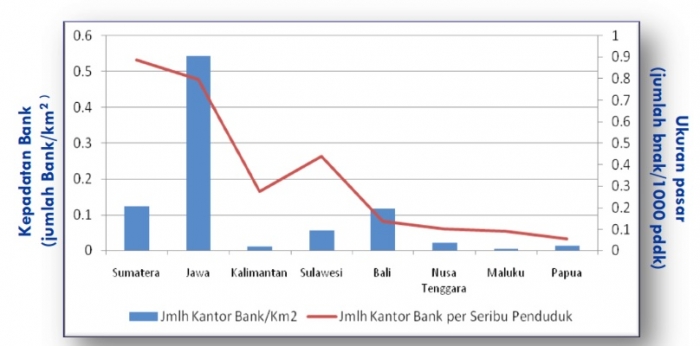

Maka terkait faktor lokasi kantor cabang yang jauh sangat penting. Sebenarnya kondisi ini diakibatkan oleh preferensi perbankan sendiri yang lebih memilih untuk membuka kantor cabang di area yang memiliki tingkat ekonomi yang tinggi, sehingga persebaran kantor cabang bank di Indonesia tidak merata. Seperti yang terlihat pada gambar yang menunjukkan tingkat kepadatan bank dari hasil kajian Bank Indonesia berikut ini:

[caption id="attachment_331996" align="alignnone" width="566" caption="Tingkat kepadatan bank"]

Sumber: Bank Indonesia, 2011

Gambar tersebut menunjukkan tingkat kepadatan bank berdasarkan jumlah bank per 1 km2 dan jumlah bank per 1.000 penduduk. Dari gambar terlihat bahwa pulau Jawa merupakan pulau dengan jumlah bank per km2 terbanyak yakni 1 kantor bank melayani tiap 2 km2, bandingkan dengan pulau Sulawesi yang memiliki 1 kantor cabang bank untuk setiap 20 km2. Sementara Sumatera merupakan pulau dengan jumlah bank per 1.000 penduduk terbanyak yakni 1 kantor cabang bank melayani 1.000 penduduk. Bank yang lebih memilih membuka kantor di daerah dengan tingkat ekonomi yang bagus juga karena tingginya biaya yang dibutuhkan untuk membuka kantor cabang di tempat-tempat terpencil. Maka kondisi persebaran bank yang tidak merata juga dapat menyebabkan pemberdayaan ekonomi yang tidak merata.

Lalu bagaimana branchless banking dapat menjadi solusi untuk meningkatkan keuangan inklusif?

Branchless Banking (BB) merupakan pemanfaatan agen maupun teknologi informasi dan komunikasi untuk penyediaan jasa layanan keuangan perbankan. Berdasarkan survey dari US Census Bureau, pengguna ponsel aktif di Indonesia berjumlah sekitar 281 juta pengguna atau lebih besar dari populasi Indonesia yang berjumlah sekitar 250 juta orang. Bandingkan dengan jumlah penduduk yang memiliki rekening aktif di bank berdasarkan survey Bank Dunia yang hanya di kisaran 20% dari populasi diatas 15 tahun.

Selain itu, berdasarkan survey Nielsen tahun 2013, Indonesia menjadi salah satu negara berkembang dengan penetrasi smartphone terbesar yakni mencapai 23% atau tumbuh 2 kali lipat dari tahun sebelumnya yang hanya di level 12%. Angka penetrasi tersebut unggul dibandingkan dengan India yang hanya mencapai 18% dan Filipina sebesar 15%. Walaupun masih dibawah Malaysia yang mencapai 80%, Thailand 49%, dan China 71%, pertumbuhan penetrasi ponsel pintar di Indonesia Indonesia tergolong cepat, bahkan survey Frost & Sullivan memproyeksi penetrasi ponsel pintar akan menjadi 50% pada tahun 2015.

Kondisi tingginya penetrasi ponsel di Indonesia tersebut dan ditunjang dengan potensi penghasilan masyarakat yang cukup baik merupakan prospek bagi peningkatan keuangan inklusif melalui branchless banking.

Apalagi dari sisi perbankan sendiri, penyediaan layanan jasa perbankan dengan branchless banking dapat menghemat biaya yang cukup besar misalnya dapat mengurangi biaya pembukaan kantor cabang yang menurut Dirut Bank Mandiri, Budi Gunadi Sadikin, bisa menghabiskan biaya setidaknya Rp 1 miliar, dan juga masih lebih murah lagi dari membangun ATM yang investasinya dibutuhkan setidaknya Rp60 juta per ATM.

Bagaimana model bisnis branchless banking ?

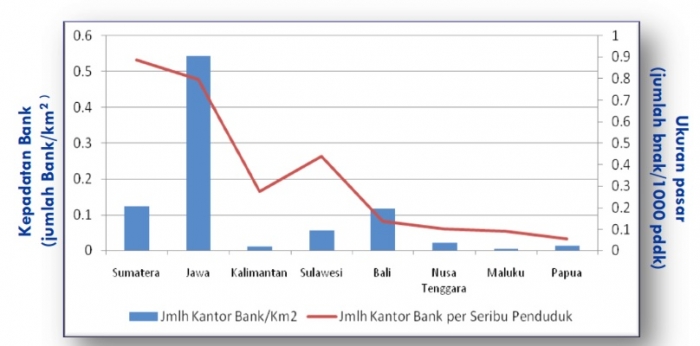

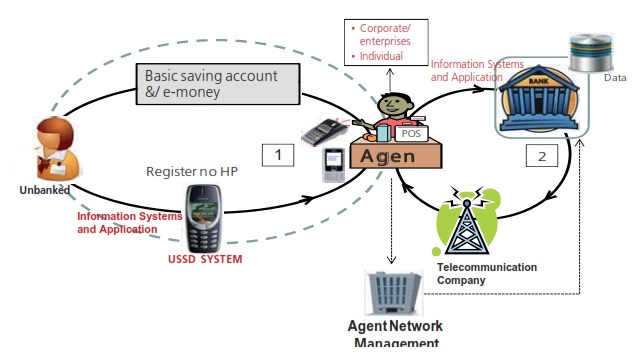

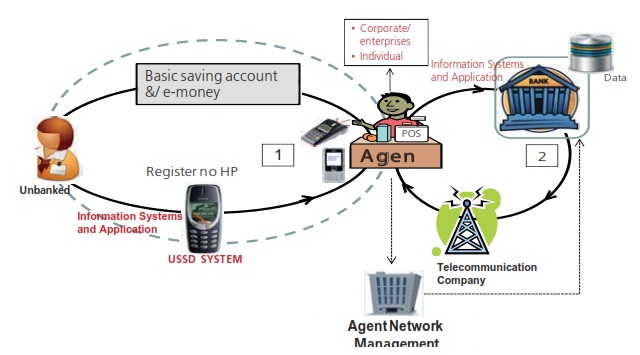

Pada umumnya model bisnis dari branchless banking yakni adanya peran agen/pihak ketiga yang merupakan kepanjangan tangan dari penyedia jasa keuangan. Peran dari agen ini bisa berupa perorangan atau perusahaan. Secara nyatanya peran agen di daerah-daerah terpencil bisa berupa warung kecil, warung kopi, kantor pos, atau lainnya. Jadi seseorang yang belum berbank jika ingin membuka rekening tabungan cukup mendaftarkan diri ke agen tersebut. Pada saat mendaftar, calon nasabah juga sekaligus mendaftar nomor ponselnya sebagai layanan mobile banking dan electronic money. Tentu agen-agen yang ditunjuk telah menjalani proses seleksi yang pruden. Gambar berikut merupakan ilustrasi model bisnis branchless banking:

[caption id="attachment_332183" align="alignnone" width="448" caption="Model Bisnis Branchless Banking"]

Sumber: Bank Indonesia, 2012

Bagaimana contoh penerapan branchless banking di negara berkembang?

Branchless banking sendiri telah diimplementasikan di sekitar 60 negara. Sebagai contoh kisah sukses branchless banking di Kenya yang dikenal dengan nama M-Pesa. M-Pesa merupakan teknologi mobile money yang dikembangkan oleh perusahaan operator seluler Kenya yang bernama Safaricom yang menggandeng Equity Bank. M-Pesa telah mentransformasi warga miskin yang sebelumnya tidak tersentuh bank kini telah mampu melakukan berbagai transaksi keuangan. Dengan M-Pesa ini warga miskin Kenya tersebut bisa menabung, mengirim uang kepada keluarga, membayar uang sekolah anak, memperoleh pinjaman jangka pendek, bahkan membeli asuransi hanya dengan SMS. M-Pesa hingga tahun 2013 telah menjaring 17 juta users, bahkan sekitar 25% dari PDB Kenya mengalir melalui M-Pesa (Economist, 2013). Model bisnis M-Pesa ini sama dengan model branchless banking pada umumnya yang menggunakan peran agen. Jadi hasil transfer uang melalui M-Pesa misalnya dapat diperoleh di agen tersebut.

[caption id="attachment_332186" align="alignnone" width="300" caption="Gerai M-Pesa"]

Model mobile money juga telah diimplementasikan di negara tetangga Filipina dengan dua pemrakarsa yakni Smart Money yang diluncurkan tahun 2001 dan GCash yang diluncurkan tahun 2004. Bahkan GCash menurut majalah Forbes telah menjadi pemimpin mobile money di Asia Tenggara dengan 2 juta users. Selain itu masih banyak lagi contoh-contoh sukses penerapan model mobile money lainnya seperti Wizzit di Afrika Selatan, Hello Paisa di Nepal, dan lainnya.

Bagaimana implementasi branchless banking di Indonesia ?

Salah satu bentuk branchless banking di Indonesia yang baru berkembang beberapa tahun ini adalah electronic money (e-money). E-money yang telah dikeluarkan oleh beberapa bank antara lain seperti kartu Flazz oleh Bank BCA; Bank Mandiri dengan Indomaret Card, e-Toll card, Gaz card; Bank BRI yang mempunyai BRIZZI; dan Bank DKI dengan JakCard yang juga bisa digunakan untuk TransJakarta; dan ada juga inovasi rekening ponsel dari bank CIMB Niaga. Selain itu, e-money juga ada yang dikeluarkan oleh institusi non-bank seperti Dompetku-nya Indosat, T-Cash dari Telkomsel, Skye Card milik Skye Sab, XL tunai dari XL Axiata, dll. Bahkan tiga operator seluler terbesar tersebut yakni Telkomsel, XL, dan Indosat telah meluncurkan e-money interoperatorability atau layanan pengiriman uang elektronik lintas operator pertama di dunia.

Sementara program keuangan inklusif dari pemerintah khususnya melalui Bank Indonesia dikenal dengan program Layanan Keuangan Digital (LKD) yang telah selesai dilakukan uji coba pada November 2013. Model LKD tersebut seperti yang diilustrasikan pada gambar 3 dimana bank dapat melakukan kerjasama dengan perusahaan telekomunikasi dan melalui agen. Pada tahap uji coba dari bulan Mei-November 2013, program LKD ini mendapatkan apresiasi yang cukup baik dari masyarakat dan berhasil membuka 2.833 rekening dengan 8.978 transaksi.

Dari segi regulasi, BI sendiri telah mengeluarkan Peraturan Bank Indonesia No.16/8/2014 yang mengatur pelaksanaan program LKD bagi bank-bank termasuk juga mengatur e-money. Program LKD ini dibagi kedalam empat tahap yakni konektivitas dasar, LKD untuk transfer, LKD untuk full range service (menabung, kredit, pelayanan asuransi), dan tahap keempat yakni digital in-store purchase dimana mencakup transaksi untuk pasar modal dan e-commerce bagi pengusaha UMKM.

Serupa denga LKD, Otoritas Jasa Keuangan (OJK) juga mempunyai program branchless banking yang dinamai dengan Laku Pandai yang peraturannya akan dikeluarkan pada akhir tahun 2014. Melalui program Laku Pandai ini, OJK menargetkan dapat mengumpulan DPK sebesar Rp200 triliun dalam lima tahun.

Bagaimana program branchless banking kedepan?

Terdapat sejumlah tantangan dalam pengembangan program branchless banking yakni terutama dari segi edukasi masyarakat mengingat literasi masyarakat tentang perbankan yang masih rendah. Untuk itu peran regulator sangat penting untuk menggalakan edukasi kepada masyarakat mengenai pentingnya mengelola keuangan dan berbank. Selain itu menjalani model bisnis baru juga diperlukan proses yang berkesinambungan hingga akhirnya program branchless banking dapat dipahami dan diterima masyarakat.

Kemudian tantangan lain yakni dari segi penyedia jasa keuangan itu sendiri dalam menyediakan infrastruktur dan teknologi yang dibutuhkan untuk membangun program branchless banking. Dan juga proses seleksi agen yang benar-benar pruden perlu mendapat perhatian khusus, sehingga adanya kepercayaan masyarakat terhadap agen.

Terakhir, tentunya diharapkan program branchless banking ini dapat berkembang dengan baik, sehingga jumlah masyarakat yang berbank semakin meningkat. Dengan meningkatnya jumlah masyarakat yang mendapat akses ke layanan jasa keuangan formal, maka mereka memiliki kesempatan untuk meningkatkan taraf hidupnya sehingga dapat meningkatkan ketahanan finansialnya. Kemudian dari segi perbankan, meningkatnya keuangan inklusif dapat meningkatkan DPK dan mengurangi ketergantungan dengan segmen korporasi yang rentan terhadap gejolak. Sehingga perbankan pun memiliki ketahanan yang baik, yang pada akhirnya dapat menjaga stabilitas sistem keuangan Indonesia.

Referensi:

Bank Indonesia

World Bank

Memahami dan Upaya Menjaga Stabilitas Keuangan, Roby Rushandie

Artikel dan berita dari berbagai sumber