Setelah fungsi pengawasannya diambil alih oleh Otoritas Jasa Keuangan (OJK) per Januari 2014, BI masih menerbitkan Surat Edaran (SE) tentang Penilaian Tingkat Kesehatan Bank Umum pada tanggal 25 Oktober 2011. SE bernomor 13/24/DPNP tersebut merupakan petunjuk pelaksanaan dari Peraturan Bank Indonesia (PBI) No.13/1/PBI/2011 tentang Penilaian Tingkat Kesehatan Bank Umum, yang diterbitkan pada 5 Januari 2011. Penilaian kesehatan bank tersebut diberlakukan per Januari 2012 dengan menggunakan laporan keuangan bank umum per Desember 2011. Walaupun tugas pengawasannya tinggal dua tahun, BI masih mampu dan mau menggodok dan meluncurkan metoda baru.

Mengacu ke UU OJK, fungsi pengawasan BI dengan menggunakan metode baru ini pasti akan berakhir pada bulan Desember 2013. Setelah itu, fungsi pengawasan bank akan diambil alih oleh OJK. Tapi itu tidak menghalangi BI untuk tetap menerbitkan peraturan berikut petunjuk pelaksanaannya mengenai penilaian kesehatan bank. Langkah BI tersebut patut diapresiasi demi perbankan nasional yang tetap terjaga kinerjanya sampai diserahterimakan ke OJK nanti. Dengan metode baru yang relatif lebih komprehensif- boleh dikatakan lebih ribet- BI seolah memberikan informasi atau sinyal awal kepada OJK bahwa metode penilaian kesehatan bank semakin kompleks dan rumit. Dan kompeksitas pengawasan perbankan nasional itulah yang akan dikelola selanjutnya oleh OJK. Apakah BI seolah menempatkan dirinya sebagai guru atau mentor dari OJK?

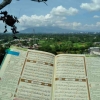

[caption id="attachment_139272" align="alignnone" width="639" caption="BI harus mengalihkan sebagai pegawai dan aset lainnya ke OJK"][/caption] CAMELS vs RGEC

PBI dan SE terbaru ini menggantikan cara lama penilaian kesehatan bank dengan metoda CAMELS (Capital, Asset Quality, Management, Earning Power, Liquidity, dan Sensitivity to Market Risk). Metoda CAMELS tersebut sudah diberlakukan hampir delapan tahun sejak 12 April 2004, dengan petunjuk pelaksanaannya tertuang pada SE No.6/23/DPNP tanggal 31 Mei 2014. Dengan terbitnya SE terbaru ini, metoda CAMELS dinyatakan tidak berlaku lagi, diganti dengan model baru yang mewajibkan Bank Umum untuk melakukan penilaian sendiri (self assessment) Tingkat Kesehatan Bank dengan menggunakan pendekatan Risiko (Risk-based Bank Rating/RBBR) baik secara individual maupun secara konsolidasi.

Prinsip-prinsip umum yang menjadi dasar dalam melakukan penilaian Tingkat Kesehatan Bank baik secara individual maupun konsolidasi mencakup prinsip berorientasi risiko, proporsionalitas, materialitas atau signifikansi, dan komprehensif dan terstruktur. Faktor-faktor penilaian tingkat Kesehatan Bank terdiri dari: Profil risiko (risk profile), Good Corporate Governance (GCG), Rentabilitas (earnings), dan Permodalan (capital). Kita singkat dan sebut saja dengan RGEC. Periode penilaian Tingkat Kesehatan Bank paling kurang dilakukan setiap semester (untuk posisi akhir bulan Juni dan Desember) serta pengkinian sewaktu-waktu apabila diperlukan.

Seperti sudah diulas sebelumnya di sini, versi 2012 hanya pengelompokan dan pembobotan ulang terhadap faktor atau dimensi penilaian, yang dari segi cakupan relatif tidak banyak berubah. Mekanisme penilaiannya pun tetap bersifat self-assessment oleh masing-masing bank yang dilakukan setiap semester, namun pihak BI akan melakukan pemeriksaan sebagai langkah validasi atau konfirmasi terhadap penilaian yang dilakukan oleh pihak bank. Selain itu, skala atau predikat penilaian masih sama dengan sebelumnya yaitu “Peringkat 1″ sampai “Peringkat 5″ dimana urutan peringkat faktor yang lebih kecil mencerminkan kondisi Bank yang lebih baik.

Perbedaan yang cukup signifikan adalah dalam tata cara penilaian predikat 1 sampai 5. Pada penilaian versi CAMELS, BI telah menyediakan kerangka kerja atau lembar kerja yang menjelaskan bagaimana menghitung dan menilai setiap indikator penilaian. Panduan tersebut disajikan dalam bentuk matriks, seperti contoh “kisi-kisi” penilaian untuk 4 komponen rentabilitas (earning) di bawah ini.

[caption id="attachment_139273" align="alignnone" width="636" caption="Contoh "][/caption]

Pola penilaian dengan menggunakan matriks di atas diberlakukan untuk seluruh komponen penilaian. Pada metode RGEC. matriks seperti itu masih digunakan untuk komponen GCG, Earning, dan Capital. Penilaian profil resiko (risk profile) menggunakan matriks yang relatif berbeda. Penilaian faktor Profil Risiko merupakan penilaian terhadap Risiko inheren dan kualitas penerapan Manajemen Risiko dalam aktivitas operasional Bank. Risiko yang wajib dinilai terdiri atas 8 (delapan) jenis Risiko yaitu Risiko Kredit, Risiko Pasar, Risiko Operasional, Risiko Likuiditas, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan, dan Risiko Reputasi. Tingkat risiko merupakan kesimpulan akhir atas risiko bank setelah mempertimbangkan mitigasi yang dilakukan melalui penerapan manajemen risiko. Untuk menentukan tingkat risiko, Bank dapat mengacu pada matriks tingkat risiko berikut ini.

[caption id="attachment_139354" align="alignnone" width="639" caption="Matriks penetapan tingkat risiko"][/caption]

Jadi penentuan nilai (1 sampai 5) untuk setiap komponen penilaian menggunakan matriks umum di atas. Dengan kata lain, bank harus menganalisis dua aspek sebelumnya yaitu resiko inheren dan kualitas manajemen resiko yang diimplementasikan bank untuk setiap komponen penilaian. Hmm, agak lebih ribet dibandingkan sebelumnya yang sudah disediakan kerangka penilaiannya, yakni tingal memilih nilai 1 sampai 5 sesuai dengan kisi-kisi yang sudah disediakan oleh BI.